ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η ΑΧΙΑ και οι αναλυτές Κωνσταντίνος Ζούζουλας και Χριστιάνα Τσουκαλά αναπροσαρμόζουν υψηλότερα την τιμή στόχο για την ΓΕΚ ΤΕΡΝΑ στα 27,40 ευρώ από 24,80 ευρώ προηγουμένως και διατηρούν τη σύσταση αγοράς για τη μετοχή.

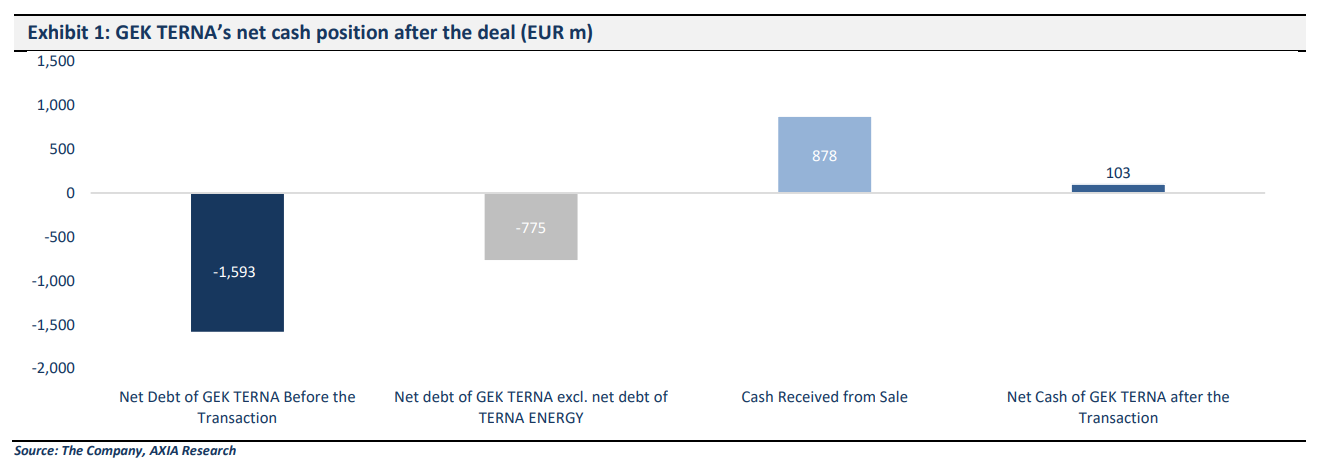

Τους τελευταίους 12 μήνες, η ΓΕΚ ΤΕΡΝΑ ανακοινώθηκε ως ο προτιμώμενος πλειοδότης για την πιο προσοδοφόρα παραχώρηση του ελληνικού αυτοκινητοδρόμου (Αττική Οδός) μετά από προσφορά 3,27 δισ. ευρώ, ο προτιμώμενος πλειοδότης για την κατασκευή και λειτουργία του μεγαλύτερου οδικού έργου στην Ευρώπη (ΒΟΑΚ) αξίας περίπου 2,0 δισ. ευρώ, ενώ ο όμιλος ανακοίνωσε συμφωνία για την πώληση του 36,59% της συμμετοχής του στη θυγατρική εταιρεία ΑΠΕ, ΤΕΡΝΑ Ενεργειακή στη Masdar εξαργυρώνοντας 0,9 δισ. ευρώ (πάνω από το 50% της τρέχουσας κεφαλαιοποίησης της ΓΕΚ ΤΕΡΝΑ).

Στο σημείο αυτό, η συνολική δύναμη πυρός των ιδίων κεφαλαίων (χωρίς τις δεσμεύσεις ιδίων κεφαλαίων για έργα που έχουν ήδη ανατεθεί) κατά την επόμενη περίοδο (2024-2028) εκτιμάται σε περίπου 2,0 δισ. ευρώ, τα οποία θα μπορούσαν να μοχλευθούν για έως και 9,0-10 δισ. ευρώ για την επιδίωξη νέων έργων παραχώρησης.

Η ΓΕΚ ΤΕΡΝΑ θα παραμείνει πολύ ενεργή στον αναπτυσσόμενο τομέα των υποδομών στην Ελλάδα, ενώ είναι έτοιμη να συμμετέχει σε μεγάλους διαγωνισμούς παραχώρησης υποδομών στα Βαλκάνια.

Για το σκοπό αυτό, ο όμιλος θα συμμετέχει σε διαγωνισμούς της τάξης άνω των 2,0 δισ. ευρώ τα επόμενα δύο χρόνια.

Μετά τη συμφωνία για την Τέρνα Ενεργειακή, η καθαρή ταμειακή θέση της μητρικής πρόκειται να φτάσει τα 0,6 δισ. ευρώ με τη μεικτή ταμειακή θέση να ανέρχεται σε 1,5 δισ. ευρώ.

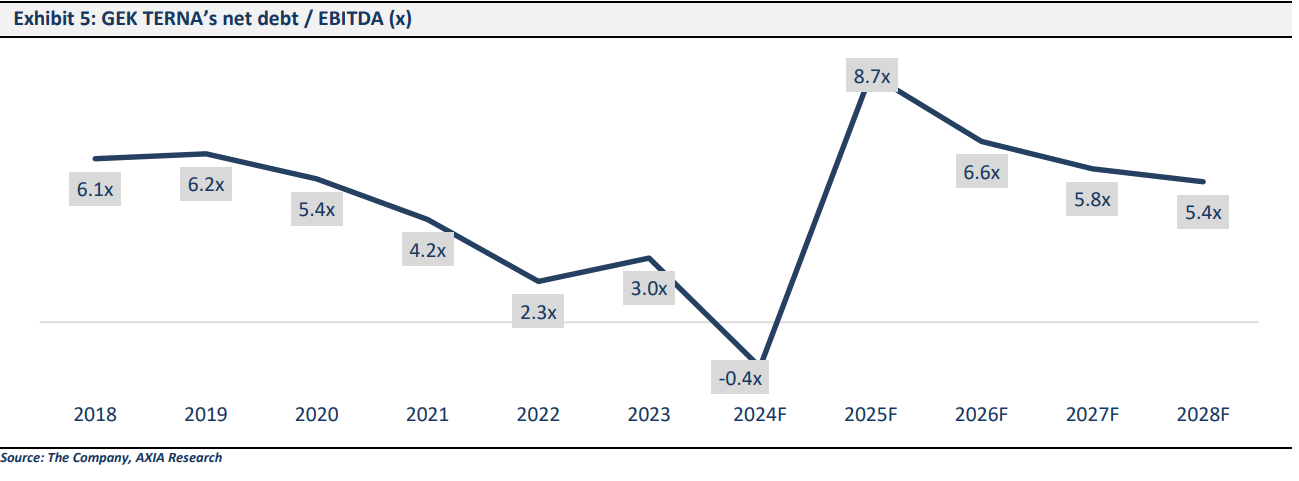

Όσον αφορά τη μόχλευση, ο καθαρός δανεισμός θα κορυφωθεί στα 4,6 δισ. ευρώ το οικονομικό έτος 2025 και στη συνέχεια θα μειωθεί σταδιακά στα 4,0 δισ. ευρώ περίπου μέχρι το οικονομικό έτος 2028 λόγω της κερδοφορίας των έργων.

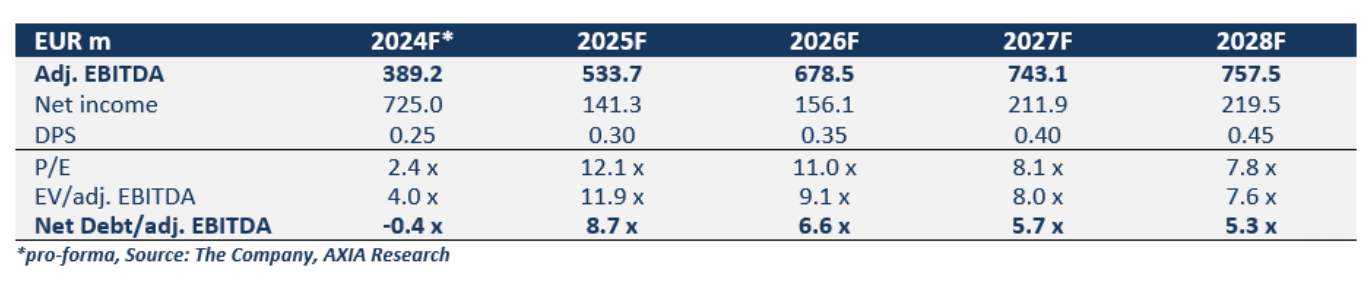

Το adj. EBITDA pro-forma (χωρίς την Τέρνα Ενεργειακή) για φέτος εκτιμάται σε 389 εκατ. ευρώ. Καθώς η ΑΧΙΑ ενσωματώνει τις παραχωρήσεις της Εγνατίας και της Αττικής Οδού (και οι δύο ξεκινούν την 1η Ιουλίου του 2025), το adj. EBITDA για το 2025 εκτιμάται σε 533,7 εκατ. ευρώ (+37% σε ετήσια βάση), ενώ το 2026 με την πλήρη λειτουργία των 2 αυτοκινητοδρόμων, το EBITDA θα αυξηθεί σε 680 εκατ. ευρώ περίπου.

Εκτός από την αποκρυστάλλωση της αξίας μετά τη συμφωνία με την ΤΕΡΝΑ Ενεργειακή, η ΑΧΙΑ θεωρεί ότι η επενδυτική ιστορία της ΓΕΚ ΤΕΡΝΑ θα πρέπει να γίνει σαφέστερη για τους επενδυτές, καθώς ο τομέας των υποδομών θα παράγει το μεγαλύτερο μέρος της κερδοφορίας του ομίλου τα επόμενα χρόνια.

«Για εμάς είναι προφανές ότι υπάρχει ένα μεγάλο χάσμα μεταξύ του τι αποτιμά σήμερα η αγορά, σε σύγκριση με την αξία του χαρτοφυλακίου παραχωρήσεων του ομίλου. “Τρέξαμε” ένα σενάριο με στόχο να προσδιορίσουμε την αξία που αποδίδει η αγορά στις παραχωρήσεις του ομίλου, σε μια στατική προσέγγιση, και η άσκηση επιστρέφει ότι η αγορά παρέχει σχεδόν μηδενική αξία σε αυτά τα περιουσιακά στοιχεία.

Σε μια άλλη ανάγνωση, αυτό σημαίνει ότι η αγορά προεξοφλεί το χαρτοφυλάκιο παραχωρήσεων που έχει ανατεθεί με πάνω από 16%, κάτι που για εμάς είναι αδικαιολόγητο δεδομένης της ποιότητας των έργων αυτών.

Έχοντας προχωρήσει σε μια προσέγγιση αποτίμησης ανά περιουσιακό στοιχείο, η επικαιροποιημένη αποτίμησή μας αποδίδει ένα στόχο τιμής στα 27,40 ευρώ ανά μετοχή (από 24,80 ευρώ ανά μετοχή, προηγουμένως), υποδεικνύοντας άνοδο περίπου 64% από τα τρέχοντα επίπεδα. Διατηρούμε τη σύσταση αγοράς για τη ΓΕΚ ΤΕΡΝΑ», καταλήγουν οι αναλυτές της ΑΧΙΑ.

Διαβάστε επίσης:

J.P. Morgan: Αγοράστε τη μετοχή του OTE – Ελκυστικό το σημείο εισόδου

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Road show στις ΗΠΑ για επενδυτές – Τα τρία δυνατά χαρτιά του Πιερρακάκη

- Τατιάνα Βουρέκα – Πεταλά: H εγγονή του εφοπλιστή Καρρά που τιμά την ελληνική σημαία

- Το σχέδιο για τις συνεταιριστικές τράπεζες Ηπείρου, Χανίων, Θεσσαλίας, Καρδίτσας – Τι λέει στο mononews o Γιάννης Στουρνάρας

- Σοφία Γιαννικοπούλου: Η πρώην κυρία Κούστα που κατορθώνει πάντα να εντυπωσιάζει