ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Με απώλειες 1,76 δισ. πλήρωσαν οι ελληνικές μετοχές τους δασμούς Τραμπ— Πού θα κριθεί η συνέχεια για την αγορά

Απομένουν άλλες πέντε συνεδριάσεις για να ολοκληρωθεί ο χρηματιστηριακός Ιούλιος και η ελληνική αγορά δείχνει να ακολουθεί τους υποτονικούς ρυθμούς της θερινής ραστώνης.

Από την αρχή του μήνα ο Γενικός Δείκτης καταγράφει πτώση 2,32%, ενώ στη διάρκεια της τελευταίας εβδομάδας το συναλλακτικό ενδιαφέρον έχει βαλτώσει.

Γνώριμη εικόνα όλα αυτά για τη συμπεριφορά των ελληνικών μετοχών στην «καρδιά» του καλοκαιριού. Αν και από την αρχή της εφετινής χρονιάς, ο αθηναϊκός «ναός του χρήματος» εμφανίζει μια γενικότερη αδυναμία στο να ανταποκριθεί στις αυξημένες επενδυτικές προσδοκίες.

Με όρους Γενικού Δείκτη και μετά από 136 μέρες συναλλαγών που έχουν γίνει από το ξεκίνημα του 2021, η αγορά εμφανίζει κέρδη 6,85%. Όταν στο ίδιο διάστημα το χρηματιστήριο του Τάλιν της Εσθονίας, που είναι πρωταθλητής Ευρώπης, ενισχύεται κατά 27,69%. Ενώ η Wall Street συνεχίζει με πάθος τις υπερυψηλές πτήσεις, έχοντας ώς κινητήριο μοχλό τον Δείκτη S&P 500 που κερδίζει 17,3% από την αρχή του έτους και… 36,4% σε 12μηνη βάση.

Επί ελληνικού εδάφους βέβαια τα δεδομένα διαφοροποιούνται αισθητά αν ληφθεί υπόψη ο Δείκτης όλων των μετοχών, τα κέρδη του οποίου από την αρχή της χρονιάς είναι 15,48%. Γεγονός που πιστοποιεί ότι οι μετοχές των εταιρειών της χαμηλότερης κεφαλαιοποίησης έχουν καλύτερες επιδόσεις σε σύγκριση με «βαριά χαρτιά» που καθορίζουν την εικόνα του Γενικού Δείκτη.

Τι κρύβει το ράλι του δείκτη τεχνολογίας

Επίσης, με όρους κλαδικής εκπροσώπησης ο τεχνολογικός Δείκτης της ελληνικής αγοράς (FTSE/X.A Τεχνολογία) είναι εκείνος που κλέβει την παράσταση, με κέρδη… 39,82% από την αρχή του έτους. Μάλιστα την (προχθεσινή) Παρασκευή ο συγκεκριμένος κλαδικός Δείκτης βρέθηκε σε νέο υψηλό για το 2021…

Από τις συνολικά 10 μετοχές που απαρτίζουν τον τεχνολογικό Δείκτη, 3 είναι εκείνες οι οποίες έχουν συνολική επίδραση 78,6%. Πρόκειται κατά σειρά βαρύτητας για την Quest Συμμετοχών, την Epsilon Net και την Έντερσοφτ. Η μεν πρώτη καταγράφει κέρδη 32,6%, παιζόμενη κατά κύριο λόγο από ορισμένα εγχώρια θεσμικά χαρτοφυλάκια που την… υπερασπίζονται από καιρό. Η δεύτερη ενισχύεται κατά… 135% από την αρχή του έτους, ενώ στις 11 τελευταίες συνεδριάσεις η τιμή της έχει φύγει απνευστί προς τα πάνω, κάνοντας άλμα… 37,8%. Ορισμένοι διαχειριστές χαρτοφυλακίων και επενδυτικού σύμβουλοι διαδραματίζουν καθοριστικό ρόλο στο ράλι της μετοχής. Σε ό,τι αφορά την τρίτη περίπτωση, η Έντερσοφτ γράφει κέρδη 38,5% από την αρχή του έτους, έχοντας κι εκείνη τους δικούς της πιστούς.

Την ίδια ώρα, η στάση των ξένων επενδυτών και έπειτα από πολύμηνες εκροές κεφαλαίων, δείχνει να αλλάζει. Καθώς, όπως προκύπτει από τα επίσημα στοιχεία του χρηματιστηρίου (Axia Numbers), τον περασμένο Μάιο και Ιούνιο οι ξένοι εισέφεραν 126,5 εκατ. ευρώ «φρέσκο» χρήμα στην ελληνική αγορά. Χωρίς όμως μέχρι τώρα αυτό να μεταφράζεται σε μια ουσιαστική μεταστροφή της πορείας του Γενικού Δείκτη. Αφήνοντας μετέωρο το ενδεχόμενο για την τελική συμπεριφορά του στο καλοκαιρινό δίμηνο. Το αν δηλαδή θα ανακτήσει το χαμένο έδαφος ή θα συνεχίσει να διολισθαίνει στη μετριότητα.

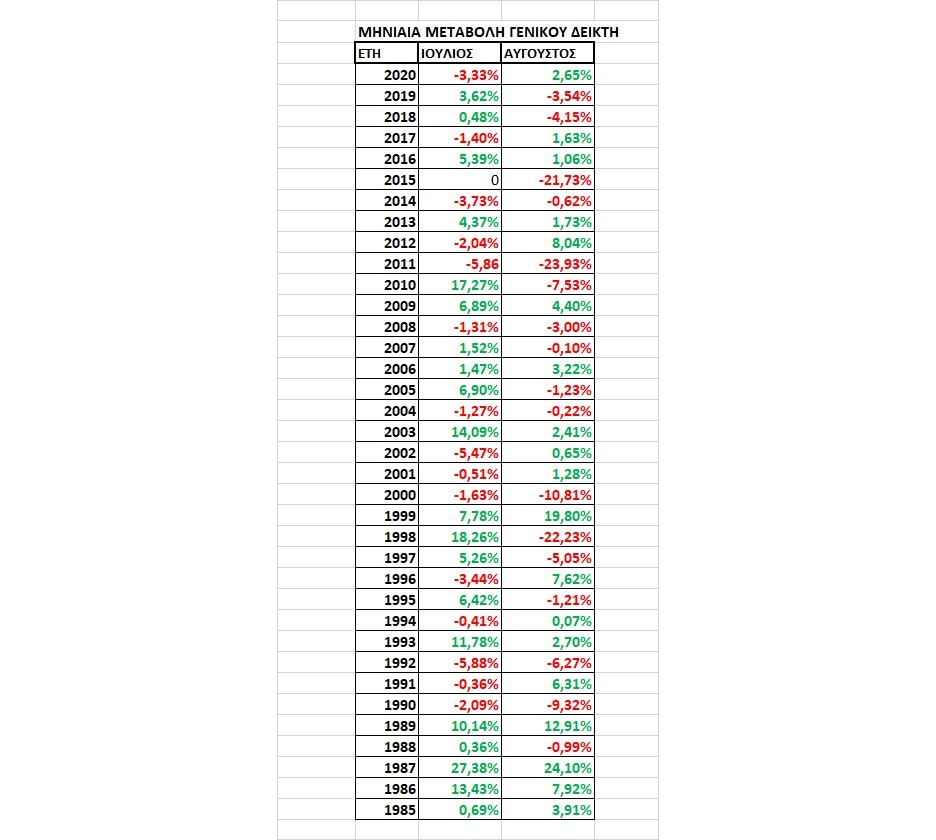

Όλα τα δεδομένα για τις επιδόσεις του Ιουλίου-Αυγούστου

Κρίνοντας από την… προϊστορία, τα στοιχεία των τελευταίων 36 ετών δείχνουν ότι τόσο ο Ιούλιος όσο και ο Αύγουστος διατηρούν το θετικό προβάδισμα. Παρά την… παραδοσιακή συρρίκνωση του συναλλακτικού ενδιαφέροντος, ο Γενικός Δείκτης έχει κλείσει 20 φορές με άνοδο τον Ιούλιο, έναντι των 15 καθοδικών. Εξαιρουμένου του Ιουλίου του 2015 όταν το χρηματιστήριο έμεινε κλειστό, μετά από το κλείσιμο των τραπεζών και την επιβολή των capital controls. Απόρροια της ανερμάτιστης πολιτικής και της βερμπαλιστικής ‘’περήφανης διαπραγμάτευσης’’ της, νεόδμητης τότε, κυβέρνησης Τσίπρα.

Για την αγορά, τα θετικά πρόσημα τον Ιούλιο μεταφράζονται σε ποσοστό 57,1%, ενώ για τον Αύγουστο το αντίστοιχο ποσοστό πέφτει στο 52,8%. Αφού 19 φορές οι τιμές του βασικού χρηματιστηριακού δείκτη έχουν ανέβει και 15 έχουν υποχωρήσει.

Η καταγραφή των δεδομένων ξεκινά από το 1985 καθώς από τότε υπάρχει μια χρονοσειρά αξιόπιστων στοιχείων, με σχετικά εύκολη πηγή πρόσβασης. Αν πάντως το συνολικό δείγμα περιοριστεί μόνο στα 10 τελευταία χρόνια, τότε το θετικό πλεονέκτημα εξατμίζεται. Γιατί τόσο ο Ιούλιος, όσο και ο Αύγουστος μετράνε από 5 θετικές και αρνητικές χρονιές.

Στη συνολική εικόνα πάντως που αφορά τις συνολικές αποδόσεις, ο Ιούλιος είναι ξεκάθαρα ο καλύτερος μήνας από τούς δύο. Διότι σε 35 χρόνια (μένοντας εκτός το 2015)και με άξονα τις μεταβολές του Γενικού Δείκτη τα σωρευτικά κέρδη είναι 124,74%. Αντίθετα ο Αύγουστος σε 36 χρόνια έχει αρνητικό αποτέλεσμα, με τις ζημιές να ανέρχονται αθροιστικά στο 9,52%.

Όλα αυτά δείχνουν ότι αν κάποιος είχε επιλέξει να τοποθετεί κάθε φορά 1.000 ευρώ, αγοράζοντας την τελευταία μέρα του Ιουνίου και πουλώντας τη θέση του σε μετοχές του Γενικού Δείκτη την τελευταία μέρα του Ιουλίου, τότε το αρχικό του κεφάλαιο θα είχε γίνει 2,247,4 ευρώ. Με κέρδη 1.247,4 ευρώ από το 1985 έως το 2020.

Αν η ίδια ακριβώς κίνηση γινόταν κάθε Αύγουστο, τότε το αρχικό κεφάλαιο των 1.000 ευρώ θα είχε γίνει 904,8 ευρώ. Με τη μέση απόδοση του Ιουλίου να διαμορφώνεται στο 3,564% και του Αυγούστου στο -0,264%.

Το πλεονέκτημα του Ιουλίου οφείλεται στο γεγονός ότι 7 φορές ο Γενικός Δείκτης είχε διψήφιο ποσοστό ανόδου, ενώ η μεγαλύτερη πτώση του ήταν μέχρι 5,88%. Στην περίπτωση του Αυγούστου, 4 φορές υπήρξε διψήφια πτώση, που ξεπέρασε ώς σύνολο τα 3 μεγαλύτερα άλματα ανόδου.

Στη συγκριτικά πιο πρόσφατη τελευταία 10ετία η μέση απόδοση του Ιουλίου πέφτει στο 1,48% ( χωρίς το 2015 και με την προσθήκη του 2010). Για τον Αύγουστο ή εικόνα είναι πιο βαριά, καθώς λόγω των μεγάλων απωλειών της αγοράς το 2011 και το 2015, η μέση απόδοση είναι αρνητική κατά 3,89%.

Τα διαχρονικά στοιχεία δείχνουν ακόμη ότι είναι σχεδόν ισοπίθανο ο Γενικός Δείκτης να έχει Ιούλιο και Αύγουστο το ίδιο πρόσημο. Αυτό έχει συμβεί 18 φορές σε 35 χρόνια. Τις 11 ο Αύγουστος ακολούθησε την ανοδική τροχιά του Ιουλίου και τις άλλες 7 την καθοδική…

Πάντως η ελληνική αγορά είχε πτώση τον Ιούλιο και τις τρεις χρονιές που… λήγουν σε 1 (1991,2001,2011). Όπως είναι και η εφετινή. Αντίθετα ο Αύγουστος ήταν δύο φορές θετικός και μία αρνητικός. Ενώ είναι χαρακτηριστικό ότι στα τελευταία 50 χρόνια το ελληνικό χρηματιστήριο δεν ολοκλήρωσε ποτέ με κέρδη τα έτη που έχουν το 1 ως καταληκτικό του ψηφίο.

Μέχρι τώρα πάντως η αγορά φαίνεται να σπάει αυτήν την αρνητική παράδοση…

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Scrip dividend για κεφάλαια έως 30 εκατομμύρια ετοιμάζει η Briq Properties

- Δήλωση Στουρνάρα στο mononews: Τι φέρνουν οι δασμοί Τραμπ στην παγκόσμια και ελληνική οικονομία

- Στάσσης: Πώς οι επενδύσεις 12 δισ. στη Δυτική Μακεδονία θα μεταμορφώσουν τη ΔΕΗ και τη χώρα

- Δίκη Γκότση-Κουτσολιούτσου-Σάκκου: Σήμερα η τελευταία δικάσιμος για την αργοπορία αναστολής διαπραγμάτευσης της μετοχής