ΣΧΕΤΙΚΑ ΑΡΘΡΑ

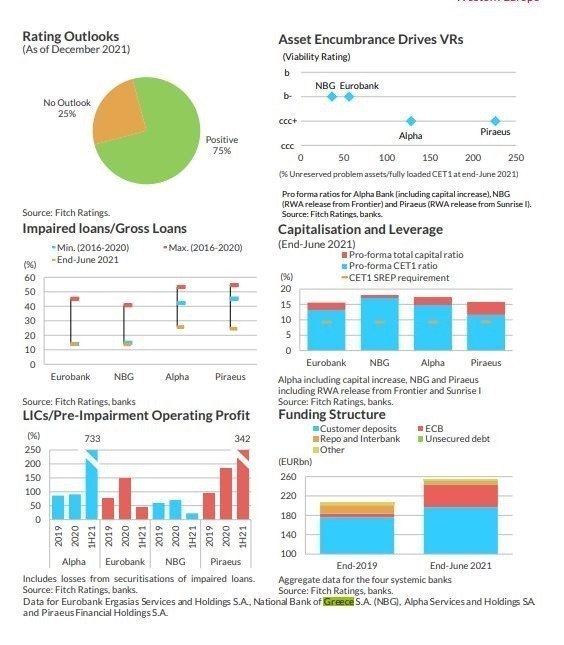

Σύμφωνα με τη Fitch, ο δείκτης των μη εξυπηρετούμενων ανοιγμάτων (NPEs) θα υποχωρήσει σε μονοψήφια ποσοστά μέχρι το τέλος της επόμενης χρονιάς, με τις τράπεζες να επωφελούνται από το πρόγραμμα «Ηρακλής ΙΙ». Μάλιστα, ο νέος κώδικας κώδικας αφερεγγυότητας, οι πλειστηριασμοί και η βαθύτερη αγορά για τα NPEs θα βελτιώσουν τις ανακτήσεις των τραπεζών και servicers εκτιμά ο οίκος.

Αναφορικά με απομειωμένες εισροές δανείων λόγω της πανδημίας, η Fitch εκτιμά πως θα είναι διαχειρίσιμες, παρά τους κινδύνους που αφορούν το τέλος των μέτρων στήριξης προς τους ευάλωτους δανειολήπτες.

Η Fitch προβλέπει περαιτέρω μείωση των επιβαρύνσεων των τραπεζών από τα προβληματικά περιουσιακά στοιχεία, χάρη στις προσπάθειες για αναβάθμιση του ενεργητικού τους. Ο τραπεζικός κλάδος αναμένεται να διατηρήσει μέτρια κεφαλαιακά αποθέματα, καθώς οι ενέργειες για την ενίσχυσή τους, όπως οι αυξήσεις κεφαλαίου, καθώς και η βελτίωση της οργανικής παραγωγής κεφαλαίου, θα αντισταθμίσουν τις ζημιές από τις επικείμενες τιτλοποιήσεις.

Παράλληλα, η Fitch αναμένει πως η λειτουργική κερδοφορία των τραπεζών θα ανακάμψει το 2022, μετά τις ζημίες που καταγράφηκαν το 2021 από τις τιτλοποιήσεις δανείων, ενώ θετική θα είναι η συμβολή της υγιούς ανάπτυξη των εσόδων από προμήθειες και η συγκράτηση του κόστους.

Τα καθαρά έσοδα από τόκους αναμένεται να μειωθούν (λόγω των πιέσεων στα περιθώρια και τη μείωση των κόκκινων δανείων), ωστόσο αναμένεται επέκταση της τραπεζικής πίστης με τη χορήγηση νέων δανείων, χάρη και στα κεφάλαια από το Ταμείο Ανάκαμψης αλλά και την ισχυρότερη οικονομική κατάσταση των νοικοκυριών.

Η Fitch, ωστόσο, επισημαίνει τις προκλήσεις που αφορούν την χαμηλή διαρθρωτική κερδοφορία και την ανάγκη αλλαγής των επιχειρηματικών μοντέλων των τραπεζών, όπως τη διαφοροποίησης των εσόδων μέσω συναλλαγών που δημιουργούν προμήθειες ή με την ανάπτυξη σε ξένες αγορές.

Αρνητικό αντίκτυπο στους δείκτες κεφαλαίου θα έχει το ζήτημα της απόσβεσης του αναβαλλόμενου φόρου που αναγνωρίζεται ως κεφάλαιο και η σταδιακή κατάργηση του IFRS9..

Αναφορικά με τη ρευστότητα των ελληνικών τραπεζών, οι σχετικές θέσεις αναμένεται να στηριχθούν από τις καταθέσεις, την πρόσβαση στις κεφαλαιαγορές και τη χαλαρή νομισματική πολιτική της ΕΚΤ.

Οι ελληνικές τράπεζες θα συνεχίσουν να εκδίδουν χρέος το πλαίσιο των υποχρεώσεων MREL για τη δημιουργία αποθεμάτων, όπως έκαναν το 2020-2021, με τη βοήθεια των ευνοϊκών συνθηκών που επικρατούν στην αγορά.

Γενικότερα, ο τραπεζικός κλάδος θα συνεχίσει να λαμβάνει υποστήριξη από την οικονομική ανάκαμψη και την εξυγίανση των ισολογισμών των τραπεζών.