ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ανακοινώθηκαν πριν από λίγο οι όροι της Αύξησης Κεφαλαίου των 240 εκατ. ευρώ στην Attica Bank.

Σύμφωνα με αυτούς, και καθώς η Αύξηση Κεφαλαίου θα γίνει τελικά με δικαίωμα προτίμησης, θα διατεθούν 49,5265161872259 Νέες Μετοχές για κάθε μια παλαιά, με τιμή διάθεσης στα 0,20 ευρώ η μια. Η τρέχουσα χρηματιστηριακή τιμή της μετοχής της Attica Bank είναι 4,135 ευρώ.

Όλα αυτά ενώ είναι ακόμα σε συζητήσεις η είσοδος στρατηγικού εταίρου στην τράπεζα. Με το ΤΧΣ που κατέχει τώρα το 68% να καλείται να λάβει απόφαση επιλέγοντας τον έναν από τους δύο στρατηγικούς εταίρους που έχουν ενδιαφερθεί για τη συμμετοχή τους. Δηλαδή το σχήμα Ellington – ΤΜΕΔΕ, ή αυτό των Bain – JC Flowers.

Από την έκβαση των συζητήσεων θα κριθεί και το ποιο εν τέλει θα είναι το ποσό που θα καλύψει στην αύξηση το ΤΧΣ αφήνοντας χώρο για το σχήμα του στρατηγικού εταίρου.

Από τους υπάρχοντες βασικούς μετόχους, το Ταμείο Χρηματοπιστωτικής Σταθερότητας αποφάσισε να συμμετάσχει στην ενδεχόμενη αύξηση μετοχικού κεφαλαίου της Τράπεζας Αττικής έως το ποσοστό της τρέχουσας συμμετοχής του, ήτοι 68,2%, σύμφωνα με τους όρους που πρόκειται να οριστούν από το Διοικητικό Συμβούλιο της Τράπεζας.

Το Ταμείο Μηχανικών Εργοληπτών Δημοσίων Έργων (ΤΜΕΔΕ), υπό την ιδιότητα του ως μέτοχος της εταιρίας με ποσοστό 14,70% του συνολικού μετοχικού κεφαλαίου και δεσμεύεται να ασκήσει στο σύνολό τους τα δικαιώματα προτίμησης που του αντιστοιχούν.

Τέλος το e-ΕΦΚΑ, υπό την ιδιότητά του ως βασικός μέτοχος της τράπεζας με ποσοστό 10,30%, δεσμεύεται (α) να ασκήσει στο σύνολό τους τα δικαιώματα προτίμησης που του αντιστοιχούν, και (β) να διατηρήσει το ποσοστό συμμετοχής του για χρονικό διάστημα έξι (6) μηνών μετά την έναρξη διαπραγμάτευσης των νέων μετοχών της αύξησης.»

Αναλυτικά η ανακοίνωση της Attica Bank

Η Γενική Συνέλευση των μετόχων της εταιρίας «ATTICA BANK ΑΝΩΝΥΜH ΤΡΑΠΕΖΙΚΗ ΕΤΑΙΡΙΑ» (η «Τράπεζα»), με τις από 07.07.2021 και 15.09.2021 αποφάσεις της χορήγησε στο Διοικητικό Συμβούλιο της Τράπεζας την εξουσία να αποφασίζει την αύξηση του μετοχικού κεφαλαίου της Τράπεζας σύμφωνα με τους όρους του άρθρου 24 παρ.1(β) του Ν. 4548/2018, καθορίζοντας, στο πλαίσιο της εξουσίας αυτής, τους ειδικότερους όρους και το χρονοδιάγραμμα της αύξησης με τη σχετική απόφασή του σύμφωνα με τις εφαρμοστέες διατάξεις του Ν. 4548/2018, συμπεριλαμβανομένων, ενδεικτικά και όχι περιοριστικά, της δομής της αύξησης, του τρόπου, της διαδικασίας και της τιμής διάθεσης των νέων μετοχών, της δυνατότητας περιορισμού ή κατάργησης του δικαιώματος προτίμησης των υφιστάμενων μετόχων, σύμφωνα με τις διατάξεις του άρθρου 27 παρ. 4 του Ν. 4548/2018, της ιδιότητας των επενδυτών που θα δικαιούνται να συμμετάσχουν στην αύξηση, των κριτηρίων κατανομής μεταξύ των διαφόρων κατηγοριών επενδυτών στην Ελλάδα ή/και στην αλλοδαπή, καθώς και να αποφασίζει τη σύναψη των αναγκαίων συμβάσεων ή συμφωνιών με αλλοδαπές ή/και με ημεδαπές διαμεσολαβούσες, διοργανώτριες, συντονίστριες ή διαχειρίστριες τράπεζες ή/και λοιπές επιχειρήσεις παροχής επενδυτικών υπηρεσιών, και, γενικότερα, να προβαίνει σε κάθε απαραίτητη, αναγκαία ή σκόπιμη πράξη, ενέργεια ή δικαιοπραξία για την υλοποίηση της αύξησης, συμπεριλαμβανομένης της σχετικής τροποποίησης του καταστατικού της Τράπεζας.

Σε εφαρμογή του Επιχειρηματικού Σχεδίου της Τράπεζας, με σκοπό την διατήρηση ικανοποιητικής κεφαλαιακής θέσης, πάνω από τις ισχύουσες κεφαλαιακές απαιτήσεις, η Τράπεζα επιδιώκει την άντληση κεφαλαίων ποσού €240.000.000, προκειμένου ο δείκτης κεφαλαίων κοινών μετοχών της κατηγορίας 1 (CET1) να ανέλθει σε περίπου 11% (pro forma).

Στο πλαίσιο αυτό, το Διοικητικό Συμβούλιο της Τράπεζας κατά τη συνεδρίαση της 05.11.2021 αποφασίζει, μεταξύ άλλων:

(i) Την αύξηση του μετοχικού κεφαλαίου της Τράπεζας, κατά ποσό έως 240.000.000 Ευρώ, με την έκδοση έως 1.200.000.000 νέων, κοινών, άυλων, ονομαστικών μετά ψήφου μετοχών ονομαστικής αξίας 0,20 Ευρώ εκάστης (οι «Νέες Μετοχές»), με καταβολή μετρητών, και με δικαίωμα προτίμησης των υφιστάμενων μετόχων της Τράπεζας (η «Αύξηση»). Οι έχοντες δικαίωμα προτίμησης στην Αύξηση θα δικαιούνται να αποκτήσουν Νέες Μετοχές με αναλογία 49,5265161872259 Νέες Μετοχές για κάθε μία παλιά μετοχή της Τράπεζας. Σε περίπτωση που η Αύξηση δεν καλυφθεί πλήρως, το μετοχικό κεφάλαιο θα αυξηθεί έως του ποσού της κάλυψης, σύμφωνα με το άρθρο 28 του Ν. 4548/2018.

(ii) Τον ορισμό της τιμής διάθεσης των Νέων Μετοχών σε 0,20 Ευρώ ανά Νέα Μετοχή. Η Τιμή Διάθεσης δύναται να είναι ανώτερη της χρηματιστηριακής τιμής κατά το χρόνο αποκοπής του δικαιώματος προτίμησης.

(iii) Σε περίπτωση που μετά την εμπρόθεσμη άσκηση ή απόσβεση των δικαιωμάτων προτίμησης υπάρχουν αδιάθετες Νέες Μετοχές (οι «Αδιάθετες Μετοχές»), αυτές να διατεθούν στην Τιμή Διάθεσης, κατά την κρίση του Διοικητικού Συμβουλίου.

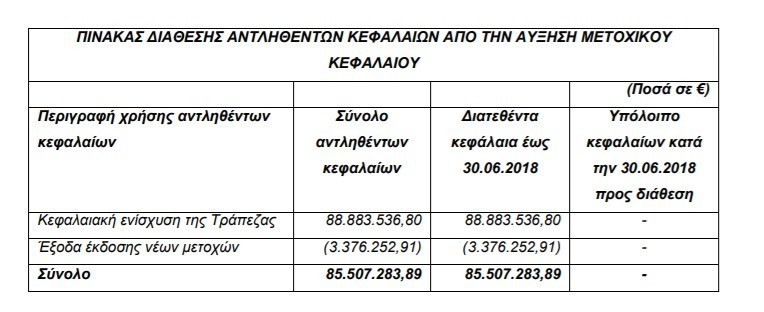

Β. Απολογισμός της χρήσης των αντληθέντων κεφαλαίων από την προηγούμενη αύξηση

Η προηγούμενη αύξηση του μετοχικού κεφαλαίου της Τράπεζας με καταβολή μετρητών με δικαίωμα προτίμησης και διάθεσης των νέων μετοχών με δημόσια προσφορά έλαβε χώρα σύμφωνα με την από 22.12.2017 απόφαση της Έκτακτης Γενικής Συνέλευσης των μετόχων της Τράπεζας και την από 20.04.2018 απόφαση του Διοικητικού Συμβουλίου.

Τα κεφάλαια που αντλήθηκαν στο πλαίσιο της προαναφερθείσας αύξησης ισούνται με €88.883.536,80. Για τη δημόσια προσφορά και την εισαγωγή στο Χ.Α. των μετοχών που εκδόθηκαν στο πλαίσιο της παραπάνω αύξησης, εγκρίθηκε από το Διοικητικό Συμβούλιο της Επιτροπής Κεφαλαιαγοράς το από 24.04.2018 Ενημερωτικό Δελτίο.

Από την προηγούμενη αύξηση του μετοχικού κεφαλαίου εκδόθηκαν 296.278.456 νέες κοινές ονομαστικές μετοχές οι οποίες εισήχθησαν προς διαπραγμάτευση στην Κύρια Αγορά της Αγοράς Αξιών του Χρηματιστηρίου Αθηνών στις 30.05.2018. Η πιστοποίηση της καταβολής του ποσού της αύξησης του μετοχικού κεφαλαίου από το Διοικητικό Συμβούλιο της Εταιρείας έγινε στις 21.05.2018.

Τα αντληθέντα κεφάλαια, σε σχέση με τα αναφερόμενα στο Ενημερωτικό Δελτίο και την μετέπειτα τροποποίηση του χρονοδιαγράμματος διάθεσής τους, διατέθηκαν μέχρι την 30.06.2018, ως ακολούθως:

Γ. Επενδυτικό σχέδιο της Τράπεζας, χρονοδιάγραμμα πραγματοποίησής του και επιμέρους ανάλυση του προορισμού των κεφαλαίων

Από την Αύξηση θα αντληθούν έως 240.000.000 Ευρώ τα οποία η Τράπεζα σκοπεύει να χρησιμοποιήσει, προκειμένου να διατηρήσει ικανοποιητική κεφαλαιακή θέση, πάνω από τις ισχύουσες κεφαλαιακές απαιτήσεις.

Δ. Ανακοινώσεις των βασικών μετόχων της Τράπεζας που συμμετέχουν ταυτόχρονα και στη διοίκησή της.

Οι παρακάτω βασικοί μέτοχοι της Τράπεζας έχουν ενημερώσει το Διοικητικό Συμβούλιο με τις κατωτέρω ανακοινώσεις τους, ενόψει της Αύξησης:

«Το Γενικό Συμβούλιο του Ταμείου Χρηματοπιστωτικής Σταθερότητας αποφάσισε την 29.10.2021 να συμμετάσχει το Ταμείο στην ενδεχόμενη αύξηση μετοχικού κεφαλαίου της Τράπεζας Αττικής ποσού 120-240 εκ. ευρώ έως το ποσοστό της τρέχουσας συμμετοχής του, ήτοι 68,2%, σύμφωνα με τους όρους που πρόκειται να οριστούν από το Διοικητικό Συμβούλιο της Τράπεζας που αναμένεται να πραγματοποιηθεί στις 5 Νοεμβρίου 2021 ή σε οποιαδήποτε μεταγενέστερη ημερομηνία το Διοικητικό Συμβούλιο αποφασίσει να συνεδριάσει για το σκοπό αυτό.»

«Το νομικό πρόσωπο με την επωνυμία «Ταμείο Μηχανικών Εργοληπτών Δημοσίων Έργων» (ΤΜΕΔΕ), υπό την ιδιότητα του ως μέτοχος της εταιρίας με την επωνυμία «ATTICA BANK ΑΝΩΝΥΜH ΤΡΑΠΕΖΙΚΗ ΕΤΑΙΡΙΑ» (η «Τράπεζα»), κατέχουντας άμεσα 3.561.101 μετοχές της Τράπεζας, ήτοι 14,70% του συνολικού μετοχικού κεφαλαίου και ενόψει της

επικείμενης αύξησης του μετοχικού κεφαλαίου αυτής, κατά ποσό έως €240 εκ., με καταβολή μετρητών και δικαίωμα προτίμησης των υφιστάμενων μετόχων της Τράπεζας δεσμεύεται να ασκήσει στο σύνολό τους τα δικαιώματα προτίμησης που του αντιστοιχούν.»

«Το νομικό πρόσωπο δημοσίου δικαίου με την επωνυμία «Ηλεκτρονικός Εθνικός Φορέας Κοινωνικής Ασφάλισης» (e-ΕΦΚΑ) υπό την ιδιότητά του ως βασικός μέτοχος της εταιρίας με την επωνυμία «ATTICA BANK ΑΝΩΝΥΜH ΤΡΑΠΕΖΙΚΗ ΕΤΑΙΡΙΑ» (η «Τράπεζα»), κατέχοντας άμεσα 2.485.563 μετοχές της Τράπεζας, ήτοι 10,30% του συνολικού μετοχικού κεφαλαίου, και ενόψει της επικείμενης αύξησης του μετοχικού κεφαλαίου της Τράπεζας κατά ποσό έως 240.000.000 ευρώ με καταβολή μετρητών και δικαίωμα προτίμησης των υφιστάμενων μετόχων της Τράπεζας δεσμεύεται: (α) να ασκήσει στο σύνολό τους τα δικαιώματα προτίμησης που του αντιστοιχούν, και (β) να διατηρήσει το ποσοστό συμμετοχής του για χρονικό διάστημα έξι (6) μηνών μετά την έναρξη διαπραγμάτευσης των νέων μετοχών της αύξησης.»

Ε. Ποσό Αύξησης – Τιμή διάθεσης των Νέων Μετοχών

Το μετοχικό κεφάλαιο της Τράπεζας θα αυξηθεί κατά ποσό έως 240.000.000 Ευρώ, με την έκδοση έως 1.200.000.000 νέων, κοινών, άυλων, ονομαστικών μετά ψήφου μετοχών ονομαστικής αξίας 0,20 Ευρώ εκάστης (οι «Νέες Μετοχές»), με καταβολή μετρητών, και με δικαίωμα προτίμησης των υφιστάμενων μετόχων της Τράπεζας. Οι έχοντες δικαίωμα προτίμησης στην Αύξηση θα δικαιούνται να αποκτήσουν Νέες Μετοχές με αναλογία 49,5265161872259 Νέες Μετοχές για κάθε μία παλιά μετοχή της Τράπεζας.

Η τιμή διάθεσης των Νέων Μετοχών θα οριστεί σε 0,20 Ευρώ ανά Νέα Μετοχή.