ΣΧΕΤΙΚΑ ΑΡΘΡΑ

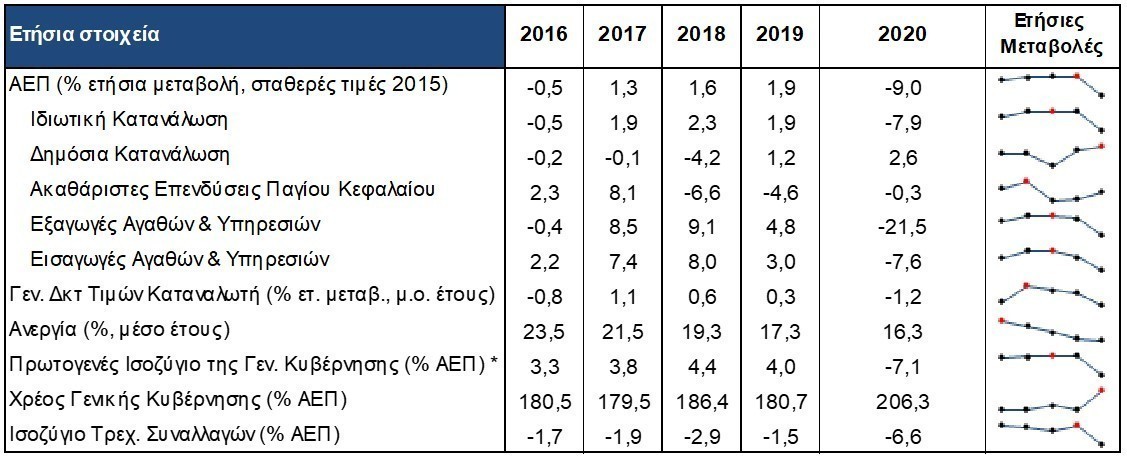

Ειδικότερα, όπως αναφέρει η Alpha Bank στο εβδομαδιαίο δελτίο οικονομικών εξελίξεων, η Ευρωπαϊκή Επιτροπή στις φθινοπωρινές προβλέψεις της αναθεώρησε επί τα βελτίω την εκτίμησή της για τον ρυθμό μεγέθυνσης για το 2021 σε 7,1% από 4,3%, σύμφωνα με τις καλοκαιρινές προβλέψεις της, ως απόρροια της αναμενόμενης ισχυρής ανάκαμψης τόσο της ιδιωτικής κατανάλωσης, όσο και των επενδύσεων, λόγω της αναμενόμενης εισροής πόρων από το Ταμείο Ανάκαμψης, κατά το δεύτερο εξάμηνο του έτους, καθώς και τα επόμενα έτη.

Επιπροσθέτως, σημαντικός παράγοντας που αναμένεται να καταστήσει τη χώρα ελκυστικό επενδυτικό προορισμό αποτελεί η αναβάθμιση της πιστοληπτικής ικανότητας της ελληνικής οικονομίας μέσα στην επόμενη διετία και ειδικότερα η επιστροφή της στην επενδυτική βαθμίδα.

Η βελτίωση του αξιόχρεου της χώρας και η όσο το δυνατόν γρηγορότερη επίτευξη επενδυτικής βαθμίδας αναμένεται να προσδώσει σημαντικά οφέλη στην ελληνική οικονομία, μειώνοντας περαιτέρω το κόστος δανεισμού της, ενισχύοντας τη βιωσιμότητα του χρέους και διευκολύνοντας τη συμμετοχή των τίτλων του Ελληνικού Δημοσίου στο πρόγραμμα αγοράς ομολόγων και μετά τη λήξη του έκτακτου προγράμματος αγοράς στοιχείων ενεργητικού λόγω πανδημίας (PEPP) της Ευρωπαϊκής Κεντρικής Τράπεζας, το οποίο αναμένεται να παραμείνει σε ισχύ τουλάχιστον μέχρι τον Μάρτιο του 2022.

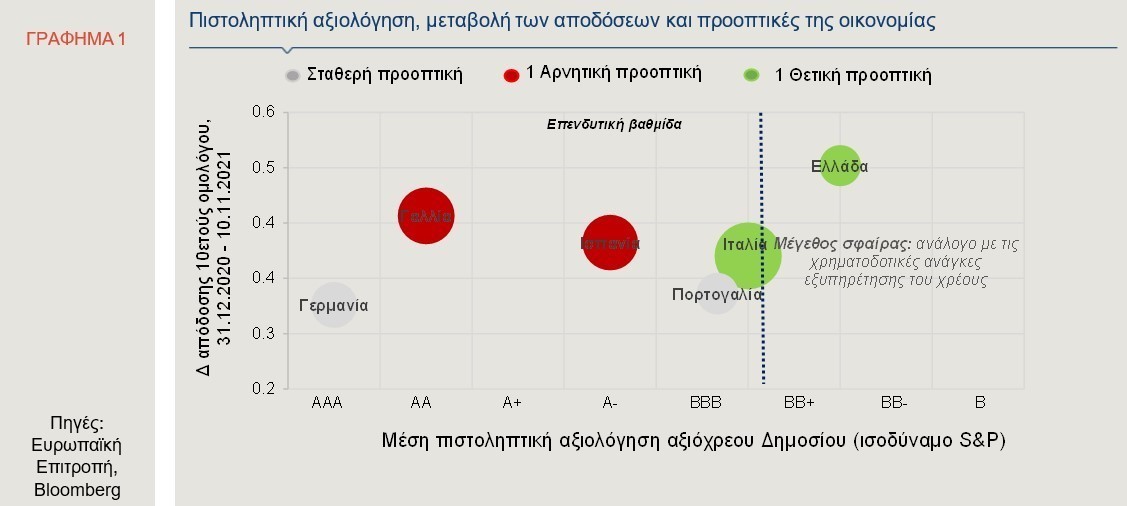

Στο Γράφημα 1 απεικονίζεται η σχέση της μεταβολής της απόδοσης του δεκαετούς ομολόγου από 31.12.2020 μέχρι και 10.11.2021 και της μέσης βαθμίδας πιστοληπτικής αξιολόγησης, για επιλεγμένα κράτη-μέλη της Ευρωζώνης. Επιπλέον, απεικονίζονται οι χρηματοδοτικές ανάγκες εξυπηρέτησης του χρέους, για τα επόμενα δύο χρόνια, ως ποσοστό του ΑΕΠ, οι οποίες είναι ανάλογες του μεγέθους της σφαίρας.

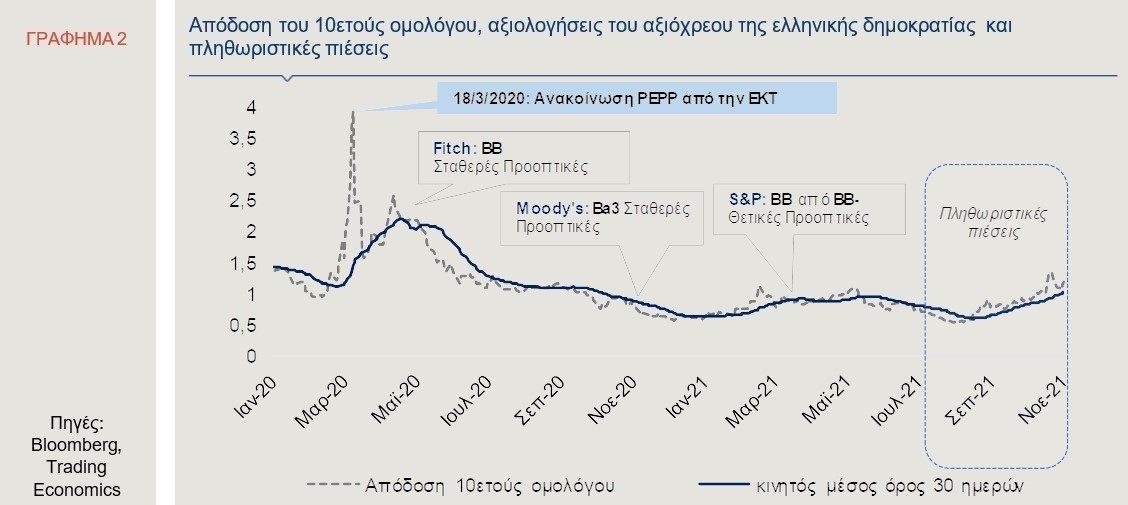

Όπως παρατηρείται στο Γράφημα, οι αποδόσεις του δεκαετούς ομολόγου των υπό εξέταση χωρών κατέγραψαν αυξήσεις σε σύγκριση με την αρχή του έτους, με την απόδοση του δεκαετούς ομολόγου του Ελληνικού Δημοσίου να καταγράφει αύξηση από 0,628% στο τέλος του 2020 σε 1,151% στις 10.11.2021 (Γράφημα 2). Η αυξητική τάση των αποδόσεων παρατηρείται σε εντονότερο βαθμό από τον Αύγουστο του τρέχοντος έτους και μετά, αντανακλώντας τις πληθωριστικές πιέσεις που επικρατούν σε διεθνές επίπεδο.

Ωστόσο, οι χρηματοδοτικές ανάγκες του Ελληνικού Δημοσίου, για τα επόμενα δύο χρόνια, είναι μικρότερες σε σύγκριση με τις υπόλοιπες χώρες. Επίσης, η Ελλάδα και η Ιταλία είναι οι μόνες από τις επιλεγμένες χώρες που έχουν λάβει από μία θετική αξιολόγηση των προοπτικών της οικονομίας, γεγονός που συνεπάγεται αυξημένες πιθανότητες αναβάθμισης του αξιόχρεου της χώρας (πράσινο χρώμα σφαίρας).

Η τρέχουσα πιστοληπτική αξιολόγηση της Ελλάδας την κατατάσσει δύο διαβαθμίσεις μακριά από την επενδυτική βαθμίδα, σύμφωνα με την Standard & Poors και την Fitch (BB), με θετικές και σταθερές προοπτικές αντίστοιχα, ενώ, σύμφωνα με τη Moody’s, η ελληνική οικονομία απέχει τρεις διαβαθμίσεις μέχρι την επενδυτική βαθμίδα, με σταθερές προοπτικές.

Οι καταλύτες που αναμένεται να συμβάλλουν, κατά το επόμενο χρονικό διάστημα, στην ταχύτερη επιστροφή της χώρας στην επενδυτική βαθμίδα, συμβάλλοντας στην προσέλκυση επενδύσεων, την εγκαθίδρυση ενός κλίματος εμπιστοσύνης και τη δημιουργία ενός φιλικού προς την επιχειρηματικότητα περιβάλλοντος, είναι οι ακόλουθες.

Πρώτον, η διαφαινόμενη επίτευξη υψηλών ρυθμών μεγέθυνσης του πραγματικού ΑΕΠ τα επόμενα δύο έτη, σε συνδυασμό αφενός με τις μέτριας έντασης και πιθανότατα παροδικές πληθωριστικές πιέσεις, αναμένεται να αυξήσουν περαιτέρω το ονομαστικό ΑΕΠ. Η άνοδος του ονομαστικού ΑΕΠ, σε συνδυασμό με τα χαμηλά ονομαστικά επιτόκια τα επόμενα έτη, εκτιμάται ότι θα βοηθήσουν σημαντικά στην αποκλιμάκωση του λόγου χρέους προς ΑΕΠ.

Στο Γράφημα 3 παρουσιάζονται, διαχρονικά, οι επιδράσεις που έχουν οι κύριες συνιστώσες της μεταβολής του χρέους, ως ποσοστό του ΑΕΠ (κόκκινη διακεκομμένη γραμμή), δηλαδή:

• το ύψος του πρωτογενούς αποτελέσματος της Γενικής Κυβέρνησης (πλεονάσματος/ελλείμματος),

• η διαφορά μεταξύ του ονομαστικού επιτοκίου δανεισμού του Ελληνικού Δημοσίου και του ρυθμού μεταβολής του ονομαστικού ΑΕΠ (snowball effect) και

• οι λοιπές προσαρμογές πρωτογενούς αποτελέσματος και χρέους, δηλαδή οι δαπάνες που ενώ δεν επηρεάζουν το έλλειμμα/ πλεόνασμα, αυξάνουν το χρέος και αντίστοιχα, τα έσοδα τα οποία δεν επηρεάζουν το πρωτογενές αποτέλεσμα, αλλά επιδρούν μειωτικά στο χρέος, όπως για παράδειγμα τα έσοδα των αποκρατικοποιήσεων.

Όπως παρατηρείται στο Γράφημα 3, το 2020, ο λόγος χρέους προς ΑΕΠ αυξήθηκε σημαντικά, υπερβαίνοντας το 200% (206,3%), εξαιτίας:

- της ραγδαίας πτώσης της οικονομικής δραστηριότητας (-9,8% σε ονομαστικούς όρους), με αποτέλεσμα η διαφορά των ονομαστικών επιτοκίων από τον ονομαστικό ρυθμό μεγέθυνσης (snowball effect) να συμβάλλει θετικά στην άνοδο του χρέους, και

- της ισχυρής επεκτατικής δημοσιονομικής παρέμβασης για τον περιορισμό των αρνητικών επιπτώσεων της πανδημίας και τα περιοριστικά μέτρα που επιβλήθηκαν, γεγονός που δημιούργησε πρωτογενές δημοσιονομικό έλλειμμα σε όρους ενισχυμένης εποπτείας (-7,5%).

Ωστόσο, σύμφωνα με τις προβλέψεις του Υπουργείου Οικονομικών (Προσχέδιο Προϋπολογισμού 2022), ο λόγος χρέους προς ΑΕΠ θα επανέλθει σε καθοδική τροχιά από το τρέχον έτος και μετά. Συγκεκριμένα, το χρέος εκτιμάται ότι θα φτάσει το 197,9% του ΑΕΠ το 2021 και το 190,4% του ΑΕΠ το 2022. Η Ευρωπαϊκή Επιτροπή προβλέπει επίσης μία καθοδική πορεία του λόγου χρέους προς ΑΕΠ, αλλά με μικρότερη κλίση (2021: 202,9%; 2022: 196,9%).

Παρά την εκτίμηση για πρωτογενές έλλειμμα της τάξης του -7,7% το 2021, ο λόγος χρέους προς ΑΕΠ θα συμπιεστεί, ως απόρροια της μειωτικής επίδρασης που αναμένεται να έχει το snowball effect, λόγω της ισχυρής μεγέθυνσης του ονομαστικού ΑΕΠ.

Το 2022, η καθοδική πορεία του χρέους προβλέπεται να συνεχιστεί, αφενός λόγω της συνεχιζόμενης οικονομικής μεγέθυνσης και αφετέρου λόγω της σταδιακής επαναφοράς των δημόσιων οικονομικών σε καθεστώς δημοσιονομικής πειθαρχίας, με συρρίκνωση του ελλείμματος σε -0,9% του ΑΕΠ το 2022, ενώ από το 2023 και έπειτα προβλέπεται σταδιακή επιστροφή σε καθεστώς πρωτογενών πλεονασμάτων.

Δεύτερον, η περαιτέρω συρρίκνωση του δημοσίου χρέους, μέσω της χρήσης του ταμειακού διαθεσίμου ασφαλείας (cash buffer) για την αποπληρωμή ομολόγων που κατέχουν επίσημοι φορείς, το οποίο αναμένεται να έχει θετικές δευτερογενείς επιπτώσεις στο επενδυτικό κλίμα, λόγω της ταχύτερης σύγκλισης του χρέους του Ελληνικού Δημοσίου με το χρέος άλλων χωρών της νότιας Ευρώπης (Χρέος Ιταλίας 2020: 155,6% του ΑΕΠ).

Τρίτον, η εμπροσθοβαρής υλοποίηση έργων που σχετίζονται με το Ταμείο Ανάκαμψης και Ανθεκτικότητας (RRF) αναμένεται να προσδώσει νέα δυναμική στην αναπτυξιακή προσπάθεια της χώρας και να σηματοδοτήσει την προσήλωση της κυβέρνησης στην απρόσκοπτη εφαρμογή των επενδυτικών σχεδίων που περιλαμβάνονται στο Εθνικό Σχέδιο Ανάκαμψης και Ανθεκτικότητας.

Τέταρτον, η υιοθέτηση βασικών οριζόντιων διαρθρωτικών μεταρρυθμίσεων (όπως, η επιτάχυνση της απονομής της δικαιοσύνης και των διαδικασιών επίλυσης διαφορών και η επίτευξη σταθερού φορολογικού καθεστώτος) αναμένεται να συμβάλλουν στη δημιουργία ενός θεσμικού περιβάλλοντος ευνοϊκού προς την επιχειρηματικότητα και στην προσέλκυση κεφαλαίων από το εξωτερικό.

Πληθωρισμός, Υποτίμηση και Πολιτική επιτοκίων στην τουρκική οικονομία

Πληθωρισμός, Υποτίμηση και Πολιτική επιτοκίων στην τουρκική οικονομία

Η οικονομία της Τουρκίας ήταν από τις ελάχιστες εξαιρέσεις, μεταξύ των οικονομιών των κρατών-μελών του ΟΟΣΑ, που κατέγραψε θετικό, ετήσιο ρυθμό μεγέθυνσης το 2020 (1,8%). Παράλληλα, σημείωσε τη δεύτερη ισχυρότερη επίδοση μεταξύ των χωρών της ομάδας G20, υστερώντας μόνο έναντι της Κίνας. Η αντιμετώπιση της πανδημικής κρίσης από την πλευρά των αρχών επικεντρώθηκε, εκτός από τη δημοσιονομική στήριξη, στη χαλαρή νομισματική πολιτική και την πιστωτική επέκταση.

Σύμφωνα με την Παγκόσμια Τράπεζα (Turkey Economic Monitor, April 2021), η δημοσιονομική στήριξη ήταν ανάλογη κρατών όπως οι ΗΠΑ, η Αυστραλία και ο Καναδάς, καθώς ανήλθε περίπου στο 12% του ΑΕΠ, συμπεριλαμβανομένων των αναβολών πληρωμών φορολογικών και λοιπών υποχρεώσεων. Παράλληλα, η αύξηση των πιστώσεων προς τα νοικοκυριά και τις επιχειρήσεις συνέβαλλε καθοριστικά στην οικονομική επίδοση της Τουρκίας.

Αναφέρεται χαρακτηριστικά ότι η αύξηση των πιστώσεων των εμπορικών τραπεζών προς τον ιδιωτικό τομέα ήταν της τάξης του 29%, κατά μέσο όρο, το 2020. Οι πιστώσεις προς τις μη χρηματοπιστωτικές επιχειρήσεις αυξήθηκαν κατά 26% και προς τα νοικοκυριά κατά 35%, με τα στεγαστικά και τα καταναλωτικά δάνεια να αυξάνονται κατά 28% και 41%, αντίστοιχα, κατά μέσο όρο.

Εξίσου καλές ήταν οι επιδόσεις που κατέγραψε και στο πρώτο μισό του τρέχοντος έτους, αφού το θετικό αποτέλεσμα βάσης (base effect), η άνοδος των εξαγωγών και η διατήρηση της ισχυρής πιστωτικής επέκτασης οδήγησαν σε διψήφια αύξηση του ΑΕΠ, στο δεύτερο τρίμηνο του 2021 (21,7%), έναντι ανόδου κατά 7,2%, το πρώτο τρίμηνο. Από τον Μάιο και μετά, η επιτάχυνση του εμβολιαστικού προγράμματος οδήγησε στη χαλάρωση των περιοριστικών μέτρων και, επομένως, στην ανάκαμψη της εγχώριας ζήτησης.

Επιπλέον, οι εξαγωγές ενισχύθηκαν από την ισχυρή άνοδο της εξωτερικής ζήτησης -κυρίως από τις χώρες της Ευρωπαϊκής Ένωσης- και την υποτίμηση του εγχώριου νομίσματος. Σύμφωνα με τις πρόσφατες προβλέψεις του ΔΝΤ (World Economic Outlook, October 2021), το ΑΕΠ αναμένεται να αυξηθεί κατά 9,0% το 2021.

Ωστόσο, η πρόσφατη επιδείνωση ορισμένων μακροοικονομικών μεγεθών, όπως ο πληθωρισμός, αλλά και οι αυξανόμενες αβεβαιότητες που προκύπτουν, λόγω των πολιτικών και γεωπολιτικών εντάσεων, θέτουν υπό αμφισβήτηση την επίτευξη ισχυρών ρυθμών οικονομικής μεγέθυνσης.

Αντισυμβατική νομισματική πολιτική και στο μεταπανδημικό τοπίο

Η τουρκική λίρα έχει διολισθήσει κατά 28,7% έναντι του ευρώ και κατά 38,7% έναντι του δολαρίου, από την αρχή του έτους. Η αντισυμβατική νομισματική πολιτική που ακολουθείται, δηλαδή η μείωση του βασικού επιτοκίου έναντι της αύξησής του, όταν ο πληθωρισμός υπερβαίνει κατά πολύ τον στόχο του 5% και, παράλληλα, ο ρυθμός μεγέθυνσης της οικονομίας είναι υψηλός, εγείρει έντονες ανησυχίες στους συμμετέχοντες στις αγορές, προκαλώντας απώλεια εμπιστοσύνης προς το νόμισμα της χώρας. Η υποτίμηση της λίρας τροφοδοτεί τις πληθωριστικές πιέσεις, οι οποίες εντείνονται από την άνοδο των τιμών της ενέργειας, παγκοσμίως.

Παρά ταύτα, η κεντρική τράπεζα της Τουρκίας (TCMB) προέβη στις 21 Οκτωβρίου σε μείωση του βασικού επιτοκίου (1 week repo) κατά 200 μονάδες βάσης, στο 16%. Πρόκειται για τη δεύτερη μείωση εντός του 2021, γεγονός που αιφνιδίασε τους συμμετέχοντες στις αγορές, καθώς ο υψηλός πληθωρισμός και η υποτιμημένη λίρα δεν προϊδέαζαν για μία τέτοια εξέλιξη. Η μείωση του βασικού επιτοκίου είναι συνέχεια της απομάκρυνσης, στις 20 Μαρτίου του 2021, του διοικητή της TCMB, σε διάστημα μόλις τεσσάρων μηνών από την τοποθέτησή του, μία ημέρα μετά την απόφαση αύξησης κατά 2 ποσοστιαίες μονάδες του βασικού επιτοκίου της TCMB στο 19%.

Στο μεταπανδημικό τοπίο, η νομισματική πολιτική διατηρεί το προπανδημικό της πρότυπο, δηλαδή της μείωσης του βασικού επιτοκίου, η οποία συμπαρασύρει προς τα κάτω τα επιτόκια των εμπορικών τραπεζών και μέσω της πιστωτικής επέκτασης επιτυγχάνεται αύξηση των επενδύσεων και οικονομική μεγέθυνση.

Σύμφωνα, όμως, με τα πιο πρόσφατα στοιχεία, τον Οκτώβριο του 2021, ο Δείκτης Τιμών Καταναλωτή αυξήθηκε κατά 19,9% σε ετήσια βάση, ενώ ο δομικός πληθωρισμός διαμορφώθηκε σε 16,8%, γεγονός που αποδεικνύει την πληθωριστική επίδραση των τιμών της ενέργειας.

Επιπλέον, ο Δείκτης Τιμών Παραγωγού αυξήθηκε κατά 46,3%, η οποία είναι η μεγαλύτερη ετήσια αύξηση από το 2002. Όσον αφορά στο διάστημα Ιανουαρίου-Οκτωβρίου, ο πληθωρισμός αυξήθηκε κατά 17,6%, κατά μέσο όρο, σε σύγκριση με το αντίστοιχο διάστημα του 2020. Από τις επιμέρους κατηγορίες, αξίζει να σημειωθεί η αύξηση κατά 21,8% στην κατηγορία διατροφή και μη αλκοολούχα ποτά, η οποία αντιπροσωπεύει περίπου το 26% του Γενικού Δείκτη.

Οι έντονες πληθωριστικές πιέσεις, μεταξύ άλλων, καθιστούν την οικονομική ανάκαμψη της Τουρκίας εύθραυστη, αφού μειώνουν σημαντικά την αγοραστική δύναμη των νοικοκυριών, υπονομεύοντας την εγχώρια ζήτηση. Επιπλέον, ο υψηλός πληθωρισμός πλήττει κυρίως τα χαμηλά εισοδήματα, καθώς, για την αγορά της ίδιας μονάδας προϊόντος, υποχρεώνονται να δαπανήσουν μεγαλύτερο μέρος του εισοδήματός τους σε σύγκριση με τα μεσαία και τα ανώτερα εισοδήματα. Συνεπώς, η άνοδος του πληθωρισμού αναμένεται να επιτείνει μία χρόνια διαρθρωτική αδυναμία της τουρκικής οικονομίας, δηλαδή το μεγάλο χάσμα μεταξύ υψηλών και χαμηλών εισοδηματικών κλιμακίων. Παρά την επίτευξη ισχυρών ρυθμών οικονομικής μεγέθυνσης την περασμένη δεκαετία (2010-2019: 5,9%, κατά μέσο όρο), ο Δείκτης Εισοδηματικής Ανισότητας (Gini coefficient) αυξήθηκε από τις 38,8 μονάδες το 2010 στις 41,9 μονάδες το 2019, γεγονός που αντανακλά διεύρυνση της ανισότητας. Επιπλέον, σε όρους δολαρίου, το κατά κεφαλήν ΑΕΠ, το οποίο αυξανόταν σταθερά μέχρι το 2013, υποχώρησε αισθητά, τα τελευταία έτη, βυθίζοντας στη φτώχεια, την τελευταία διετία, πάνω από 3 εκατ. πολίτες, σύμφωνα με στοιχεία της Παγκόσμιας Τράπεζας (Economist, “As the lira tanks, so does the stock of Turkey’s president”, October, 2021).

Στις 18 Νοεμβρίου, θα πραγματοποιηθεί η επόμενη συνεδρίαση της TCMB, με την πλειονότητα των συμμετεχόντων στις αγορές να έχει προεξοφλήσει περαιτέρω μείωση του βασικού επιτοκίου. Σε περίπτωση επαλήθευσης των εκτιμήσεων, η λίρα αναμένεται να αντιμετωπίσει νέες πιέσεις και ο Δείκτης Τιμών Καταναλωτή να παραμείνει στα τρέχοντα ή και σε υψηλότερα επίπεδα.

Οι προσπάθειες ανάσχεσης της πτώσης της λίρας μέσω παρεμβάσεων της TCMB (πωλήσεις ευρώ και δολαρίων) δεν έχουν κατορθώσει να σταθεροποιήσουν το νόμισμα της χώρας, δεδομένων και των πεπερασμένων συναλλαγματικών διαθεσίμων. Ενδεχομένως, μία ενδεδειγμένη πολιτική προκειμένου να μετριαστούν οι πληθωριστικές πιέσεις θα ήταν η αλλαγή της τρέχουσας νομισματικής πολιτικής, δηλαδή η αύξηση του βασικού επιτοκίου.

Παρά το γεγονός ότι η οικονομική προσέγγιση του προέδρου της Τουρκίας αποδυναμώνει επί του παρόντος το συγκεκριμένο σενάριο, η αυξανόμενη κοινωνική δυσαρέσκεια, ως απόρροια της διατήρησης του γενικού επιπέδου των τιμών σε τόσο υψηλά επίπεδα, δεν αποκλείεται να υποχρεώσει τη μεταστροφή της νομισματικής πολιτικής.

Ισοτιμίες

Σύμφωνα με τα στοιχεία του Χρηματιστηρίου του Σικάγου, οι συνολικές καθαρές τοποθετήσεις (αγορές μείον πωλήσεις), στην ισοτιμία του ευρώ με το δολάριο, διαμορφώθηκαν θετικές, την εβδομάδα που έληξε στις 9 Νοεμβρίου. Οι θετικές θέσεις (υπέρ του ευρώ, ‟long”) αυξήθηκαν κατά 9.911 συμβόλαια, με αποτέλεσμα οι συνολικές καθαρές θέσεις να διαμορφωθούν στα 3.773 συμβόλαια από -6.138 συμβόλαια, την προηγούμενη εβδομάδα (Γράφημα 8). Σημειώνεται ότι πρόκειται για την πέμπτη εβδομαδιαία αύξηση που καταγράφεται από τις 14 Σεπτεμβρίου.

Ευρώ (EUR/USD) ► Η ισοτιμία του ευρώ με το δολάριο, στις 16 Νοεμβρίου, στην Ευρώπη, διαμορφωνόταν περί τα 1,1372 δολάρια, με αποτέλεσμα το ευρώ να σημειώνει, από τις αρχές του έτους, απώλειες έναντι του δολαρίου (6,9%), ενώ διαπραγματευόταν υψηλότερα κατά 10% συγκριτικά με το χαμηλό που είχε καταγράψει, στις 3 Ιανουαρίου 2017 (USD 1,0342).

Μικρές απώλειες καταγράφει το δολάριο έναντι του ευρώ, καθώς η ψηφιακή συνάντηση του αμερικανού Προέδρου με τον Κινέζο ομόλογό του δημιουργεί προσδοκίες για άμβλυνση των εντάσεων μεταξύ των δύο κρατών, γεγονός που αποδυναμώνει τη ζήτηση για ασφαλή περιουσιακά στοιχεία, όπως το αμερικανικό νόμισμα. Σημειώνεται, ωστόσο, ότι το δολάριο έχει ενισχυθεί κατά 1,9% έναντι του ευρώ από τις 10 Νοεμβρίου, στον απόηχο των ανακοινώσεων των στοιχείων για τον πληθωρισμό στις ΗΠΑ. Συγκεκριμένα, ο πληθωρισμός αυξήθηκε σε 6,2%, σε ετήσια βάση, τον Οκτώβριο, η οποία συνιστά τη μεγαλύτερη αύξηση από το 1990. Η άνοδος του πληθωρισμού ήταν σημαντικά μεγαλύτερη από τις εκτιμήσεις της αγοράς, γεγονός που αναζωπύρωσε τις συζητήσεις για αύξηση των επιτοκίων από την Ομοσπονδιακή Τράπεζα των ΗΠΑ (Fed) νωρίτερα του αναμενόμενου. Σημειώνεται ότι ενδεχόμενη αύξηση των επιτοκίων από την Fed λειτουργεί υποστηρικτικά για το δολάριο.

Ελβετικό Φράγκο (CHF) ► Το ευρώ καταγράφει κέρδη έναντι του φράγκου, κινούμενο στην περιοχή των 1,0529 φράγκων (16.11.2021). Ωστόσο, από τις αρχές του έτους, το ευρώ σημειώνει απώλειες έναντι του φράγκου, της τάξης του 2,6%.

Βάσει των δημοσιευθέντων νομισματικών στοιχείων της Κεντρικής Τράπεζας της Ελβετίας (SNB), την προηγούμενη εβδομάδα, εκτιμάται ότι δεν υπήρξε παρέμβασή της στην αγορά συναλλάγματος για αποτροπή ενίσχυσης του φράγκου. Το ποσό των μετρητών που οι εμπορικές τράπεζες της Ελβετίας είχαν καταθέσει στην SNB αυξήθηκε στα 719,2 δισ. φράγκα, για την εβδομάδα που έληξε στις 12 Νοεμβρίου, από 718,4 δισ. φράγκα, για την εβδομάδα μέχρι και τις 5 Νοεμβρίου.

Στερλίνα (GBP) ► Η στερλίνα, στις 16 Νοεμβρίου, εμφάνιζε θετική εικόνα, καταγράφοντας κέρδη τόσο έναντι του ευρώ (0,8456 GBP/EUR), όσο και έναντι του δολαρίου ΗΠΑ (1,3448 USD/GBP). Σημειώνεται ότι, από τις αρχές του έτους, η στερλίνα καταγράφει κέρδη κατά 5,4% έναντι του ευρώ, αλλά απώλειες κατά 1,6% έναντι του δολαρίου.

Κέρδη καταγράφει η στερλίνα έναντι των δύο νομισμάτων, λαμβάνοντας ώθηση από την ανακοίνωση καλύτερων από τις εκτιμήσεις στοιχείων για την αγορά εργασίας στο Ηνωμένο Βασίλειο τον Σεπτέμβριο. Η εξέλιξη αυτή, σε συνδυασμό με τη νέα άνοδο που αναμένεται να καταγράψει ο πληθωρισμός τον Οκτώβριο (Σεπτέμβριος: 3,1% σε ετήσια βάση), ενδεχομένως να ενισχύσει τις πιθανότητες επίσπευσης της αύξησης του βασικού επιτοκίου από την Τράπεζα της Αγγλίας (BoE). Υπενθυμίζεται ότι, στην τελευταία συνεδρίασή της (4 Νοεμβρίου), η BoE διατήρησε αμετάβλητο το βασικό επιτόκιο, στο ιστορικά χαμηλό επίπεδο του 0,1%, εξέλιξη που αιφνιδίασε τους συμμετέχοντες στις αγορές, καθώς είχαν προεξοφλήσει την άνοδό του.

Αγορές ομολόγων – Χαρτοφυλάκιο κρατικών ομολόγων Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ)

Η αξία του χαρτοφυλακίου κρατικών ομολόγων της ΕΚΤ (Γράφημα 9) που έχει προέλθει από την εφαρμογή του προγράμματος ποσοτικής χαλάρωσης (QE), για την εβδομάδα μέχρι τις 12 Νοεμβρίου, διαμορφώθηκε στα Ευρώ 2,470 τρισ. Η ΕΚΤ προέβη σε πωλήσεις καλυμμένων ομολόγων, αξίας Ευρώ 1,761 δισ., σε αγορές Asset-Βacked Securities, αξίας Ευρώ 26 εκατ. και σε αγορές εταιρικών και ασφαλιστικών ομολογιακών τίτλων, αξίας Ευρώ 1,805 δισ. Επιπρόσθετα, η ΕΚΤ, την περασμένη εβδομάδα, πραγματοποίησε καθαρές αγορές, αξίας Ευρώ 18,3 δισ., στο πλαίσιο του Έκτακτου Προγράμματος Αγοράς Στοιχείων Ενεργητικού, λόγω της πανδημίας (Pandemic Emergency Purchase Programme-PEPP), με τη συνολική αξία του εν λόγω χαρτοφυλακίου να διαμορφώνεται περίπου στα Ευρώ 1,501 τρισ.

Στην ελληνική αγορά ομολόγων, το εύρος της απόδοσης του δεκαετούς κρατικού ομολόγου, λήξης 18 Ιουνίου 2031, με κουπόνι 0,75%, διαμορφωνόταν, στις 16 Νοεμβρίου, μεταξύ 1,20% και 1,23%. Επιπλέον, το δεκαετές ομόλογο της Πορτογαλίας

απόδοση 0,39%, της Ιταλίας 0,98% και της Ισπανίας 0,49%. Η διαφορά απόδοσης μεταξύ του δεκαετούς ομολόγου της Ελλάδας και του δεκαετούς ομολόγου της Γερμανίας (spread) διαμορφωνόταν στις 144 μονάδες βάσης (μ.β.), του δεκαετούς πορτογαλικού ομολόγου στις 62 μ.β., ενώ του δεκαετούς ιταλικού ομολόγου στις 121 μ.β. Παράλληλα, η απόδοση του δεκαετούς ομολόγου της Γερμανίας, ως σημείο αναφοράς του κόστους δανεισμού της Ζώνης του Ευρώ (ΖτΕ), διαμορφωνόταν στο -0,23%, στις 16 Νοεμβρίου, ενώ η απόδοση του δεκαετούς ομολόγου των ΗΠΑ στο 1,60%.

Σημαντική άνοδο καταγράφει από τις 10 Νοεμβρίου η απόδοση του δεκαετούς ομολόγου του αμερικανικού δημοσίου, στον απόηχο της μεγάλης αύξησης του πληθωρισμού στις ΗΠΑ, τον Οκτώβριο. Η άνοδος αυτή έχει συμπαρασύρει και τις αποδόσεις των δεκαετών ομολόγων των κρατών-μελών της ΖτΕ. Οι συμμετέχοντες στις αγορές δεν αποκλείουν μείωση των νέων εκδόσεων κρατικών ομολόγων από τα κράτη-μέλη της ΖτΕ, δεδομένης και της επιβράδυνσης του ρυθμού αγοράς ομολόγων στα πλαίσια του PEPP από την Ευρωπαϊκή Κεντρική Τράπεζα.

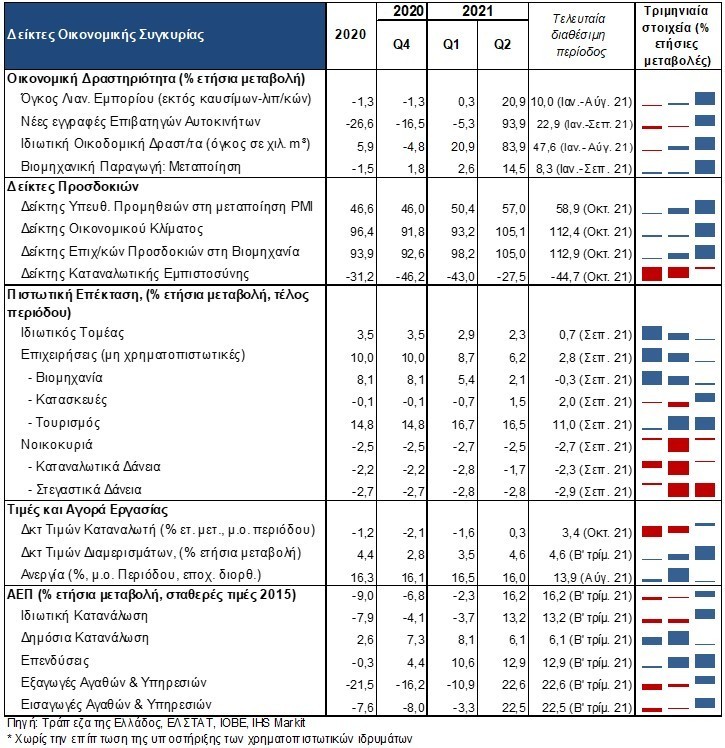

Η Ελληνική Οικονομία σε Αριθμούς

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Συνάντηση Ερντογάν – Ρούτε στην Άγκυρα τη Δευτέρα – Τι θα συζητηθεί

- Αλέξης Τσίπρας: Τον λόγο σήμερα έχουν οι υποψήφιοι και τα μέλη του κόμματος

- COP29: Συμφωνία για αύξηση δωρεών και δανείων προς τις αναπτυσσόμενες χώρες – Ανάμεικτα συναισθήματα

- Παύλος Πολάκης: Από Δευτέρα ο ΣΥΡΙΖΑ θα ξεκινήσει την αντεπίθεση