ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Στα 250 εκατ. ευρώ ανέρχονται τα έσοδα από την έκδοση του Κοινού Ομολογιακού Δανείου της ΕΛΒΑΛΧΑΛΚΟΡ, όπως ανακοίνωσε το ΔΣ της εταιρείας.

Oι δαπάνες έκδοσης εκτιμώνται σε 6,0 εκατ. ευρώ περίπου και θα αφαιρεθούν από τα συνολικά αντληθέντα κεφάλαια της Έκδοσης.

Τα αντληθησόμενα κεφάλαια, αφαιρουμένων των εκτιμώμενων δαπανών έκδοσης του ΚΟΔ θα ανέλθουν σε καθαρό ποσό περίπου 244 εκατ. ευρώ.

Τα καθαρά αντληθησόμενα κεφάλαια της Έκδοσης θα χρησιμοποιηθούν ως ακολούθως και με την κατωτέρω προτεραιότητα:

(1) ποσό 30 εκατ. ευρώ θα διατεθεί έως τις 30.6.2022 για νέες επενδύσεις σε ακίνητα σχετικών με την επέκταση των δραστηριοτήτων της Εταιρείας. Ειδικότερα, η Εταιρεία θα χρησιμοποιήσει το εν λόγω ποσό για την καταβολή τιμήματος (συμπεριλαμβανομένων των σχετικών εξόδων και φόρων) για την αγορά οικοπέδου και αποθηκευτικών χώρων στα Οινόφυτα. Κατά την Ημερομηνία του Ενημερωτικού Δελτίου, η Εταιρεία βρίσκεται σε διαπραγματεύσεις για την αγορά των εν λόγω ακινήτων έχοντας ήδη υπογράψει μη δεσμευτικό μνημόνιο κατανόησης και η Διοίκηση εκτιμά ότι η επίτευξη αυτής της επένδυσης θα έχει ολοκληρωθεί έως τις 30.6.2022, καθώς οι βασικοί όροι της συναλλαγής έχουν συμφωνηθεί και βρίσκεται σε εξέλιξη τεχνικός και νομικός έλεγχος. Τα ακίνητα θα χρησιμοποιηθούν, μακροπρόθεσμα, για αποθήκευση και διακίνηση προϊόντων του Ομίλου. Αν δεν ολοκληρωθεί η ως άνω συναλλαγή, η Εταιρεία θα αναζητήσει ακίνητα, γειτονικά με τα βιομηχανικά ακίνητα της Εταιρείας ή των θυγατρικών της στην περιοχή των Οινοφύτων που εξυπηρετούν τις επιχειρηματικές ανάγκες του Ομίλου και στην περίπτωση που δεν καταστεί δυνατόν να βρεθούν ως άνω ακίνητα μέχρι τις 31.10.2022 ή το ποσό που διατεθεί είναι μικρότερο των €30 εκατ., η Εταιρεία θα διαθέσει μέχρι τις 31.12.2022 το τυχόν αδιάθετο ποσό για να καλυφθούν ανάγκες κεφαλαίου κίνησης.

(2) ποσό 60 εκατ. ευρώ θα χρησιμοποιηθεί για την κάλυψη αναγκών σε κεφάλαιο κίνησης το οποίο δεν θα χρησιμοποιηθεί για την καταβολή οιουδήποτε ποσού προς τους μετόχους της υπό μορφή διανομής μερίσματος ή προμερίσματος ή επιστροφής κεφαλαίου ή οποιασδήποτε άλλης διανομής προς τους μετόχους (σε μετρητά ή σε είδος) και

(3) το εναπομείναν ποσό, ήτοι μέχρι 154 εκατ. ευρώ, θα διατεθεί, εντός 45 ημερών από την Ημερομηνία Εκδόσεως, για μείωση βραχυπρόθεσμου δανεισμού. Ειδικότερα, η Εταιρεία θα διαθέσει:

i) ποσό έως 43 εκατ. ευρώ στην «Τράπεζα EUROBANK Α.Ε.» για την αποπληρωμή των υπ’ αρ. 036/13/28.8.1991, 1712/1/14.12.2010, 37/12/28.8.1991, 570-23.1.1997 συμβάσεων πλαίσιο, ανοικτών (αλληλόχρεων) λογαριασμών, (για περισσότερες πληροφορίες βλ. ενότητα 3.12.1 «Δανειακές Συμβάσεις», παράγραφος «EUROBANK (συμβάσεις πλαίσιο, ανοικτών (αλληλόχρεων) λογαριασμών υπ’ αρ. 036/13/28.8.1991, 1712/1/14.12.2010, 37/12/28.8.1991, 570-23.1.1997, έκαστη όπως σήμερα ισχύει)» του Ενημερωτικού Δελτίου),

ii) ποσό έως 56 εκατ. ευρώ στην «ALPHA Τράπεζα Α.Ε.» για την αποπληρωμή των υπ’ αρ. 13183/7.2.1997 και 25573101/28.7.2011 συμβάσεων πλαίσιο, ανοικτών (αλληλόχρεων) λογαριασμών (για περισσότερες πληροφορίες βλ. ενότητα 3.12.1 «Δανειακές Συμβάσεις», παράγραφος «ALPHA BANK (συμβάσεις πλαίσιο, ανοικτών (αλληλόχρεων) λογαριασμών υπ’ αρ. 13183/7.2.1997 και 25573101/ 28.7.2011, έκαστη όπως σήμερα ισχύει)» του Ενημερωτικού Δελτίου) και

iii) ποσό έως 55 εκατ. ευρώ στην «Εθνική Τράπεζα της Ελλάδος Α.Ε.» για την αποπληρωμή των υπ’ αρ. 0400107000/1003/11.3.1988, 9747084420/1.6.2011 και 0400071250/8.11.1977 συμβάσεων πλαίσιο, ανοικτών (αλληλόχρεων) λογαριασμών, (βλ. ενότητα 3.12.1 «Δανειακές Συμβάσεις», παράγραφος «Σύμβαση πίστωσης ETE (αλληλόχρεος λογαριασμός)» του Ενημερωτικού Δελτίου).

Οι δαπάνες έκδοσης του Ομολογιακού Δανείου θα αφαιρεθούν από τα συνολικά αντληθησόμενα κεφάλαια.

Το Διοικητικό Συμβούλιο της Εταιρείας δηλώνει ότι τα κεφάλαια που θα αντληθούν από την Έκδοση, θα διατηρούνται, μέχρι την πλήρη εκταμίευσή τους για τους ως άνω σκοπούς, σε άμεσα ρευστοποιήσιμες τοποθετήσεις χαμηλού κινδύνου.

Η ενημέρωση του επενδυτικού κοινού για τη διάθεση των αντληθέντων κεφαλαίων πραγματοποιείται μέσω της ηλεκτρονικής σελίδας του Χ.Α., της Εταιρείας και του Ημερήσιου Δελτίου Τιμών του Χ.Α., καθώς και, όπου απαιτείται, με τα μέσα που προβλέπονται στο Ν.3556/2007, όπως ισχύει.

Επιπλέον, η Εταιρεία δεσμεύεται ότι για τυχόν τροποποιήσεις της χρήσης των αντληθέντων κεφαλαίων, καθώς και για κάθε επιπρόσθετη σχετική πληροφορία, θα τηρήσει τα προβλεπόμενα από τις διατάξεις του άρθρου 22 του Ν. 4706/2020, όπως ισχύει, και θα ενημερώνει το επενδυτικό κοινό, την Επιτροπή Κεφαλαιαγοράς και το Διοικητικό Συμβούλιο του Χ.Α., σχετικά με την χρήση των αντληθέντων κεφαλαίων από την Έκδοση έως την πλήρη και οριστική διάθεσή τους σε σχέση με τα αναφερόμενα στο Ενημερωτικό Δελτίο, σύμφωνα με την ισχύουσα νομοθεσία.

Επιπρόσθετα, η Διοίκηση της Εταιρείας δεσμεύεται ότι θα προβαίνει σε δημοσιοποίηση των προνομιακών πληροφοριών που σχετίζονται με τη διάθεση των αντληθέντων κεφαλαίων από την Έκδοση σύμφωνα με τον Κανονισμό (ΕΕ) 596/2014, με τις διατάξεις του N. 4443/2016, όπως ισχύουν, και τις λοιπές εφαρμοστέες νομοθετικές και κανονιστικές διατάξεις.

Το Χρηματιστήριο Αθηνών την 5.11.2021 διαπίστωσε την καταρχήν συνδρομή των προϋποθέσεων εισαγωγής των Ομολογιών στην Κατηγορία Διαπραγμάτευσης Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α. και την 8.11.2021 ενέκρινε την εισαγωγή των Ομολογιών προς διαπραγμάτευση στην Κατηγορία Διαπραγμάτευσης Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α., υπό την αίρεση της επιτυχούς ολοκλήρωσης της δημόσιας προσφοράς των Ομολογιών.

Οι Ομολογίες είναι σε άυλη μορφή και θα πιστωθούν στη μερίδα και τον Λογαριασμό Αξιογράφων που τηρεί ο κάθε δικαιούχος στο Σύστημα Άυλων Τίτλων, σύμφωνα με τα στοιχεία που δήλωσε στην Αίτηση Κάλυψης. Η οριστική καταχώρηση των Ομολογιών στους Λογαριασμούς Αξιογράφων των δικαιούχων στο Σύστημα Άυλων Τίτλων θα ολοκληρωθεί στις 16.11.2021.

Η διαπραγμάτευση των 250.000 ομολογιών ξεκινά την Τετάρτη, 17 Νοεμβρίου 2021, στην κατηγορία τίτλων σταθερού εισοδήματος της Ρυθμιζόμενης αγοράς του Χρηματιστηρίου Αθηνών.

Ο κωδικός διαπραγμάτευσης της Ομολογίας είναι με ελληνική γραμματοσειρά είναι «ΕΛΧΑΟ1» και με λατινική γραμματοσειρά «ELHAB1». Η τιμή έναρξης διαπραγμάτευσης των Ομολογιών της Εταιρίας είναι €1.000 ανά Ομολογία, ήτοι 100% της ονομαστικής αξίας της.

Το ΔΣ της ΕΛΒΑΛΧΑΛΟΡ εξέφρασε, επίσης, τις θερμές του ευχαριστίες στο επενδυτικό κοινό για την ανταπόκριση που έδειξε στην πρόσφατη Δημόσια Προσφορά για την εισαγωγή προς διαπραγμάτευση των Ομολογιών στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χρηματιστηρίου Αθηνών, εξέφρασε το Διοικητικό Συμβούλιο της εταιρείας.

Παράλληλα, ευχαρίστησε για τις υπηρεσίες του τους συντονιστές κύριους αναδόχους της Δημόσιας Προσφοράς, τους Κύριους Αναδόχους, τους αναδόχους και τον σύμβολο έκδοσης, την ελεγκτική εταιρεία «ΠΡΑΙΣΓΟΥΩΤΕΡΧΑΟΥΣΚΟΥΠΕΡΣ Ανώνυμη Ελεγκτική Εταιρεία» και τη δικηγορική εταιρεία «Παπαπολίτης και Παπαπολίτης Δικηγορική Εταιρία», οι οποίοι ενήργησαν για λογαριασμό των Συντονιστών Κυρίων Αναδόχων και του Συμβούλου Έκδοσης, καθώς και τη δικηγορική εταιρεία «Καρατζά και Συνεργάτες» η οποία ενήργησε για λογαριασμό της Εταιρείας.

Πώς κατανεμήθηκαν οι ομολογίες

Σχετική ανακοίνωση για την έκβαση της Δημόσιας Προσφοράς εξέδωσαν και οι κύριοι ανάδοχοι, Eurobank και Alpha Bank.

Στην ανακοίνωσή τους αναφέρουν τα εξής:

Η «ΤΡΑΠΕΖΑ EUROBANK A.E.» και η «ALPHA ΤΡΑΠΕΖΑ Α.Ε.», ως Συντονιστές Κύριοι Ανάδοχοι της Δημόσιας Προσφοράς για την έκδοση Κοινού Ομολογιακού Δανείου και την εισαγωγή των Ομολογιών εκδόσεως της εταιρείας «ΕΛΒΑΛΧΑΛΚΟΡ ΕΛΛΗΝΙΚΗ ΒΙΟΜΗΧΑΝΙΑ ΧΑΛΚΟΥ ΚΑΙ ΑΛΟΥΜΙΝΙΟΥ ΑΝΩΝΥΜΟΣ ΕΤΑΙΡΕΙΑ» (η «Εταιρεία») προς διαπραγμάτευση στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χρηματιστηρίου Αθηνών, ανακοινώνουν ότι, μετά την ολοκλήρωση της Δημόσιας Προσφοράς στις 12.11.2021, και σύμφωνα με τα συγκεντρωτικά στοιχεία κατανομής που παρήχθησαν με τη χρήση του Ηλεκτρονικού Βιβλίου Προσφορών του Χρηματιστηρίου Αθηνών, διατέθηκαν συνολικά 250.000 άυλες κοινές ανώνυμες ομολογίες της Εταιρείας με ονομαστική αξία €1.000 εκάστη (οι «Ομολογίες») με αποτέλεσμα την άντληση κεφαλαίων ύψους €250 εκατ.

Η συνολική έγκυρη ζήτηση που εκδηλώθηκε από επενδυτές, οι οποίοι συμμετείχαν στη Δημόσια Προσφορά, ανήλθε σε €734,9 εκατ. Η ευρεία ανταπόκριση του επενδυτικού κοινού είχε ως αποτέλεσμα να καλυφθεί η Δημόσια Προσφορά 2,94 φορές και το σύνολο των συμμετεχόντων επενδυτών να ανέλθει σε 10.564.

Η τιμή διάθεσης των Ομολογιών έχει προσδιοριστεί στο άρτιο, ήτοι €1.000 ανά Ομολογία. Η τελική απόδοση των Ομολογιών ορίστηκε σε 2,45% και το επιτόκιο των Ομολογιών σε 2,45% ετησίως.

Οι Ομολογίες κατανεμήθηκαν βάσει της έγκυρης ζήτησης που εκδηλώθηκε επί της απόδοσης 2,45% ως εξής:

α) 170.000 Ομολογίες (68% επί του συνόλου των εκδοθεισών Ομολογιών) σε Ιδιώτες Επενδυτές, επί συνολικού αριθμού 411.873 Ομολογιών για τις οποίες εκδηλώθηκε έγκυρη ζήτηση (δηλαδή ικανοποιήθηκε το 41,3% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών και στη συγκεκριμένη απόδοση) και

β) 80.000 Ομολογίες (32% επί του συνόλου των εκδοθεισών Ομολογιών) σε Ειδικούς Επενδυτές επί συνολικού αριθμού 314.105 Ομολογιών για τις οποίες εκδηλώθηκε έγκυρη ζήτηση (δηλαδή ικανοποιήθηκε το 25,5% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών και στη συγκεκριμένη απόδοση).

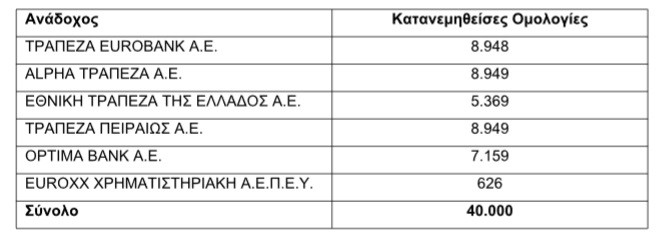

Επίσης, από τις 80.000 Ομολογίες που κατανεμήθηκαν σε Ειδικούς Επενδυτές, 40.000 Ομολογίες έλαβαν για δικό τους λογαριασμό οι κάτωθι Ανάδοχοι:

Σύμφωνα με τη σύμβαση αναδοχής, οι Ανάδοχοι δεν ανέλαβαν καμία δέσμευση ανάληψης κάλυψης Ομολογιών.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Βουλγαρία; Δεν υπάρχει λόγος να αλλάξουμε θεση για την ένταξη της Βόρειας Μακεδονίας στην ΕΕ

- Κύπρος: Εντάχθηκε στην λίστα των ΗΠΑ για συμμετοχή σε προγράμματα στρατιωτικής εκπαίδευσης

- Βούλιαζει η Wall Street μετά τις ανανεωμένες προβλέψεις της FED

- Marc Benioff (CEO Salesforce): «Όχι» στην πώληση του Τime στον όμιλο Ant1