ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Παρακολουθήστε live από το Χρηματιστήριο την τελετή έναρξης διαπραγμάτευσης του ομολόγου της Capital Product Partners LP. Το mononews.gr είναι εκεί, καλύπτοντας κάθε λεπτομέρεια.

Η μετάδοση ξεκινά στις 10:20.

Στελέχη και αξιωματούχοι του ομίλου αναμένεται να παραστούν στην προγραμματισμένη γιορτινή εκδήλωση, η οποία και θα ολοκληρωθεί με το παραδοσιακό χτύπημα του κουδουνιού, που θα σημάνει την έναρξη των σημερινών συναλλαγών. Στις 10:30 το πρωί.

Με τον τρόπο αυτό ξεκινάει το «ταξίδι» στην ελληνική αγορά, για το 5ετές ναυτιλιακό ομόλογο με τους 8.234 επενδυτές. Αριθμός που έρχεται να καταδείξει ότι έκδοση των 150 εκατ. ευρώ είχε ευρεία απήχηση στις τάξεις του ελληνικού επενδυτικού κοινού. Ιδιωτικών, αλλά και θεσμικής υπόστασης χαρτοφυλακίων.

Εκδότρια του ομολόγου, το οποίο έχει σταθερό επιτοκιακό «κουπόνι» 2,65%, είναι η εταιρεία CPLP Shipping. Eξ ολοκλήρου θυγατρική της Capital Product Partners, που με τη σειρά της είναι και εγγυήτρια του ομολόγου.

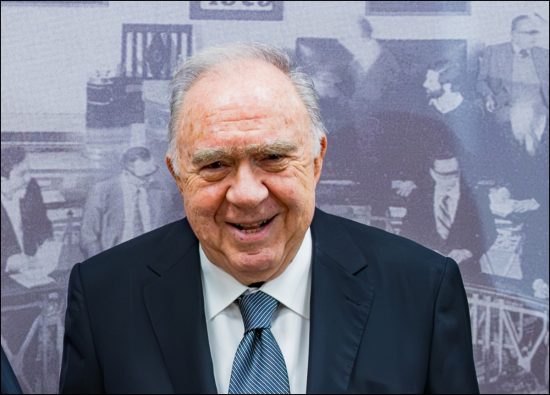

Ιδρυτής αλλά και βασικός μέτοχος της Capital Product Partners, εισηγμένης εδώ 14 χρόνια στο αμερικανικό χρηματιστήριο του Nasdaq, είναι ο Βαγγέλης Μαρινάκης, μαζί με μέλη της οικογένειάς του.

Το ηχηρό όνομα του 54χρονου εφοπλιστή, σε συνδυασμό με το οικονομικό εκτόπισμα που διαθέτει η ναυτιλιακή, έδωσαν «αέρα υπεροχής» στην ομολογιακή έκδοση. Με αποτέλεσμα η συνολική ζήτηση να ξεπεράσει το «φράγμα» των 800 εκατ. ευρώ και να διαμορφωθεί σε επίπεδα 5,3 φορές μεγαλύτερα σε σχέση με τα αντληθέντα κεφάλαια.

Στο σύνολο των 18 εταιρικών ομολόγων που έχουν εκδοθεί στα 5 χρόνια λειτουργίας της συγκεκριμένης αγοράς, το ομόλογο Μαρινάκη κατέχει τη δεύτερη θέση, με βάση το ύψος των προσφορών που συγκέντρωσε. Ξεπερνώντας μεταξύ των άλλων και τη ζήτηση που εκφράστηκε για το «εφάμιλλο» ομόλογο της ναυτιλιακής Costamare του Κωστή Κωνσταντακόπουλου, το οποίο και ήταν το πρώτο του είδους.

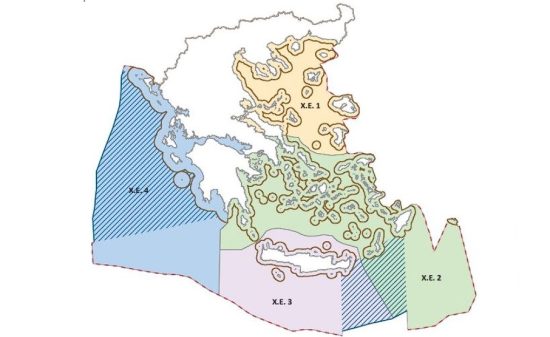

Πώς έγινε η κατανομή της ζήτησης

Με τη σημερινή του πρεμιέρα το ομόλογο του ομίλου Μαρινάκη θα είναι το δέκατο τρίτο που αποτελεί αντικείμενο διαπραγμάτευσης στην ελληνική αγορά, απ’ όπου 5 προγενέστερες εκδόσεις έχουν αποσυρθεί.

Από το νέο ναυτιλιακό ομόλογο τα 100 εκατ. ευρώ αφορούσαν τη συμμετοχή των ιδιωτών επενδυτών, ενώ τα υπόλοιπα 50 εκατ. ευρώ κατευθύνθηκαν στους λεγόμενους ειδικούς επενδυτές, που είναι επαγγελματίες της αγοράς. Ανάμεσα σε αυτούς και οι Ανάδοχοι της έκδοσης οι οποίοι έλαβαν ομόλογα αξίας 8 εκατ. ευρώ. Η τράπεζα Πειραιώς πήρε 2,739 εκατ. ευρώ, η Alpha Bank 2,740, η Optima bank 2,192 εκατ. ευρώ και Euroxx χρηματιστηριακή 329 χιλιάδες ευρώ.

Είναι επίσης ενδεικτικό ότι η συνολική ζήτηση από την πλευρά των ιδιωτών έφτασε στα 444,464 εκατ. ευρώ και εξ αυτών ικανοποιήθηκε το 22,5%. Από την άλλη πλευρά κατά 14,41% ικανοποιήθηκε η ζήτηση των ειδικών επενδυτών, που έφτασε συνολικά στα 346,909 εκατ. ευρώ.

Από τη χρηματιστηριακή συμπεριφορά του ομολόγου θα κριθεί μελλοντικά και η απόδοση εκείνων που αγοράζουν δευτερογενώς. Σε περίπτωση που οι τοποθετήσεις ανεβάσουν τις τιμές της ονομαστικής αξίας, τότε και η απόδοση θα υποχωρήσει χαμηλότερα από το 2,65%. Κάτι που υπο τις παρούσες συνθήκες θεωρείται αναμενόμενο.

Η «πράσινη» ανανέωση του στόλου

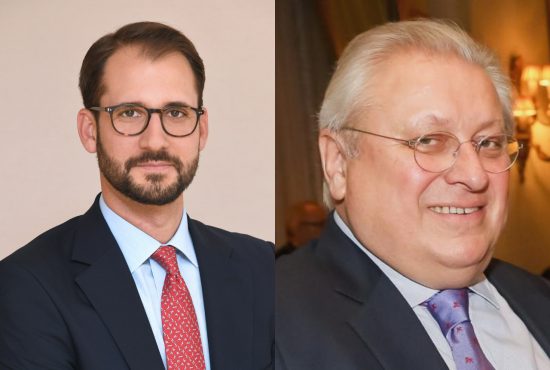

Με αφορμή πάντως την έκδοση του ομολόγου, ο Διευθύνων Σύμβουλος της CPLP, Γεράσιμος Καλογηράτος, είχε δηλώσει προ ημερών:

«Η CPLP πραγματοποιεί ένα άλμα βιώσιμης ανάπτυξης, επενδύοντας στην «πράσινη» ανανέωση του στόλου της, την επέκταση σε νέες αγορές και τη διαφοροποίηση των δραστηριοτήτων της, με το βλέμμα πάντα, στραμμένο στην προστασία του περιβάλλοντος και την αειφορία.

Με το νέο ομόλογο θα χρηματοδοτήσουμε την απόκτηση τριών νεότευκτων LNG Carriers που εξασφαλίζουν υψηλές αποδόσεις για την εταιρεία μας, στη δυναμική αγορά μεταφοράς υγροποιημένου φυσικού αερίου και παράλληλα, μειώνουν το συνολικό περιβαλλοντικό της αποτύπωμα.

Επιλέξαμε την εγχώρια χρηματαγορά για την έκδοση του ομολόγου, με ιδιαίτερα, μάλιστα, ελκυστικό επιτόκιο για να δηλώσουμε την εμπιστοσύνη μας στις προοπτικές της ελληνικής οικονομίας και να δώσουμε την ευκαιρία στο ελληνικό επενδυτικό κοινό να συμμετάσχει στα επενδυτικά μας σχέδια».

Διαβάστε επίσης:

Χρηματιστηριακή πρεμιέρα για το ναυτιλιακό ομόλογο του ομίλου Μαρινάκη, με τους 8.234 επενδυτές

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΗΠΑ: Ο Τραμπ απέτρεψε τον βομβαρδισμό πυρηνικών εγκαταστάσεων του Ιραν από το Ισραήλ

- Αντιδράσεις για την απόφαση Άδωνι Γεωργιάδη να απαγορεύσει τις γεύσεις στα ηλεκτρονικά τσιγάρα – Τι λένε επιστήμονες, αγορά και χρήστες

- Ευρώπη Holdings: Οι κινήσεις Κόκκαλη, πού θα κατευθυνθούν τα 68,3 εκατ. ευρώ της ΑΜΚ και το «παράθυρο» εξαγορών

- Φυγή προς τα μπρος το σύνθημα του Μαξίμου – Οι επόμενες επισκέψεις του Μητσοτάκη