Η Τέρνα Ενεργειακή και η ΔΕΗ

Παρά το γεγονός ότι ο οίκος αξιολόγησης S&P δεν εξέδωσε ανακοίνωση για την Ελλάδα την Παρασκευή το βράδυ για την Ελλάδα, εν τούτοις η προσεχή εβδομάδα εκτιμάται ότι θα είναι γεμάτη νέα για την αγορά.

Καταρχήν οι ειδικοί αναφέρουν ότι υπάρχει μεγάλη εντολή αγορών για την Τέρνα Ενεργειακή ΤΕΝΕΡΓ -0,16% 19,32 στην περιοχή των 12 ευρώ.

Την Παρασκευή στην Τέρνα Ενεργειακή, πέριξ των 12 ευρώ σημειώθηκε υψηλός όγκος με 338.000 χαρτιά να αλλάζουν χέρια.

Ιδια εικόνα είχαμε στην Τέρνα Ενεργειακή και την Πέμπτη.

Οι εντολές δίδονται μέσω μεγάλης εταιρείας η έδρα της οποίας είναι στην Βασιλίσσης Σοφίας στο Σύνταγμα.

Η ΑΜΚ της ΔΕΗ φαίνεται να έχει κλειδώσει στην περιοχή του 1,2 ως 1,3 δισ. ευρώ αφού ήδη η ΔΕΗ ΔΕΗ 0% 11,75 , όπως διαβάσατε στο mononews.gr την προηγούμενη εβδομάδα, έχει προσφορές ύψους 3 δισ. ευρώ.

Πρακτικά μπορεί να σηκώσει ακόμα ως 1,4 δισ. ευρώ αλλά θεωρείται σχεδόν απίθανο να το πράξει με δεδομένο ότι το CVC θέλει η τιμή να μην ξεπεράσει τα 9 ως 9,20 ευρώ.

Το Υπερταμείο Αποκρατικοποιήσεων είναι πλέον σχεδόν σίγουρο ότι θα τοποθετήσει στην ΔΕΗ ως 100 εκατ. ευρώ.

Επίσης δεν πέρασε απαρατήρητο τις προηγούμενες ημέρες ότι το Nordea Investment Management αγόρασε 400.000 μετοχές της Βιοχάλκο.

H ψήφος για την Εξεταστική και το …μέλλον του ΚΙΝΑΛ

Μεθαύριο οι εθνοπατέρες μας ψηφίζουν για την σύσταση η μη Εξεταστικής Επιτροπής με θέμα την «λίστα Πέτσα».

Ας ξεκινήσουμε από τα βασικά.

Στην βραδινή προσευχή, ο ηγούμενος μου θύμισε ότι η κυβέρνηση ΣΥΡΙΖΑ (ο κ. Βερναρδάκης φυσικά) είχε αναθέσει στην εταιρεία OPINION την διεξαγωγή «μυστικών δημοσκοπήσεων», τις οποίες μόλις πρόσφατα κατάφερε να ξεπληρώσει.

Το δεύτερο θέμα που θα ανακύψει μεθαύριο, είναι η στάση των …ΓΑΠικών …μέσα στο ΚΙΝΑΛ για την Εξεταστική.

Γιώργος Καμίνης και Θανάσης Τσούρας εδώ και μήνες στήνουν …γέφυρες…για σύμπραξη με τον ΣΥΡΙΖΑ και η Εξεταστική αποτελεί χρυσή ευκαιρία.

Μια στιγμή…τι είπα; «εδώ και μήνες» ;

Εδώ στο Άγιον Όρος, οι μοναχοί γνωρίζουν ότι ο Γιώργος ετοίμαζε την «αυθόρμητη επιστροφή του» από καιρό και δεν θα περίμενε την δυσάρεστη ανακοίνωση της Φώφης ώστε να εκδηλωθεί….

Ο αποτελεσματικός Καραγιάννης

Ένα από τα πλέον αποτελεσματικά στελέχη της κυβέρνησης Μητσοτάκη είναι, όσοι γνωρίζουν τα παρασκήνια και τα προσκήνια, ο υφυπουργός Υποδομών Γιώργος Καραγιάννης.

Όσοι τον ξέρουν αναφέρουν, ότι αυτό που θέλει είναι να βάλει στις ράγες όλα τα έργα που θα τρέξουν, καθώς η κυβέρνηση του Κυριάκου έχει δεσμευτεί για αυτά (Βόρειος Άξονας Κρήτης κλπ.).

Πάντως όσοι ξέρουν καλά τον υφυπουργό αναφέρουν ότι προς το παρόν δεν ενδιαφέρεται να κατέβει υποψήφιος βουλευτής, τουλάχιστον στις επόμενες εκλογές.

Πάντως εδώ που τα λέμε η περιφέρεια του η Θεσσαλονίκη, έχει πολλούς κουρασμένους γαλάζιους βουλευτές.

Ο Ζαββός άφησε εκκρεμότητες, ο Στουρνάρας δικαιώνεται…

Είναι πολύ σοβαρό το πρόβλημα που έχει προκύψει με το πόρισμα των ελέγχων της Eurostat Πρόγραμμα Παροχής Εγγυήσεων «ΗΡΑΚΛΗΣ».

Η Eurostat έλεγξε προσεκτικά μόνο την πρώτη μεγάλη τιτλοποίηση που πέρασε στον Ηρακλή, το Cairo, με τα 7,5 δις Ευρώ κόκκινα δάνεια.

Η άποψη των Βρυξελλών είναι ότι το σύνολο των 23 δις Ευρώ που έχουν μέχρι σήμερα τιτλοποιηθεί, είναι πιθανό να καταπέσουν και άρα πρέπει να υπολογιστούν αμέσως στο Δημόσιο Χρέος.

Όταν ο Σταϊκούρας αντέτεινε ότι «δεν το κάνατε αυτό με την Ιταλία», η απάντηση ήταν ότι η «Ιταλία ήταν και είναι σε επενδυτική βαθμίδα».

Το συμπέρασμα της Eurostat είναι, ότι ο εμπνευστής του «Ηρακλή», Γιώργος Ζαββός είχε ορίσει τις προμήθειες που καταβάλλουν στο Κράτος οι τράπεζες, ως «ασφάλιστρο κινδύνου», πολύ μικρές για να καλύψουν τον κίνδυνο των καταπτώσεων των ομολόγων που εκδίδονται.

Επομένως: είτε τα 23 δις Ευρώ θα περάσουν στο Χρέος είτε θα πρέπει να αυξηθούν οι προμήθειες που πληρώνουν οι τράπεζες για τα senior και τα mezzanine ομόλογα.

Και όλα αυτά γιατί κάποιοι φοβήθηκαν να δώσουν στον Γ. Στουρνάρα την ευκαιρία να δημιουργήσει μια «κακή τράπεζα», την Εθνική Εταιρεία Διαχείρισης Ενεργητικού, γιατί φοβήθηκαν ότι θα αποκτούσε «υπερβολική δύναμη και επιρροή»….

Ο πονηρός Ταμβακάκης και το δίκτυο καταστημάτων στο λιανεμπόριο…

Την είδηση τη διαβάσατε πρώτοι στο Μononews.gr.

H Βρετανική JD Sports Fashion Plc απέκτησε το 80% της Cosmos Sport Α.Ε..

Εξαγόρασε το 50% από το 70% των μετοχών της οικογένειας Τσικνάκη, που ίδρυσε την αλυσίδα Cosmos το 1982.

Αγόρασε όμως -κι εδώ ξεκινά το πολύ ενδιαφέρον- ολόκληρη τη συμμετοχή (30%), που είχε στην Cosmos, η EOS Capital Partners, τo fund του Απόστολου Ταμβακάκη.

O Aπόστολος μπήκε με την EOS στην Cosmos, πριν από 2 χρόνια, έβαλε 12 εκατ. Ευρώ και θα φύγει πρώτος με σημαντικό κέρδος.

Η άποψη του Απόστολου Ταμβακάκη για το μέλλον του λιανεμπορίου είναι συγκεκριμένη.

Μόλις πληροφορήθηκε ότι το 40% του τζίρου της Cosmos πραγματοποιείται πλέον μέσω του διαδικτύου, αποφάσισε ότι δεν έχει λόγω να μένει συνεταίρος στα 61 καταστήματα του Ομίλου.

Έκανε το συνοικέσιο με την JD Sports, τους πάντρεψε, πήρε το κέρδος του και αποχώρησε.

Κύριος ήρθε, κύριος φεύγει…

Ο νέος πονοκέφαλος του Γιώργου Τανισκίδη

Τώρα το πρόβλημα το έχει ο Γιώργος Τανισκίδης και η Optima Bank η οποία έχει αναλάβει να συντονίσει το νέο σχέδιο διάσωσης-εξυγίανσης του ομίλου Notos Com και της αλυσίδας πολυκαταστημάτων Notos Galleries.

Οι πιστώτριες τράπεζες πήραν το 50% των μετοχών, η συντονίστρια Optima ένα άλλο 25% και άφησαν το 25% στην οικογένεια Παπαέλληνα για να διοικήσει ή να πουλήσει στον «στρατηγικό επενδυτή» Σάμι Φάις.

Πέρα όμως από την αναδιάρθρωση του δανεισμού και τα κεφάλαια κίνησης, οι νέοι ιδιοκτήτες πρέπει να βρουν το μοντέλο λειτουργίας του λιανεμπορίου στις νέες συνθήκες που δημιούργησαν το διαδίκτυο και η πανδημία…

Άγριες κόντρες στον χώρο της Υγείας…

Η Τράπεζα Πειραιώς είναι έτοιμη.

Έχει εξυγιάνει πλήρως το Ερρίκος Ντυνάν και το έχει καταστήσει απολύτως λειτουργικό και διεθνώς ανταγωνιστικό.

Έτοιμο προς πώληση.

Για το Ιατρικό Κέντρο, με τις 7 υπερσύγχρονες μονάδες και 1.200 κλίνες σε Αθήνα και Θεσσαλονίκη, το Ερρίκος Ντυνάν είναι καθοριστικής σημασίας και μεγέθους.

Η απόκτηση του Ντυνάν θα κάνει τη διαφορά.

Μέχρι στιγμής το αμερικανικό fund CVC Capital Partners, μέσω του Hellenic Healthcare Group έχει κερδίσει όλα τα ντέρμπυ:

Εκτός από την Εθνική Ασφαλιστική ελέγχει 6 θεραπευτήρια: το Υγεία, το Metropolitan Hospital, το Μητέρα, το Metropolitan General (πρώην Iaso General) το μαιευτήριο Λητώ και το Creta InterClinic.

Επιπλέον το CVC ελέγχει και την εταιρία Y-Logimed, με αντικείμενο την εμπορία ιατροτεχνολογικών προϊόντων, το Κέντρο Γενετικής και Γενωμικής ΆλφαLAB και την εταιρεία Business Care, που παρέχει υπηρεσίες ασφάλειας και υγείας στην εργασία, σε επιχειρήσεις και οργανισμούς.

Αν το CVC Capital αποκτήσει και το Ερρίκος Ντυνάν, το παιχνίδι δεν γυρίζει.

Ένας τρίτος διεκδικητής είναι το Farallon Capital που έχει αγοράσει τα δάνεια της Euromedica του Θωμά Λιακουνάκου.

Ο Γιάννης Καματάκης θέλει στ’ αλήθεια να σώσει την MLS;

Εντύπωση προκάλεσε στους συμπατριώτες μου Σαλονικιούς, η αποκάλυψη του wiseman για το περιβόητο λογισμικό διαχείρισης πληρωμών B.I.K.Y της MLS το οποίο κατά σύμπτωση έχει το ίδιο όνομα με την σύζυγο του Γιάννη Καματάκη.

Μαθαίνω όμως ότι το πρόγραμμα πληρωμών Β.Ι.Κ.Υ πληρώνει μόνον όποιον θέλει, όταν θέλει κι αν θέλει.

Για την ακρίβεια το λογισμικό πληρωμών πλήρωσε μόνο ΕΝΑΝ, κυρίως για να αγοράσει -λένε οι κακές γλώσσες- τη σιωπή του.

Οι ίδιες κακές γλώσσες λένε ότι ο Γιάννης Καματάκης ίσως και να μην θέλει να κρατήσει ανοικτή πλέον την MLS, γιατί στην περίπτωση αυτή, ο έλεγχος που έτσι κι αλλιώς θα γίνει, θα αποκαλύψει πολλά περίεργα και εντυπωσιακά στοιχεία….

Εγώ πιστεύω ότι όλοι άνθρωποι του Θεού είμαστε και θέλουμε το καλύτερο για τους συνανθρώπους μας…

Το δείπνο του Γιάννου Γραμματίδη στην Αθηναϊκή Λέσχη…

Πολύς -και πολύ καλός- κόσμος συγκεντρώθηκε μαθαίνω την περασμένη Τετάρτη το βράδυ, στην Αθηναϊκή Λέσχη.

Ο founding partner της εταιρείας Μπαχάς-Γραμματίδης, ο πασίγνωστος νομικός Γιάννος Γραμματίδης, έκανε μια μικρή επίδειξη της δύναμης των γνωριμιών και των διεθνών του επαφών.

Πήρε μια σημαντική πρωτοβουλία για την ανασύσταση των ελαιώνων στην Αρχαία Ολυμπία που καταστράφηκαν με τις πρόσφατε πυρκαγιές, και θα το καταφέρει με την πολύτιμη συμβολή του Ελληνοαμερικανικού Επιμελητηρίου και του Arete Fund.

Ο Γιάννος Γραμματίδης, έφερε στο ίδιο τραπέζι όχι μόνον το ζεύγος Steve και Dianne De Laet, του Arete Fund, αλλά και πολλούς επωνύμους με επιρροή όπως τον Προέδρο του Ελληνοαμερικανικού Επιμελητηρίου Ν. Μπακατσέλο, στελέχη της Boston Consulting, τον Περιφερειάρχη Δυτικής Ελλάδας Νεκτάριο Φαρμάκη και άλλες σημαντικές προσωπικότητες με πορτοφόλι κι επιρροή.

Αυτή η συνεργασία του Arete Fund με τον Γιάννο Γραμματίδη και την Περιφέρεια Δυτικής Ελλάδας μάλλον θα έχει συνέχεια….

Ανατροπή στον MSCI λόγω Τουρκίας

Φίλοι αναγνώστες, το Σαββατοκύριακο από το City του Λονδίνου μας ήρθε η πληροφόρηση από πολύ έγκυρη πηγή ότι υπάρχει μεγάλη πιθανότητα να έχουμε ανατροπές στον ελληνικό MSCI.

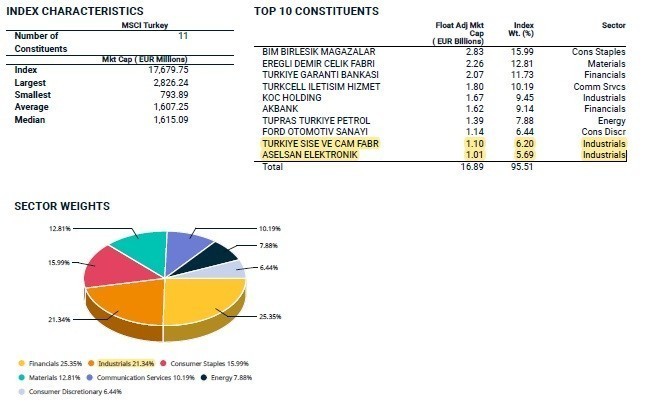

Ο λόγος είναι ότι η πτώση του τούρκικου χρηματιστηρίου και η υποτίμηση της τούρκικης λίρας έχει δημιουργήσει πρόβλημα σε αρκετές από τις 11 εταιρείες που είναι στον τούρκικο MSCI.

Ειδικότερα, η πηγή μας από το City του Λονδίνου μας ανέφερε ότι 2 τούρκικες εταιρείες, η ASELSAN ELEKTRONIK και η TURKIYE SISE VE CAM FABR οι οποίες ανήκουν στον βιομηχανικό κλάδο, είναι πολύ πιθανό να διαγραφούν.

Ο λόγος είναι ότι με κλείσιμο της Παρασκευής 22 Οκτωβρίου ενώ η ASELSAN έχει μια κεφαλαιοποίηση της τάξης των 3.965 δις δολαρίων, επειδή όμως έχει free float μόνο 25.8%, αυτό σημαίνει ότι η προσαρμοσμένη της κεφαλαιοποίηση είναι 1.023 δις δολάρια ΜΟΝΟ.

Η άλλη βιομηχανική εταιρεία, η SISE, έχει μια κεφαλαιοποίηση με στοιχεία 22/10 της τάξης των 2.724 δις δολάρια και επειδή έχει free float 43% αυτό σημαίνει ότι η σταθμισμένη κεφαλαιοποίησή της είναι 1.172 δις δολάρια ΜΟΝΟ.

Επειδή και οι δύο εταιρείες έχουν πολύ χαμηλή σταθμισμένη κεφαλαιοποίηση, έτσι είναι έτοιμες να δουν την πόρτα της εξόδου.

Προσέξτε τώρα.

Υπάρχει όμως μεγάλη πιθανότητα λόγω της τεράστιας οικονομικής αναταραχής στην Τουρκία και την υποτίμηση της τούρκικης λίρας να βγει κερδισμένος ο ελληνικός MSCI.

Ειδικοί αναφέρουν ότι με κλείσιμο Παρασκευής η MYTILINEOS ΜΥΤΙΛ 0% 36,70 έχει μια κεφαλαιοποίηση 2.222 δις ευρώ και free float 73.5%.

Δηλαδή, η σταθμισμένη κεφαλαιοποίησή της είναι 1.634 δις ευρώ.

Με ισοτιμία ευρώ/δολαρίου στις 22/10 στο 1.1643, αυτό μας δίνει μια σταθμισμένη βάσει free float κεφαλαιοποίηση της εταιρείας της τάξης του 1.901 δις δολάρια.

Αυτή τη στιγμή, είναι παραπάνω και από της JUMBO ΜΠΕΛΑ 0,39% 25,44 και από της ΔΕΗ ΔΕΗ 0% 11,75 η σταθμισμένη κεφαλαιοποίηση αλλά και η κανονική κεφαλαιοποίηση της MYTILINEOS είναι μεγαλύτερη και από της JUMBO και από της ΔΕΗ.

H κεφαλαιοποίηση της ΜΥΤΙΛ είναι 2,22 δισ. ευρώ, της ΔΕΗ 2,15 δισ. ευρώ και της JUMBO 1,78 δισ. ευρώ.

Όπως μας είπε η πηγή μας από το City του Λονδίνου, η MYTILINEOS είναι οριακά στο να μπει στον MSCI.

Όμως, αν ο MSCI αποφασίσει να διαγράψει τις δύο βιομηχανικές εταιρείες στην Τουρκία, είναι πολύ πιθανό να ανοίξει παράθυρο να μπει βιομηχανική εταιρεία στον ελληνικό MSCI.

Έτσι, θα μπει η MYTILINEOS.

Όμως, εκτός από αυτό το ενδεχόμενο, υπάρχει και το ενδεχόμενο λόγω του ότι θα μικρύνει ο τούρκικος MSCI να μεγαλώσει οριακά ο ελληνικός και έτσι να παραμείνει η JUMBO στον δείκτη.

Όχι λόγω της κανονικής της κεφαλαιοποίησης αλλά λόγω της σταθμισμένης της κεφαλαιοποίησης βάσει free float.

Όπως αντιλαμβάνεστε φίλοι αναγνώστες, όλα τα ενδεχόμενα είναι ανοικτά.

Αυτή η εβδομάδα είναι η πιο κρίσιμη.

Η αγορά έχει προεξοφλήσει ότι η MYTILINEOS ΔΕΝ θα μπει στον MSCI λόγω του report της SOGEN.

Στην περίπτωση της JUMBO η αγορά ακόμα δεν έχει ενστερνιστεί την άποψη της SOGEN ότι η JUMBO θα βγει.

Φίλοι αναγνώστες, όλα είναι ανοικτά.

Μια καραμπόλα λόγω Τουρκίας δεν μπορεί να αποκλειστεί.

Μέχρι και την Παρασκευή όλα παίζονται.

Kουΐζ:

Ακόμα και στον Τιτανικό (το δήθεν αβύθιστο πλοίο), όταν πήραν είδηση το παγόβουνο, o καπετάνιος έδωσε εντολή να στρίψει.

Πράγματι το πλοίο έστριψε αλλά ο παγόβουνο του έκοψε τα ύφαλα.

Σε μεγάλη εισηγμένη στο ελληνικό χρηματιστήριο, παρόλο που βλέπουν το παγόβουνο, εν τούτοις η εντολή δεν έχει δοθεί ακόμα.

Οι προσεχείς ημέρες θα είναι πολύ κρίσιμες….

Αποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης.

Κατά συνέπεια δεν υφίσταται ουδεμία ευθύνη για τυχόν επενδυτικές και λοιπές αποφάσεις που θα ληφθούν με βάση τις πληροφορίες αυτές.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ανδρουλάκης σε Μητσοτάκη: Πρέπει να υπάρξουν επιδοτήσεις για την άμυνα σε κράτη όπως η Ελλάδα

- Δένδιας: Στη Βαρσοβία θα μεταβεί αύριο για το άτυπο Συμβούλιο Εξωτερικών Υποθέσεων και Άμυνας της ΕΕ

- Μπρούνο Τσερέλα: Έτοιμος να παντρευτεί την Αθηνά Οικονομάκου

- XSpot Wealth: «Καλύτερος Wealth Manager στην Ελλάδα» από το Euromoney