ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η κρίσιμη απάντηση Μητσοτάκη, τα δώρα της Protergia, οι αστακοί και καραβίδες στον ΑΔΜΗΕ, η κριτική Νεμπή, ο Παπαλέκας και η Prodea, η εξομολόγηση του Μάριου Ηλιόπουλου, και ένα hot story με αφορμή ένα ROLEX

Και γιατί, άραγε, ένα τέτοιο ερώτημα να απασχολεί τόσο πολύ τους επενδυτές της Goldman Sachs;

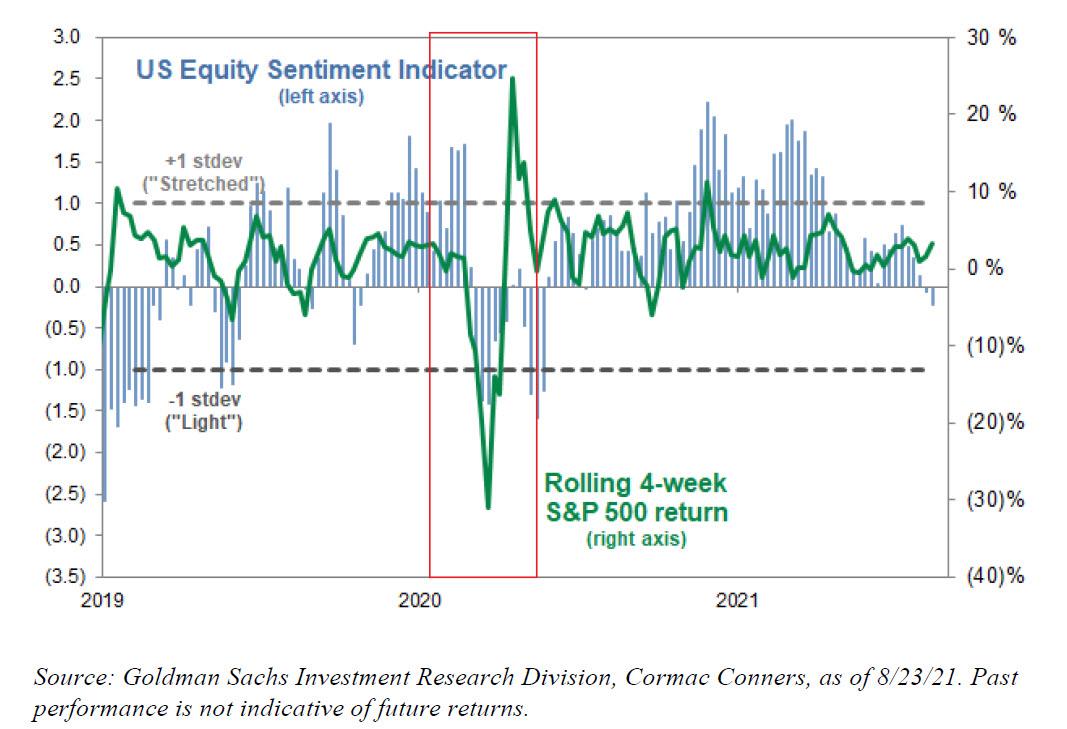

Προφανώς, γιατί οι θέσεις που έχουν λάβει είναι, ως επί το πλείστον, bearish, ενώ ο αντίστοιχος δείκτης της αμερικανικής τράπεζας είναι στα χαμηλότερα επίπεδα των τελευταίων 63 εβδομάδων, κάτι το οποίο προμηνύει ότι τόσο τα hedge funds όσο και οι θεσμικοί θα «πονέσουν» ακόμα περισσότερο, εξαναγκαζόμενοι, κακήν κακώς, σε άλλο ένα short squeeze.

Τα παρακάτω γραφήματα εξηγούν γιατί το αδυσώπητο ανοδικό ράλι στις αγορές τρομοκρατεί τα funds, τα οποία ήταν σίγουρα ότι θα υπάρξει διόρθωση – τουλάχιστον.

Οι παράγοντες

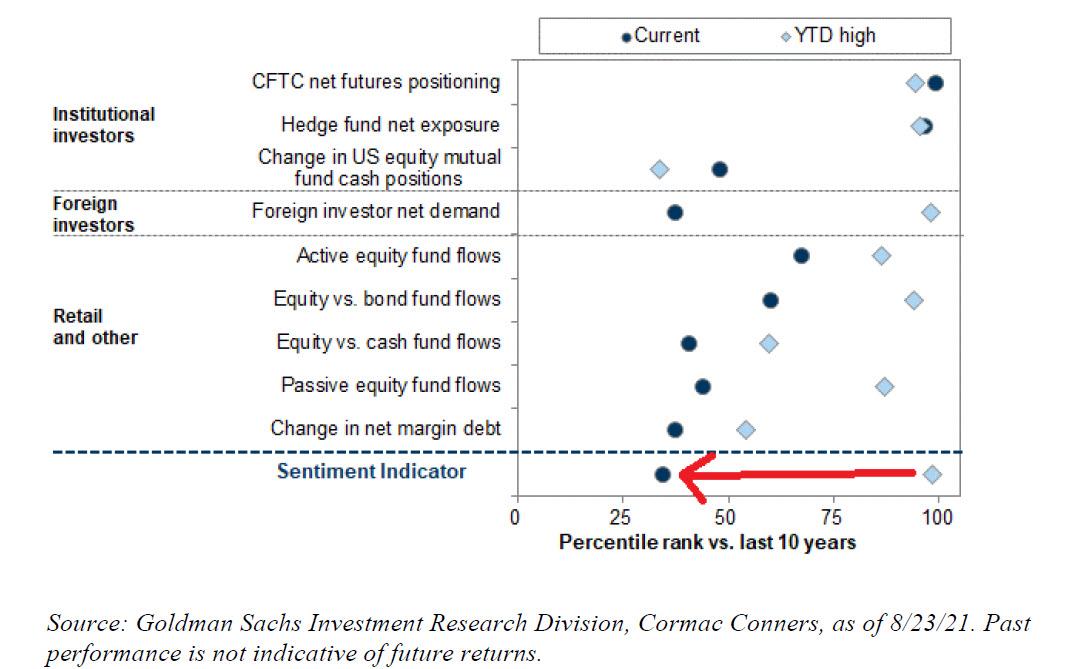

α) Ο δείκτης επενδυτικής ψυχολογίας της Goldmans Sachs βρίσκεται στα χαμηλότερα επίπεδα των τελευταίων 63 εβδομάδων, δηλαδή πάνω από χρόνο.

Ένα ράλι προς νέα υψηλά δεν είναι καλοδεχούμενο και ενδέχεται να οδηγήσει γρήγορα σε προσπάθειες αντιστάθμισης.

β) Ο δείκτης επενδυτικής ψυχολογίας της GS έφθασε στις -0,2 μονάδες την Παρασκευή 27 Αυγούστου.

Αυτό επηρεάζει 9 διαφορετικούς δείκτες τοποθέτησης και συναισθημάτων, σε ευρεία βάση.

γ) Αυτή είναι η χαμηλότερη «ανάγνωση» από τις 22 Μαΐου 2020. Επίσης, αυτό ήταν το χαμηλότερο σημείο για τον κύκλο.

Το ίδιο είχε συμβεί και πριν από 63 εβδομάδες.

δ) Η τρέχουσα κατάταξη στον δείκτη επενδυτικής ψυχολογίας της GS από το 2009 βρίσκεται στο 34ο εκατοστημόριο.

Αυτό είναι κάτω 98,2% σε σχέση με την κατάταξη της 15ης Μαρτίου.

Το συναίσθημα, λοιπόν, βρίσκεται σε χαμηλότερα επίπεδα έναντι του Μαρτίου.

Σύμφωνα με την Goldman Sachs, μια κίνηση προς οποιαδήποτε κατεύθυνση είναι ανεπιθύμητη, ωστόσο μια ανάποδη κίνηση από το σημείο όπου βρισκόμαστε θα ήταν ακόμα πιο οδυνηρή.

ε) Σύμφωνα με την ανάγνωση του Prime Brokerage της Goldman Sachs:

- i) Την περασμένη εβδομάδα, στο βιβλίο Prime της τράπεζας ενεγράφησαν οι περισσότερες και μεγαλύτερες πωλήσεις των τελευταίων τεσσάρων μηνών (-1,9SD) λόγω των short πωλήσεων, που ήταν δεκαπλάσιες από τις long αγορές.

- Τόσο συγκεκριμένες μετοχές όσο και Macro Products (δείκτες και ETF) πουλήθηκαν, που αποτελούν το 70% και το 30% των καθαρών πωλήσεων, αντίστοιχα.

- ii) Η ακαθάριστη μόχλευση μειώθηκε -1,5 μονάδα, κατά 238,4%, ενώ η καθαρή μόχλευση μειώθηκε -1,7 μονάδες, στο 84,5%.

iii) Η θεμελιώδης Α/Α Ακαθάριστη μόχλευση μειώθηκε -1,1 μονάδες, στο 172,9%, ενώ η θεμελιώδης καθαρή μόχλευση μειώθηκε -2,2 μονάδες, ούσα η μεγαλύτερη μείωση τους τελευταίους τρεις μήνες.

στ) Τα παραπάνω ευρήματα συμφωνούν με τον δείκτη Fear and Greed, που βρίσκεται στις 22 μονάδες και σημαίνει… ακραίος φόβος.

Σημειώνεται πως το αρνητικό γάμμα έχει φτάσει σε ακραία επίπεδα.

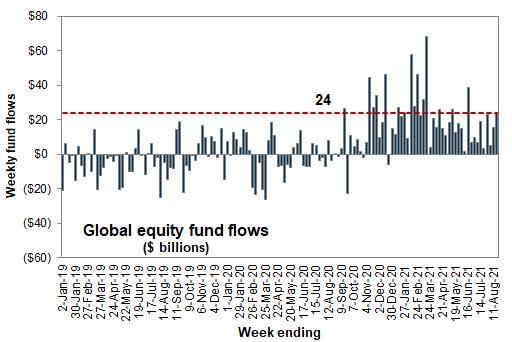

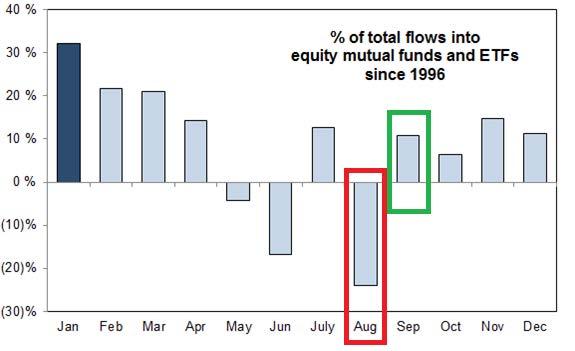

ζ) Έκπληξη προκαλεί το γεγονός ότι τα τελευταία 25 χρόνια ο Αύγουστος είναι ιστορικά ο μήνας κατά τον οποίο διαπιστώνονται οι μεγαλύτερες εκροές κεφαλαίων.

Ωστόσο, η Goldman Sachs δεν διαπιστώνει εκροές και αγοράζει στα… χαμηλά.

Επίσης, την προηγούμενη εβδομάδα υπήρξαν εισροές ιδίων κεφαλαίων αξίας +24 δισεκατομμυρίων δολαρίων, αυξανόμενες από τα 16 δισεκατομμύρια δολάρια την προπροηγούμενη εβδομάδα.

Συνήθως τον Αύγουστο, ο όγκος συναλλαγών στα δικαιώματα προαίρεσης (options) αντιστοιχεί στο 120% του όγκου συναλλαγών στις μετοχές.

Ενώ όμως ο όγκος συναλλαγών στις θεσμικές μετοχές έχει μειωθεί, ο όγκος των δικαιωμάτων προαίρεσης δεν έχει μειωθεί.

Τέλος, το 75% των δικαιωμάτων προαίρεσης που διαπραγματεύονται έχουν χρονικό όριο δύο εβδομάδων ή λιγότερο.

Δεδομένου του υψηλού γάμμα, του χαμηλού όγκου των μετοχών, το λιανικό εμπόριο έχει μεγαλύτερο αντίκτυπο σε συνδυασμό με τις παθητικές εισροές.

Συμπέρασμα: Η τάση απομόχλευσης θα αντιστραφεί και οι επενδυτές θα αλλάξουν τη θέση τους από bearish σε neutral.

Ο επενδυτικός κόσμος είναι γεμάτος ορολογίες που αν και ακούμε συχνά, δεν κατανοούμε πάντα τη σημασία τους. Ένας από αυτούς τους όρους είναι το Short Squeeze.

Το Short Squeeze έγινε περισσότερο γνωστό προ μηνών με την μετοχή της GameStop. Όπου ένα forum στο Reddit (WallStreetBets) έφερε κυριολεκτικά τα άνω κάτω στο χρηματιστήριο!

Τι είναι το Short Squeeze;

Για να κατανοήσεις καλύτερα την έννοια αυτή, είναι σημαντικό να έχεις καταλάβει τι σημαίνει “σορτάρισμα” μετοχής, για το οποίο μπορείς να διαβάσεις περισσότερα ΕΔΩ πριν συνεχίσεις με το σημερινό άρθρο.

Με λίγα λόγια, υπάρχει το φαινόμενο μια μετοχή να έχει σορταριστεί σε πολύ μεγάλο βαθμό από κάποιους επενδυτές επειδή αναμένεται να πέσει η τιμή της (λόγω κακών οικονομικών στοιχείων, παρατυπιών κτλ).

Κάποιοι άλλοι επενδυτές βλέποντας το μεγάλο αυτό ποσοστό σορταρίσματος αποφασίζουν να κάνουν το αντίθετο. Δηλαδή να αγοράσουν τη μετοχή, με σκοπό να ανεβάσουν τη τιμή της.

Έχουμε λοιπόν δύο πλευρές:

- Τους επενδυτές Α που σορτάρουν τη μετοχή ελπίζοντας πως θα πέσει η τιμή της

- Τους επενδυτές Β που αγοράζουν τη μετοχή για να ανέβει η τιμή της

Αν οι επενδυτές Β έχουν αρκετή δύναμη και όντως καταφέρουν να την ανεβάσουν, αυτό θα έχει σαν αποτέλεσμα οι επενδυτές Α που την σόρταραν να χάνουν συνεχώς χρήματα όσο ανεβαίνει η τιμή.

Έτσι, για να περιορίσουν όσο γίνεται τη ζημιά τους, αποφασίζουν και οι επενδυτές Α να σταματήσουν να τη σορτάρουν και να την αγοράσουν. Πιθανότατα χωρίς να βγαίνουν από τη “μάχη” αυτή με κέρδος, αλλά με μικρότερη ζημιά.

Το φαινόμενο αυτό ονομάζεται Short Squeeze, επειδή η τιμή πιέζεται και προς τα πάνω και προς τα κάτω.

Για να δώσουμε ένα παράδειγμα, στις αρχές του 2020 η Tesla ήταν η πιο σορταρισμένη εταιρεία στον κόσμο με το 18% των μετοχών της να έχουν σορταριστεί.

Η μετοχή της αυξήθηκε όμως 400% με αποτέλεσμα όσοι την σόρταραν να χάσουν συνολικά πάνω από $8 δισεκατομμύρια!

Μια ακόμα έννοια που ταιριάζει με το σημερινό άρθρο είναι αυτό της αγοράς Bull & Bear. Όταν μια μετοχή αναμένεται να αυξηθεί τότε ονομάζεται Bull, ενώ αν αναμένεται να πέσει η τιμή της ονομάζεται Bear.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ποιοι Έλληνες εφοπλιστές πωλούν τα παλαιότερης κατασκευής bulkers τους

- Σε νέες περιπέτειες η οικογένεια Γιαννίρη- Στο σφυρί η μονοκατοικία στην Κηφισιά

- Η ΓΕΚ ΤΕΡΝΑ και γιατί τώρα όλοι σιωπούν, η «βόλτα» της Πειραιώς, η ρελάνς των Ιταλών στον Σιάμισιη, η κίνηση Στάσση, το μετρό και οι «τσακωμένοι» και ο Κινέζος στο Amirandes

- Τράπεζες: Μπρα ντε φερ ανάμεσα στους επενδυτικούς οίκους και τις χρηματιστηριακές για τις τιμές στόχους