ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Το εξαιρετικά σύνθετο πρόβλημα της αναβαλλόμενης φορολογικής απαίτησης επέλυσε το Υπουργείο Οικονομικών και συγκεκριμένα ο Υφυπουργός κ. Γιώργος Ζαββός.

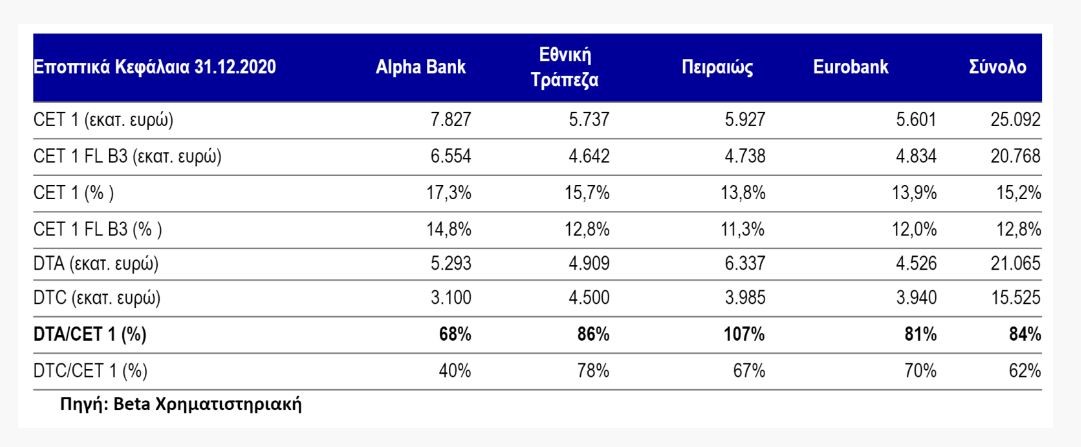

Οι αναβαλλόμενες φορολογικές απαιτήσεις των πιστωτικών ιδρυμάτων ύψους 15,2 δισ. ευρώ, που θα έπρεπε σε κάθε περίπτωση ζημίας των τραπεζών να αντισταθμιστούν με μετοχές τις οποίες θα αποκτούσε το Ταμείο Χρηματοπιστωτικής Σταθερότητας, μπορούν να υποστούν τη βάσανο του συμψηφισμού σε βάθος 20ετίας κάτι που αφήνει ανοιχτό το πεδίο στις τράπεζες να δημιουργήσουν κέρδη.

Την κορυφαία αυτή συμφωνία δέχθηκε η Κριστίν Λαγκάρντ και ο Αντρέα Ενρία μετά από συνεχή διαβήματα της Ελληνικής Κυβέρνησης.

Πότε προκύπτει αναβαλλόμενος φόρος

Ο αναβαλλόμενος φόρος προκύπτει όταν ένα έσοδο ή ένα έξοδο αναγνωρίζεται στα αποτελέσματα χρήσεως, αλλά το φορολογικό όφελος ή η επιβάρυνση αναβάλλεται και πραγματοποιείται σε μεταγενέστερο χρόνο.

Ο αναβαλλόμενος φόρος αποτέλεσε στοιχείο του ενεργητικού των τραπεζών και προσμετρήθηκε στα κεφάλαιά τους αντιπροσωπεύοντας πάνω από το 50% των κεφαλαίων αυτών.

Οι αναβαλλόμενες φορολογικές απαιτήσεις ροήλθαν από την ζημία του PSI των ομολόγων του ΕΛληνικού Δημοσίου που είχαν οι τράπεζες και τα οποία απομειώθηκαν μετά τη συμφωνία της ελληνικής κυβέρνησης με τους εταίρους της.

Το Ελληνικό Δημόσιο, προκειμένου να λύσει το κεφαλαιακό πρόβλημα των τραπεζών, συμφώνησε να υπολογίζεται η αναβαλλόμενη φορολογία με το κεφάλαιο των πιστωτικών ιδρυμάτων. Προκειμένου ωστόσο να υπάρχει αναβαλλόμενη φορολογική απαίτηση πρέπει οι τράπεζες να πραγματοποιούν κέρδη. Επειδή κάτι τέτοιο δεν ήταν εφικτό μετά τον όγκο των κόκκινων δανείων που δημιουργήθηκε, οι τράπεζες έλυσαν το πρόβλημα αυτό δημιουργώντας τις θυγατρικές διαχείρισης δανείων.

Η αλλαγή του καθεστώτος και η δυνατότητα οι τράπεζες να συμψηφίσουν τυχόν ζημιές με κέρδη σε βάθος 20ετίας και να προσαρμόσουν την κεφαλαιακή απαίτηση του Δημοσίου ώστε αυτή να εξαφανιστεί αναμένεται να αλλάξει σημαντικά και τα επενδυτικά δεδομένα για τα πιστωτικά ιδρύματα.

Σημασία της γνωμοδότησης της ΕΚΤ

Με το σχέδιο διάταξης που υπέβαλε ο αρμόδιος υφυπουργός Οικονομικών κ. Γ. Ζαββός και ενέκρινε η ΕΚΤ, βγαίνει πλέον από το τραπέζι ο κίνδυνος ενεργοποίησης του DTC και δίνεται στις τράπεζες η δυνατότητα να προχωρήσουν στην ολική εκκαθάριση των μη εξυπηρετούμενων δανείων από τους ισολογισμούς τους, χωρίς να αντιμετωπίζουν το ενδεχόμενο απομείωσης των εποπτικών τους κεφαλαίων και της καταγραφής ζημιών, η οποία θα οδηγούσε σε ενεργοποίηση των διατάξεων του αναβαλλόμενου φόρου και αναγκαστική είσοδο του Δημοσίου στο μετοχικό τους κεφάλαιο.

Ο κίνδυνος ενεργοποίησης του αναβαλλόμενου φόρου – ο οποίος πλέον αίρεται -, αποτελούσε «αγκάθι» για την προσέλκυση επενδυτών στις ελληνικές τράπεζες. Με την επίλυση του ζητήματος από τον αρμόδιο Υφυπουργό Οικονομικών και με την θετική γνωμοδότηση της ΕΚΤ και του SSM, υποστηρίζεται η επίτευξη των στόχων των τραπεζών για την αντιμετώπιση του εναπομείναντος αποθέματος ΜΕΔ μέσω του «Ηρακλή ΙΙ» και κλείνει οριστικά η συζήτηση και η αβεβαιότητα για το εάν οι ελληνικές τράπεζες θα χρειαστούν πρόσθετες λύσεις για να επιτύχουν την εκκαθάριση των κόκκινων δανείων.

Έτσι, με την εν λόγω ρύθμιση οι ελληνικές τράπεζες θα μπορούν να ανταποκριθούν επαρκώς στους στόχους τους για μείωση των Μη Εξυπηρετούμενων Ανοιγμάτων σε μονοψήφια ποσοστά εντός του 2021 και σίγουρα εντός του 2022, όπως έχουν ανακοινώσει.

Παράλληλα με την νέα αυτή επιτυχία της Ελληνικής Κυβέρνησης ενισχύεται η επενδυσιμότητα των ελληνικών τραπεζών σε μια φάση ιδιαίτερα κρίσιμη για την ανάκαμψη και την ανάπτυξη της ελληνικής οικονομίας. Επιπρόσθετα, η επιτυχία αυτή θα αποτελέσει και ένα σημαντικό βήμα των ελληνικών τραπεζών για την ανάκτηση της επενδυτικής βαθμίδας.

Η γνωμοδότηση της ΕΚΤ

Με την από 29/07/2021 απόφασή του, το Διοικητικό Συμβούλιο της ΕΚΤ εξέδωσε νομική γνωμοδότηση που επιτρέπει τη μεταφορά ζημιών και αναβαλλόμενων φορολογικών απαιτήσεων (DTA) που προκύπτουν από διαφορές χρέωσης.

Η ΕΚΤ έκρινε ότι η μείωση των ΜΕΑ από ελληνικά συστημικά πιστωτικά ιδρύματα παραμένει επί του παρόντος η κύρια εποπτική προτεραιότητα. Στο πλαίσιο αυτό, η ΕΚΤ υποστήριξε ότι ο στόχος του σχεδίου τροποποιήσεων που πρότεινε η Ελληνική Κυβέρνηση είναι να διευκολύνει τις σημαντικές πρωτοβουλίες απομόχλευσης που αναλαμβάνουν τα ελληνικά πιστωτικά ιδρύματα μέσω του προγράμματος Ηρακλής.

Η ΕΚΤ έκρινε ότι το σχέδιο νόμου δεν τροποποιεί το άρθρο 27α του ελληνικού φορολογικού κώδικα σχετικά με την επιλεξιμότητα των DTA για μετατροπή σε αναβαλλόμενες πιστώσεις φόρου, διάταξη σχετική με τις απαιτήσεις του άρθρο 39 παράγραφος 2 του κανονισμός (ΕΕ) αριθ. 575/2013 του Ευρωπαϊκού Κοινοβουλίου και του Συμβουλίου.

Στην προτεινόμενη ρύθμιση του Υπουργείου Οικονομικών που ενέκρινε η ΕΚΤ θεσπίζεται η εξής σειρά προτεραιότητας: σε κάθε έτος συμψηφίζεται πρώτα η ετήσια απόσβεση της χρεωστικής διαφοράς από το PSI, στη συνέχεια η ετήσια απόσβεση της χρεωστικής διαφοράς από διαγραφές ή μεταβιβάσεις δανείων και πιστώσεων και μετά τυχόν μη συμψηφισθέντα σε προηγούμενα έτη υπόλοιπα της τελευταίας αυτής χρεωστικής διαφοράς, με τα προγενέστερα υπόλοιπα να προηγούνται των μεταγενέστερων. Ακολουθεί ο συμψηφισμός των μεταφερόμενων φορολογικών ζημιών.

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ανδρέας Παναγιωτόπουλος: Έκανα λάθος. Είμαι έτοιμος να δεχθώ όποια κύρωση αντιστοιχεί στον ΚΟΚ

- Η ΠΝΟ αντιδρά στην τροποποίηση του κανονισμού για τα ταχύπλοα πλοία

- ΤΕΡΝΑ Ενεργειακή: Ανακοινώθηκε η υποχρεωτική δημόσια πρόταση της Masdar – Στα 20 ευρώ/μετοχή το προσφερόμενο αντάλλαγμα

- Ολλανδία: Το Netflix καλείται να πληρώσει 5 εκατ. ευρώ για παραβίαση προσωπικών δεδομένων