ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Πού θα πάει η Intrakat, o δυνατός τζίρος της ΓΕΚ, τι συμβαίνει με τον Φέσσα, το τετ α τετ Μεγάλου – Πετραλιά, η κρίσιμη ημέρα για Σκλαβενίτη, τι συμβαίνει στο Ελληνικό, τα δίδυμα του Λούτον και η καλή -πλατινομαλλούσα- συνεργάτης του υπουργού

“Blackbox αποτελούν οι διαδικασίες των rating companies και ο νέος Δείκτης ESG του Χρηματιστηρίου Αθηνών αποτελεί μια καλή αρχή” δηλώνει στο “ESG Today”, o Θεοφάνης Μυλωνάς πρόεδρος και διευθύνων Σύμβουλος της Eurobank Asset Management ΑΕΔΑΚ.

Όπως εξηγεί “τo Χρηματιστήριο Αθηνών κάνει με τον νέο Δείκτη ESG τη δική του αξιολόγηση, κάτι πολύ σωστό, γιατί το Χρηματιστήριο ξέρει καλύτερα τις εταιρείες και ο Δείκτης έχει την αξιοπιστία της υπογραφής του ΕΚΠΑ”.

Αρκούνται όμως οι επενδυτές στα πρότυπα του Οδηγού του Χρηματιστηρίου και τον νέο Δείκτη ESG;

“Αυτό που γίνεται στο διεθνώς με τις αξιολογήσεις των rating companies, δεν είναι ξεκάθαρο, είναι blackobox οι διαδικασίες που ακολουθούν και δεν ξέρουμε τα δεδομένα, που χρησιμοποιούν, τι αξιοπιστία έχουν ή πώς τα βρίσκουν. Είναι μια καλή αρχή για την Ελλάδα ο νέος Δείκτης ESG και τα πρότυπα του Οδηγού του Χρηματιστηρίου κατά τη γνώμη μου είναι αρκετά καλά.

Πιστεύω ότι ο νέος Δείκτης ESG θα αποτελέσει πόλο έλξης για Έλληνες και ξένους επενδυτές, και είναι πολύ σημαντικός και γιατί δεν είχαμε τίποτα αντίστοιχο πριν. Ήταν απαραίτητος γιατί δεν είχαμε πριν κάποιο άλλο ποιοτικό κριτήριο και τώρα θα δώσει τη δυνατότητα στους θεσμικούς επενδυτές να δημιουργήσουν επικεντρωμένα επενδυτικά προϊόντα στα ESG με βάση την Ελλάδα.

Από τις 10 Μαρτίου με βάση τo SFDR οι διαχειριστές χαρτοφυλακίων πρέπει να ακολουθούμε τα ESG κριτήρια στις επενδύσεις μας, και ο νέος Δείκτης μας βοηθάει να το κάνουμε πιο σωστά. Σε κάποια χρόνια από σήμερα, το μοντέλο αξιολογήσεων θα είναι πιο ξεκάθαρο και δεν θα υπάρχει αυτή η πληθώρα εταιρειών αξιολογήσεων και προτύπων. Σήμερα όμως, ακόμη ούτε οι νομοθεσίες είναι ξεκάθαρες και υπάρχει πολύς χώρος για διαφορετικά πρότυπα και διαφορετικό τρόπο να μετράνε οι εταιρείες αξιολόγησης τα δεδομένα”.

Πώς αξιολογούν τις επιδόσεις ESG των εταιρειών τα funds;

“Παίρνουμε αξιολογήσεις από εταιρείες όποια κρίνει το κάθε επενδυτικό κεφάλαιο, ενώ οι μεγάλες εταιρείες έχουν και δικές τους εταιρείες αξιολόγησης. Οφείλουν βέβαια αν τους ζητηθεί να δείξουν ποια μεθοδολογία μετρήσεων ακολούθησαν.

Βέβαια η διαδικασία αξιολόγησης εξαρτάται και από το σε ποια κατηγορία θέλει το κάθε επενδυτικό κεφάλαιο να κατατάξει την επένδυσή του. Από τις 10/3/2021, και με βάση τον SFDR οι Asset Managers οφείλουν να διακρίνουν τις επενδύσεις τους σε τρεις οι κατηγορίες. Αυτές του Article 6 που δεν έχει επενδυτική στρατηγική ESG, του Article8 επενδύσεις που λαμβάνουν υπόψιν τους τα κριτήρια ESG και του Article 9 που είναι επενδύσεις με συγκεκριμένη βιώσιμη επενδυτική προοπτική.

Υπάρχουν επενδύσεις Article 8 στην Ελλάδα, όμως αν και τα κριτήρια είναι συγκεκριμένα είναι ασαφές το πότε θεωρείται ότι ευθυγραμμίζεται μια εταιρεία. Σίγουρα ο νέος Δείκτης βοηθάει ώστε να αυξήσουμε τις τοποθετήσεις μας στις επενδύσεις Article 8 αλλά και να παρακινήσουμε τις εταιρείες να μπουν στον Δείκτη ESG για να επενδύσουμε σε αυτές.

Ο νέος Δείκτης είναι θα βοηθήσει το σύνολο των ελληνικών εισηγμένων να εξοικειωθούν με τα ESG κριτήρια”.

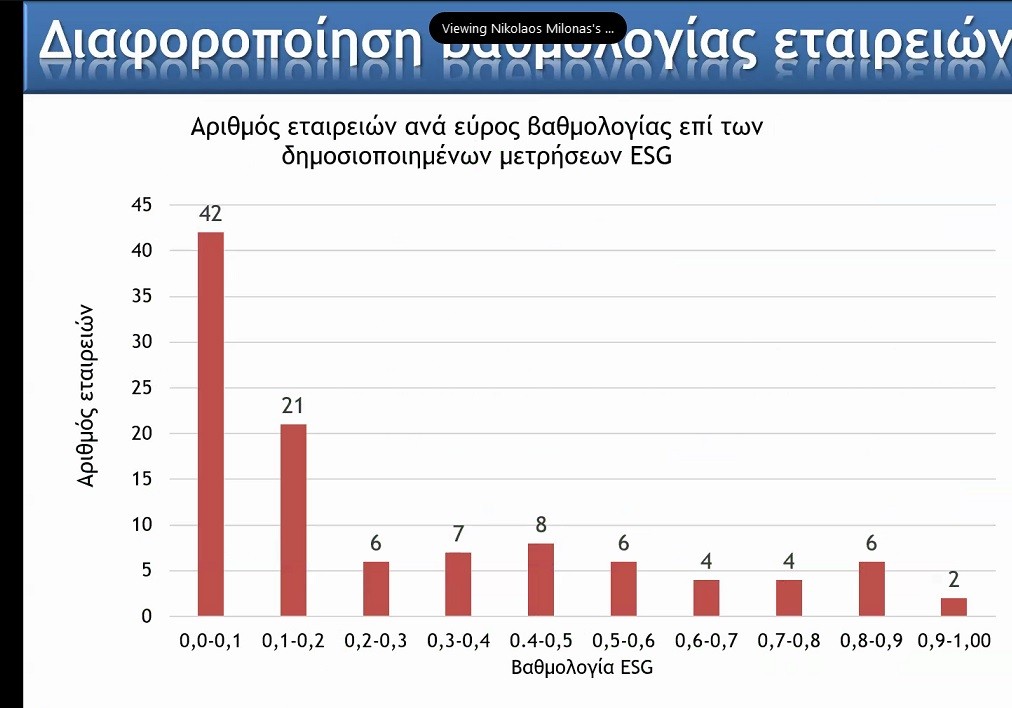

Αξίζει να σημειωθεί ότι σύμφωνα με την έρευνα του ΕΚΠΑ που κατέληξε στη διαμόρφωση του Δείκτη ESG, η πλειοψηφία των εισηγμένων που συμμετείχαν στην έρευνα, οι 63 από τις 105, είχαν βαθμολογία κάτω από 0,2.

Ακολουθήστε το mononews.gr στο Google News για την πιο ξεχωριστή ενημέρωση

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- TikTok: Δεκτή έγινε η προσφυγή του στο Ανώτατο Δικαστήριο των ΗΠΑ κατά του νόμου Μπάιντεν

- Ευρωαγορές: Κλείνουν ελαφρώς υψηλότερα καθώς οι επενδυτές αναμένουν την απόφαση της Fed- η Renault σημειώνει άλμα 5%

- Μπέρμποκ: Προειδοποιεί την Τουρκία να μην επιτίθεται εναντίον των Κούρδων στη Συρία – Πυρά και κατά του Ισραήλ

- Ζελένσκι: Δεν είμαστε σε θέση να απωθήσουμε τα ρωσικά στρατεύματα από την Κριμαία