ΣΧΕΤΙΚΑ ΑΡΘΡΑ

H Fed εφάρμοσε ευρεία νομισματική πολιτική με μηδενικά ή αρνητικά πραγματικά επιτόκια για μία περίοδο μεγαλύτερη από την έναρξη του Β ‘Παγκοσμίου Πολέμου έως το 1980.

Αυτές οι αποδόσεις είναι πολύ ελκυστικές για τα χαρτοφυλάκια. Αποτελούν όμως επίσης τον κίνδυνο δημιουργίας «φυσαλίδων» στην πραγματική οικονομία και στις χρηματοπιστωτικές αγορές.

Το άλμα στα κρυπτονομίσματα και κάποια εξαιρετικά κερδοσκοπική δραστηριότητα σε μετοχές δείχνουν εμφανή συμπτώματα.

Όπως αναφέρει η Citi σε ανάλυσή της με τίτλο «Τα μεγάλα δημοσιονομικά όπλα καίγονται στην Ουάσιγκτον. Θα ακολουθήσει ο πληθωρισμός;», το σχέδιο Μπάιντεν είναι τεράστιο και αντανακλά τη δυσαρέσκεια του Προέδρου για την πορεία 2009-10 όταν ήταν Αντιπρόεδρος. Όμως το μεγαλύτερο μέρος των παροχών ύψους 420 δισεκατομμυρίων δολαρίων αποτελούν απολύτως μακροπρόθεσμα κίνητρα και όχι ένα «δίχτυ ασφαλείας».

Οι ανησυχίες για τον πληθωρισμό τροφοδοτούνται από τις ανισορροπίες της πανδημίας. Για παράδειγμα, υπάρχουν μεγάλες καθυστερήσεις στις παραγγελίες αγαθών. Εν τω μεταξύ, υπάρχει τεράστια έλλειψη σε πολλούς τομείς υπηρεσιών, οι οποίοι αποτελούν συνολικά το 62% των καταναλωτικών δαπανών των ΗΠΑ. Η επιστροφή στην ισορροπία θα δημιουργούσε προσωρινό πληθωρισμό.

“Μακροπρόθεσμα, ακόμη και μεσοπρόθεσμα, δεν θα θέλατε να στοιχηματίσετε ενάντια στην αμερικανική οικονομία.” Αυτό είπε ο Τζερομ Πάουελ τον Μάιο του περασμένου έτους. Τώρα, ο Πάουελ και άλλοι αξιωματούχοι υποστηρίζουν πολύ περισσότερα κίνητρα ενόψει ιστορικά μεγάλων ελλειμμάτων.

Η αρχή του Νέου Οικονομικού Κύκλου θα σημειώσει γρήγορη ανάπτυξη. Οι πόροι που έχουν οι κυβερνήσεις για την καταπολέμηση της κρίσης είναι δραματικά μεγαλύτεροι και ισχυρότεροι από οποιαδήποτε ιστορική περίοδο. Κατά την άποψη των αναλυτών της Citi, αυτό αυξάνει τον κίνδυνο πληθωρισμού για πρώτη φορά έπειτα από πολλές δεκαετίες.

Στρατηγικές

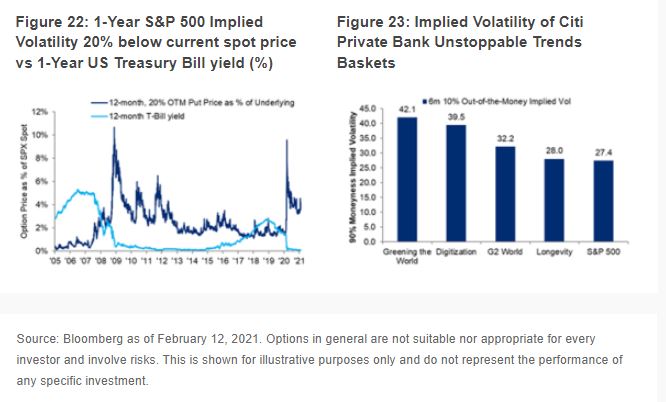

Αυτό που είναι ασυνήθιστο για το χρηματιστήριο των ΗΠΑ είναι το επίμονο υψηλό επίπεδο της σιωπηρής μεταβλητότητας σε μια εποχή που τα επίπεδα του δείκτη είναι σε υψηλά.

Με πολλούς επενδυτές να βγαίνουν «underweight» σε μετοχές, υπάρχει ένα ασυνήθιστα μεγάλο ασφάλιστρο που μπορεί να κερδηθεί σε αντάλλαγμα για την «υποχρέωση» αγοράς μετοχών εάν πέσουν στην τιμή. Τέτοιες πτώσεις δεν είναι συχνές κατά την οικονομική ανάκαμψη , αλλά είναι μάλλον πιο χαρακτηριστικές των περιόδων που εισέρχονται σε νέα ύφεση.

Η απόδοση στις τρέχουσες τιμές των μετοχών έχει γίνει πιο ελκυστική καθώς η μεταβλητότητα παραμένει χαρακτηριστική μιας «περιόδου πρώιμου κύκλου».

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τέμπη: Στο αρχείο η μήνυση πέντε συγγενών θυμάτων σε βάρος του εφέτη ανακριτή Λάρισας

- Ένοπλες Δυνάμεις: Υπεγράφη η κατακύρωση της διαγωνιστικής διαδικασίας για την κατασκευή 13 κτηριακών συγκροτημάτων στην Θράκη

- ΕΕ: Η Επίτροπος Διεύρυνσης ακύρωσε προγραμματισμένη επίσκεψη στην Τουρκία

- ΑΔΜΗΕ: Στο ΔΣ δυο νέα μέλη από την κινεζική State Grid