ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η ελληνική οικονομία υποφέρει από νέους περιορισμούς εναντίον της εξάπλωσης του κορονοϊού.

Ωστόσο, η κυβέρνηση εξακολουθεί να προσπαθεί να προωθήσει τις προγραμματισμένες μεταρρυθμίσεις για τις τράπεζες και τη χρηματοπιστωτική αγορά, σημειώνει σε δημοσίευμά της η γερμανική FAZ.

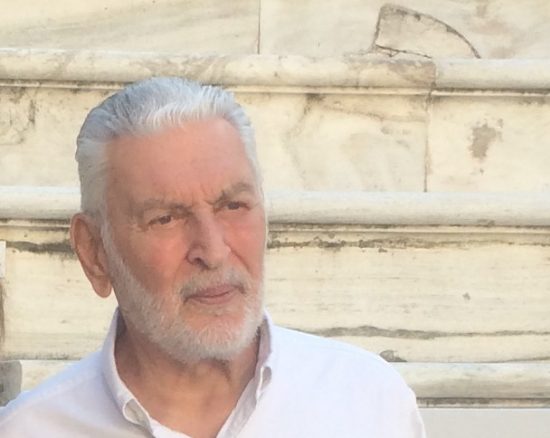

H FAZ αναφέρει ότι ο αρμόδιος Υφυπουργός Οικονομικών της Ελλάδας, Γιώργος Ζαββός, θεωρεί πωςβρίσκεται στο σωστό δρόμο, ειδικά όσον αφορά την αναδιάρθρωση του τραπεζικού τομέα. Τα χρόνια της κρίσης από το 2009 επέφεραν στον τραπεζικό κλάδο τρεις γύρους αυξήσεων μετοχικού κεφαλαίου, συγχωνεύσεων και κλεισιμάτων, ώστε μετά να μείνουν τέσσερις «συστημικές» τράπεζες. Τα μεγέθη που αποτυπώνουν την κεφαλαιακή τους κατάσταση βρίσκονται πολύ ψηλότερα από τον ευρωπαϊκό μέσο όρο, αλλά αυτό ισχύει και για το ύψος των μη εξυπηρετούμενων δανείων, το οποίο, κατά το καλοκαίρι του 2019, ανερχόταν στα 75 δισεκατομμύρια ευρώ, σχεδόν στο ήμισυ του συνόλου των δανείων. Ένα σύστημα κρατικών εγγυήσεων με την ονομασία “Ηρακλής” αποσκοπεί στη μείωση του όγκου των μη εξυπηρετούμενων δανείων κατά 30 δισεκατομμύρια ευρώ μέσα σε ένα έτος. Οι τράπεζες μπορούν να χρησιμοποιήσουν κρατικές εγγυήσεις για μια ελάχιστη αξία τιτλοποιήσεων κατά την πώληση παλαιών δανειακών απαιτήσεων έναντι αμοιβής. Παρά την κρίση του κορωνοϊού, οι ελληνικές τράπεζες συνέχισαν να προσπαθούν να καθαρίσουν τους ισολογισμούς τους.

Τρεις από τις τέσσερις συστημικές τράπεζες έχουν ήδη συμφωνήσει να συμμετάσχουν στο πρόγραμμα κρατικών εγγυήσεων, ενώ η τέταρτη θα ακολουθήσει τις επόμενες ημέρες. Μέχρι το τέλος του 2020, το τραπεζικό σύστημα αναμένεται να παρουσιάζει μη εξυπηρετούμενα δάνεια μόνο στο 15 τοις εκατό των δανείων περίπου. “Στόχος είναι να αφαιρέσουμε το βάρος από τις τράπεζες ώστε να μπορέσουν να διαδραματίσουν το ρόλο τους ως χρηματοδοτικό μέσο για την οικονομία στο μέλλον”, αναφέρει ο υφυπουργός Ζαββός. Μέχρι το 2022, στοχεύει πράγματι σε ένα ποσοστό μη εξυπηρετούμενων δανείων λιγότερο από το 10 τοις εκατό του συνόλου των δανείων.

Ωστόσο, νέα μη εξυπηρετούμενα δάνεια βρίσκονται στον ορίζοντα. Υπάρχουν εκτιμήσεις για έναν όγκο 5 έως 15 δισεκατομμυρίων ευρώ τέτοιων δανείων, ο οποίος θα προκληθεί από την κρίση του κορονοϊού. Ο υφυπουργός Ζαββός κάνει λόγο για επέκταση του προγράμματος εγγυήσεων «Ηρακλής» και ο κλάδος συζητά τη δημιουργία μίας ελληνικής «Bad Bank». Φωτεινό σημείο για τους τραπεζίτες αποτελεί μια μεταρρύθμιση του πτωχευτικού νόμου, ο οποίος εγκρίθηκε από το Κοινοβούλιο στα τέλη Οκτωβρίου, o οποίος επιταχύνει τις διαδικασίες πτώχευσης για τις εταιρείες. Οι τραπεζίτες δεν είναι απόλυτα ικανοποιημένοι με τον ορισμό της πτώχευσης των ιδιωτών δανειοληπτών. Υπάρχει φόβος ότι οι λεγόμενοι “στρατηγικοί κακοπληρωτές”, οι οποίοι, κατά την άποψη των τραπεζών, θα μπορούσαν στην πραγματικότητα να εξυπηρετούν τα ενυπόθηκα δάνειά τους, προσποιούνται ότι βρίσκονται σε κατάσταση οικονομικής αδυναμίας και εξακολουθούν να διατηρούν το σπίτι τους. Τουλάχιστον, τους κάνει τη ζωή δυσκολότερη, λέει η Αθήνα.

Ωστόσο οικονομολόγοι όπως ο Τάσος Αναστασάτος, επικεφαλής οικονομολόγος της Eurobank, προειδοποιούν ότι πάρα πολλές εταιρείες και ιδιώτες πελάτες ενδέχεται να μην προσφέρουν επί του παρόντος αρκετές εξασφαλίσεις για να λάβουν τραπεζικό δάνειο. Άλλοι δεν θα ζητήσουν καν δάνεια λόγω των αβέβαιων προοπτικών. “Ωστόσο, εάν υπάρξει αναζωπύρωση της ζήτησης για συνηθισμένα τραπεζικά δάνεια, σίγουρα θα υπάρξει αρκετή ρευστότητα”, αναφέρει ο Αναστάστατος.

Πιο δύσκολες από ό,τι στον τραπεζικό τομέα είναι οι αλλαγές στον υπόλοιπο χρηματοπιστωτικό τομέα. Μετά τη συγχώνευση του χρηματιστηρίου της Ιταλίας με το Euronext του Παρισιού, το Χρηματιστήριο Αθηνών (ΕΧΑΕ), ιδιωτικοποιημένο από το 2003, απειλείται να γίνει μία μικρή νησίδα με μικρή υποστήριξη για μελλοντική ανάπτυξη στην Ελλάδα χωρίς διεθνείς δεσμούς. Ο χρηματοπιστωτικός οίκος Euroxx με έδρα την Αθήνα μόλις μείωσε τις προοπτικές κεφαλαιοποίησης της αγοράς για το 2020 και το 2021 σε επίπεδα μεταξύ €48 και €55 δις και αναμένει εταιρικά έσοδα περίπου €28 εκατομμύρια το 2020. Κατά τη διάρκεια της κρίσης, οι χρηματιστηριακές συναλλαγές παρεμποδίζονταν επί καιρό από τις εταιρείες «ζόμπι» στον κατάλογο των εισηγμένων.

Το σκάνδαλο της Folli Follie επισκιάζει το Χρηματιστήριο της Αθήνας

Τώρα τα μεγαλύτερα προβλήματα είναι η έλλειψη ρευστότητας για πολλούς μικρότερους τίτλους και η έλλειψη ορατότητας λόγω του σκανδάλου-απάτης σχετιζόμενου με την εταιρεία κοσμημάτων & μόδας Folli Follie. Οι μετοχές της, που ονομάζονται FFGroup, ήταν μεταξύ των βασικών αξιών του Χρηματιστηρίου Αθηνών, ενώ η οικογένεια των ιδρυτών, η οικογένεια Κουτσολιούτσου, ήταν μεταξύ των εμβληματικών επιχειρηματιών της χώρας. Ωστόσο, οι πωλήσεις ύψους 1,4 δισεκατομμυρίων ευρώ στον ισολογισμό του 2017 αποδείχθηκαν χίμαιρα, ενώ ο όμιλος ήταν υπερχρεωμένος. Η αξιοπιστία της Ελλάδας υπονομεύεται περαιτέρω από το γεγονός ότι η διαδικασία εκκαθάρισης δεν έχει ακόμη ολοκληρωθεί και ότι δεν έχουν υπάρξει ακόμα ποινικές συνέπειες. Ο υφυπουργός και καθηγητής Οικονομικών Ζαββός επισημαίνει τις θεμελιώδεις αλλαγές που έγιναν στο εταιρικό δίκαιο με αυστηρότερες απαιτήσεις για την εταιρική διακυβέρνηση και με ένα ευρύτερο πλαίσιο προστίμων κατά των ελεγκτών. Ο Ζαββός μιλά τώρα σε αυτή την εφημερίδα για την ανάγκη εξεύρεσης διεθνών συνεργειών για το Χρηματιστήριο Αθηνών. Ζήτησε επίσης από φορείς του ελληνικού χρηματοπιστωτικού συστήματος κατάλογο προτάσεων για μεταρρυθμίσεις.

Ένας τρόπος για να προχωρήσει η οικονομία και το χρηματιστήριο της Ελλάδας θα ήταν επίσης να υπάρξουν περισσότερες ιδιωτικοποιήσεις κατά το επόμενο έτος. Είχαν αποφευχθεί στο παρελθόν, αλλά η μεταρρυθμιστική κυβέρνηση των Συντηρητικών, η οποία βρίσκεται στην εξουσία από το 2019, διάκειται θετικά σε αυτές. Ωστόσο, κατά την κρίση, μία από τις ιδιωτικοποιήσεις, η πώληση του Αεροδρομίου Αθηνών, έχει καταστεί δύσκολη. Η ΔΕΗ, ο προμηθευτής ηλεκτρικής ενέργειας, αποδείχθηκε ότι κινδυνεύει με πτώχευση και βρίσκεται σε διαδικασία εξυγίανσης. Οι ιδιωτικοποιήσεις θα ενίσχυαν το χρηματιστήριο.

Γ. Ζαββός: «Αφήνουμε τον αραμπά, για να ανέβουμε σε πύραυλο…» – Πρόσω ολοταχώς για το «ψηφιακό» ευρώ

Τζώρτζης Κουτσολιούτσος (Folli Follie): «Όχι» στο αίτημα αποφυλάκισης από τον Εισαγγελέα

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Αρχιεπίσκοπος Αμερικής Ελπιδοφόρος: Εξαιρετική τιμή η απονομή του βραβείου Τέμπλτον στον Οικουμενικό Πατριάρχη Βαρθολομαίο

- Η συμβολή της τεχνητής νοημοσύνης και υψηλής τεχνολογίας στην κατανόηση της σεισμικής κρίσης στη Σαντορίνη

- ΗΠΑ: Ο πρόεδρος Τραμπ έχει εξαιρετική υγεία, σύμφωνα με τον γιατρό του Λευκού Οίκου

- Citi για Metlen: Οι καταλύτες που φέρνουν ανάπτυξη και την πιθανή τιμή στόχο έως 60 ευρώ