ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Όμιλος Sarantis: Παρουσίασε τη στρατηγική του για το ESG – Οι βασικοί στόχοι και ο οδικός χάρτης προς την απανθρακοποίηση

Αν μέχρι χθες αυτό που έκανε μια επιχείρηση επενδυτικά ελκυστική ήταν ο ισολογισμός της, η κερδοφορία της και το μέρισμά της, αυτό -ήδη, αλλά και κάθε χρόνο περισσότερο- αλλάζει ριζικά, καθώς η προσέλκυση επενδυτών θα εξαρτάται όχι μόνο από τις οικονομικές επιδόσεις αλλά κυρίως από τις επιδόσεις βιωσιμότητας. Δηλαδή για το αν μεριμνά για την κοινωνία και το περιβάλλον, αν τηρεί κανόνες ESG (Environmental, Social and Governance).

Σύντομα θα πρέπει τα funds να μετράνε, πριν επενδύσουν, το αποτύπωμα άνθρακα των υποψήφιων επενδύσεων, τη μη ανανεώσιμη κατανάλωση ενέργειας σε gigawatt-ώρα των επενδύσεων σε σταθμισμένο μέσο όρο, τη συνολική ποσότητα σε κυβικά μέτρα μη επεξεργασμένων λυμάτων που απορρίπτουν ή το μερίδιο των επενδύσεων που επηρεάζει τα απειλούμενα είδη. Κι αυτό γιατί στο νέο κανονιστικό πλαίσιο, που έρχεται, τα στοιχεία που θα πρέπει κάθε εταιρεία να ανακοινώνει θα πρέπει να είναι συγκεκριμένα και ακριβή, ώστε να μην μπορεί μια εταιρεία που μολύνει ένα ποτάμι να περηφανεύεται… ότι φύτεψε τρία δέντρα. Και τα ESG δεδομένα κάθε εταιρείας θα συλλέγονται με διαφάνεια και ακρίβεια από τα funds και τους διαχειριστές κεφαλαίων, που σύντομα θα υποχρεωθούν από την ΕΕ να έχουν πλήρη εικόνα για το πόσο οι επιχειρήσεις στις οποίες έχουν επενδύσει πλήττουν το περιβάλλον και την κοινωνία.

Η Μυτιληναίος στη διεθνή αφρόκρεμα των ESG

Τα παραπάνω αποκαλύπτει, μεταξύ άλλων, ο Οδηγός-Λευκή Βίβλος για τις τάσεις και τις κυρίαρχες απόψεις για τα ESG, με βάση την έρευνα που πραγματοποίησε η Investor Update, με τίτλο «THE CORPORATE ESG GUIDE: A 360 VIEW ON THE CURRENT LANDSCAPE AND TRENDS». Στο πλαίσιο της έρευνας, πραγματοποίησε 35 συνεντεύξεις με εξέχοντες επενδυτές, συμβούλους και εταιρείες όπως UBS, Nestle, KPMG, Imberdrola, Fidelity Investments, BMW Group, AstraZeneca, Bloomberg, Barclays Investment Bank, Invesco ltd, Renaissance Capital, η Mytilineos κ.α. Τα στελέχη τους, μοιράστηκαν τις απόψεις τους για τις εξελίξεις και τις προοπτικές στα βασικά ζητήματα ESG , όπως τις αξιολογήσεις ESG, τις επενδύσεις και θεσμικό πλαίσιο της της ΕΕ. Η Μυτιληναίος είναι η μοναδική ελληνική εταιρεία που συμμετείχε στην έρευνα της Investor Update.

Όπως τονίζει η Λευκή Βίβλος της Investor Update για τη βιωσιμότητα, το μεγαλύτερο πρόβλημα σήμερα είναι η έλλειψη κοινών κανόνων και τρόπων μέτρησης των δεδομένων των εταιρειών, ώστε να μπορούν να απεικονιστούν με σαφήνεια, διαφάνεια και συγκρισιμότητα οι επιδόσεις τους. Το αυστηρό και ξεκάθαρο πλαίσιο γίνεται απαραίτητο καθώς πλέον οι επιχειρήσεις ESG μπαίνουν στο επίκεντρο του επενδυτικού ενδιαφέροντος.

Ο Γεώργιος Γαλάνης (της Μυτιληναίος) τόνισε, συμμετέχοντας στην έρευνα, τη σημασία ενός κοινού ρυθμιστικού πλαισίου γιατί η δυνατότητα ομοιόμορφων αναφορών θα εξορθολογίσει τα δεδομένα που παράγονται από τις εταιρείες: «Οι δείκτες SASB και GRI βοηθούν τους επενδυτές να κατανοήσουν πώς επηρεάζουν τα ζητήματα βιωσιμότητας την οικονομική απόδοση των εταιρειών, αλλά παράγουν επίσης περισσότερα δεδομένα. Γι ‘αυτό υπάρχει ανάγκη για ένα ομοιόμορφο ESG πλαίσιο αναφοράς, πιθανώς από την ΕΕ».

Έρχεται νέο Κανονιστικό πλαίσιο μέτρησης της βιωσιμότητας

Όταν η βιωσιμότητα γίνεται τόσο κρίσιμο μέγεθος, που θα καθορίζει τη βούληση των επενδυτών, δεν μπορεί να είναι ασαφής και αόριστη.

Ήδη οι αξιωματούχοι των Βρυξελλών που έχουν αναλάβει την υλοποίηση της πολιτικής της ΕΕ για την Κλιματική Αλλαγή, ετοιμάζουν νέο κανονιστικό πλαίσιο για τα θεσμικά κεφάλαια, ώστε αυτά να αποκαλύπτουν και να δίνουν στοιχεία, για το κατά πόσο οι επιχειρήσεις στις οποίες επενδύουν επιβαρύνουν το περιβάλλον μέσω εκπομπών ή αποβλήτων.

Νομικά γραφεία και εκπρόσωποι επενδυτών επεξεργάζονται ποια στοιχεία θα πρέπει να αποκαλύπτουν στο πλαίσιο των κανόνων που θα διαμορφωθούν και θα ανακοινωθούν από το 2021. Οι νέοι κανόνες μπορεί να απαιτούν από τους διαχειριστές κεφαλαίων να συλλέγουν πολύ πιο λεπτομερείς πληροφορίες από αυτές που παρέχουν οι εταιρείες. Υπολογίζεται ότι μια τέτοια διαδικασία θα κοστίσει στους διαχειριστές κεφαλαίων περίπου 1,6 δισεκατομμύρια ευρώ μέσα στα πέντε χρόνια έως το 2024, σύμφωνα με την Opimas, μια συμβουλευτική εταιρεία με έδρα τη Βοστώνη, ενώ περίπου 430 εκατομμύρια ευρώ θα δαπανηθούν το επόμενο έτος.

Οι εταιρείες θα πρέπει πιθανώς να αγοράσουν δεδομένα και τεχνολογία και επίσης να προσθέσουν προσωπικό, εκτιμά η Opimas.

Θα πρέπει οι επενδυτές, να είναι σε θέση, να μετράνε πριν επενδύσουν το αποτύπωμα άνθρακα των υποψήφιων επενδύσεων, τη μη ανανεώσιμη κατανάλωση ενέργειας σε gigawatt-ώρες των επενδύσεων σε σταθμισμένο μέσο όρο, τη συνολική ποσότητα σε κυβικά μέτρα μη επεξεργασμένων λυμάτων που απορρίπτονται από εταιρείες, ή το μερίδιο των επενδύσεων που επηρεάζουν τα απειλούμενα είδη.

Η επίδραση της πανδημίας στα ESG κριτήρια

Σημειώνεται επίσης στην έρευνα, πώς η κρίση της πανδημίας ενίσχυσε την τάση προς τα κριτήρια βιωσιμότητας. Από τα τρία κριτήρια το G (Governance) –η εταιρική διακυβέρνηση- από τα ESG είναι αυτό με το οποίο είναι πιο εξοικειωμένη η επιχειρηματική κοινότητα και γι αυτό αφορά το 44% των αναφορών ESG.Ακολούθως, δόθηκε έμφαση στα περιβαλλοντικά θέματα τα τελευταία χρόνια, «αποτέλεσμα της Γκρέτα» ενώ αναδείχθηκαν και τα κοινωνικά ζητήματα από την πανδημία Covid-19 το 2020.

Εκτός από την προσοχή των επενδυτών στους συστημικούς κινδύνους ESG, η πανδημία έφερε στο φως το S (κοινωνικό) μέρος του αρκτικόλεξου. Ζητήματα όπως οι σχέσεις των εργαζομένων, η υγεία και η ασφάλεια, που μπορεί να παραβλέφθηκαν στο παρελθόν, τώρα εξετάζονται όλο και περισσότερο από την κοινότητα των επενδυτών και τα ΜΜΕ. Επίσης η απόδοση των επενδύσεων ESG ήταν μεγαλύτερη έναντι των παραδοσιακών επενδύσεων κατά τη διάρκεια του Covid-19

Σύμφωνα με δεδομένα που παρείχαν οι Financial Times, τα ευρωπαϊκά κεφάλαια σε βιώσιμες επενδύσεις αυξήθηκαν κατά 30 δισ. ευρώ τους πρώτους τρεις μήνες του 2020, σε σύγκριση με εκροές 148 δισ. ευρώ σε ολόκληρη την Ευρώπη.

Επενδυτική μανία για βιώσιμες επιχειρήσεις

Το γεγονός ότι η Ευρώπη έχει αποφασίσει να χρηματοδοτήσει με μεγάλο μέρος του NextGenerationEu Fund τις πράσινες επενδύσεις, έχει δημιουργήσει επενδυτική μανία από κεφάλαια που θέλουν να τοποθετηθούν πρώτα στον υπό ανάπτυξη κλάδο.

Οι μεγαλύτερες τράπεζες του κόσμου, συμπεριλαμβανομένων των HSBC Holdings Plc, JPMorgan, Credit Agricole SA και BNP Paribas SA αγωνίζονται να εκδώσουν πράσινα ομόλογα για αιολικά πάρκα, τεχνολογία μπαταριών και άλλες ανανεώσιμες πηγές ενέργειας.

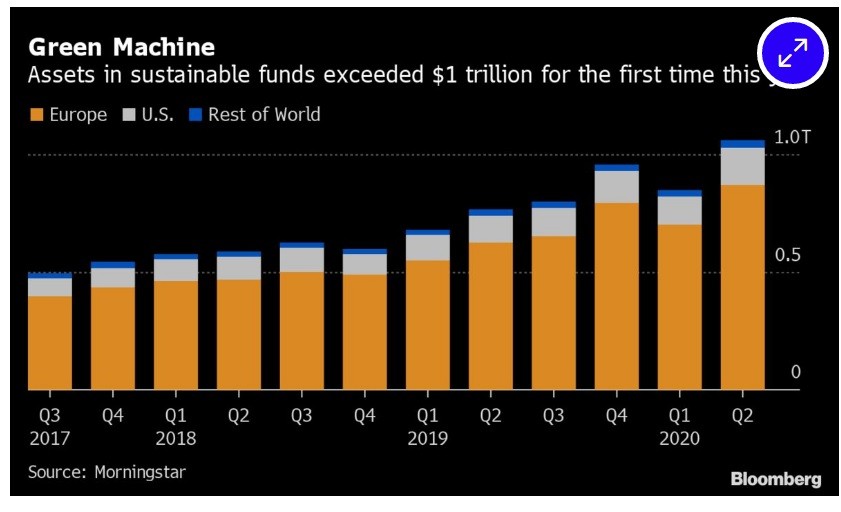

Είναι χαρακτηριστικό ότι το δεύτερο τρίμηνο του 2020, καθώς κορυφωνόταν η κρίση της πανδημίας, σημειώθηκε ρεκόρ κεφαλαίων που επενδύθηκαν σε βιώσιμες επιχειρήσεις, εκείνες δηλαδή που πληρούν τα ESG (Environmental, Social, Governance) κριτήρια. Τα κριτήρια αυτά επικεντρώνονται στην προώθηση περιβαλλοντικών, κοινωνικών και θεμάτων διακυβέρνησης. Οι επενδυτές τοποθέτησαν σε πράσινες επενδύσεις σε τρεις μήνες πάνω από 71 δισεκατομμύρια δολάρια από τα οποία τα 61 δισεκατομμύρια δολάρια ήταν στην Ευρώπη. Συνολικά ξεπέρασαν το 1 τρισεκατομμύριο δολάρια τα κεφάλαια που επενδύθηκαν σε ESG και βιώσιμες επιχειρήσεις, στα τέλη Ιουνίου, σύμφωνα με τα στοιχεία της Morningstar.

Έτσι, καθώς η βιωσιμότητα και οι πράσινες επενδύσεις γίνονται προτεραιότητα σε ολόκληρη την Ευρώπη διαμορφώνεται ένα νέο επενδυτικό περιβάλλον δύο ταχυτήτων για τις ευρωπαϊκές επιχειρήσεις: Οι βιώσιμες επιχειρήσεις, από τη μια, που έχουν ως προτεραιότητα την τήρηση των ESG κριτηρίων, θα αποτελούν επενδυτικό στόχο πληθώρας επενδυτικών κεφαλαίων και εκείνες που είτε δεν χαρακτηρίζονται βιώσιμες ή ακόμη χειρότερα έχουν αρνητικό πρόσημο βιωσιμότητας γιατί πλήττουν με τη δράση τους την κοινωνία ή το περιβάλλον δεν θα έχουν πρόσβαση σε επενδυτές.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Οικονομικό Φόρουμ Δελφών: Νέος δυναμικός στρατηγικός σχεδιασμός για τους Ελληνικούς προορισμούς

- Amazon: Επενδυτικό σχέδιο στις ΗΠΑ ύψους $15 δισ. για επέκταση των χώρων αποθήκευσης

- Χρηματιστήριο: Γιατί ΟΤΕ, ΟΠΑΠ, Autohellas, Αegean, Kρι, είπαν όχι στην πτώση, μάζεψε από τα 11,81 (χαμηλό) η ΔΕΗ με σχεδόν 1 εκατ. συναλλαγές!

- Αλ Σάουντ: Ο ΥΠΕΞ της Σαουδικής Αραβίας προετοιμάζει από την Ουάσινγκτον την επίσκεψη του Τραμπ στο Ριάντ