ΣΧΕΤΙΚΑ ΑΡΘΡΑ

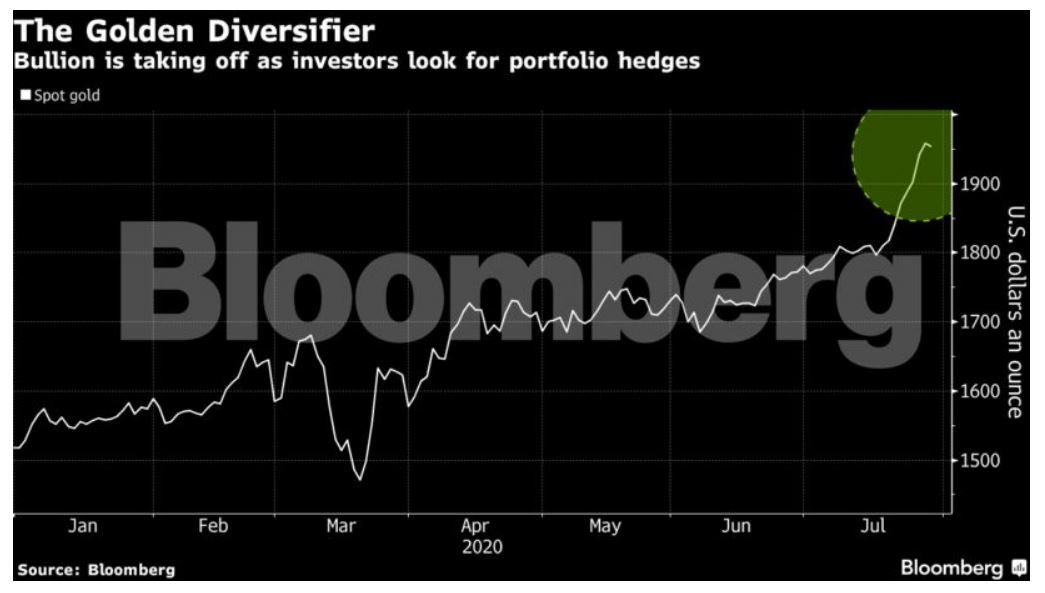

Η άνοδος της τιμής του χρυσού στο υψηλότερο επίπεδο όλων των εποχών προσελκύει νέους επενδυτές για τη συγκεκριμένη αγορά, όπως για παράδειγμα συνταξιοδοτικά ταμεία, ασφαλιστικές αλλά και ειδικούς σε θέματα διαχείρισης ιδιωτικής περιουσίας.

Μάνατζερ που διαχειρίζονται μακροπρόθεσμα χαρτοφυλάκια αξίας τρισεκατομμυρίων δολαρίων στρέφονται στον χρυσό καθώς αναζητούν αποδόσεις σε ένα άγονο πλέον επενδυτικό τοπίο. Και η διεύρυνση του επενδυτικού κοινού που δείχνει ενδιαφέρον για το πολύτιμο μέταλλο είναι μια από τις βασικές δυναμικές πίσω από το ράλι του προς τα 2.000 δολάρια ανά ουγγιά, ακόμη και σε μια περίοδο που οι παραδοσιακοί πελάτες του χρυσού στην Ινδία και την Κίνα παραμένουν στο περιθώριο.

Στο παρελθόν, όταν τα ομόλογα προσέφεραν υψηλότερες αποδόσεις, πολλοί επαγγελματίες επενδυτές χρησιμοποιούσαν ελάχιστα τον χρυσό. Ένα ευρύ χαρτοφυλάκιο μετοχών και ομολόγων μπορούσε να αποφέρει αξιόπιστη απόδοση και τα δύο επενδυτικά προϊόντα εξισορροπούσαν το ένα το άλλο όταν μια αγορά έπαιρνε την κάτω βόλτα. Ο χρυσός δεν προσφέρει κανένα εισόδημα, είναι δύσκολο να εκτιμηθεί και η φύλαξή του κοστίζει.

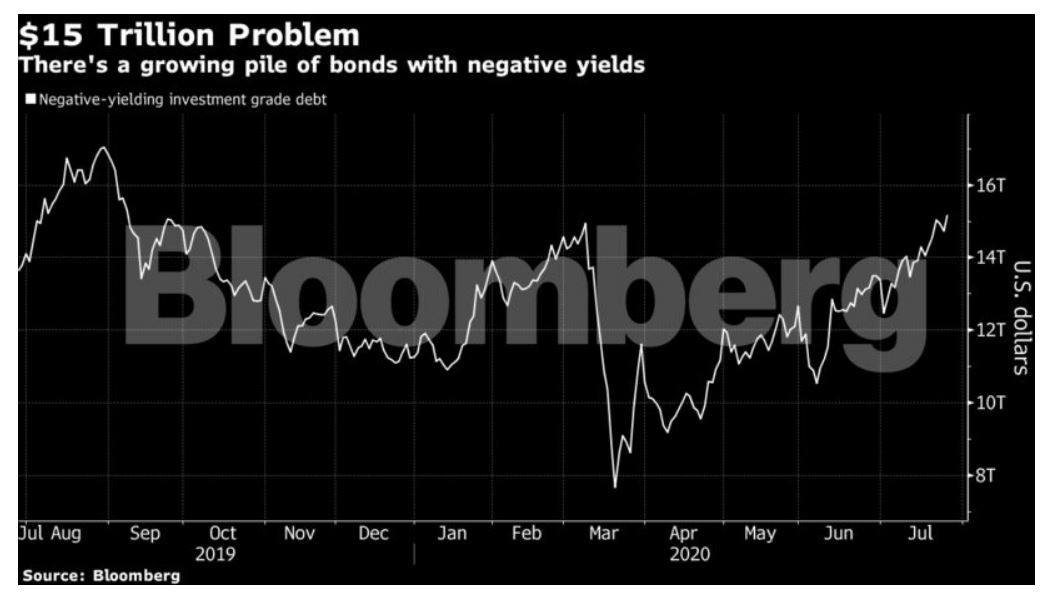

Τα μαθηματικά όμως έχουν πλέον αλλάξει. Με ομόλογα 15 τρισεκατομμυρίων δολαρίων να προσφέρουν αρνητικές αποδόσεις και την ομοσπονδιακή κεντρική τράπεζα των ΗΠΑ, τη Federal Reserve, να διατηρεί πιθανότατα επιτόκια κοντά στο μηδέν και στο άμεσο μέλλον, ορισμένοι στη Wall Street αμφισβητούν τη σοφία της κατοχής ομολόγων και αναζητούν αλλού assets για να αντισταθμίσουν τον κίνδυνο της χρηματιστηριακής αστάθειας.

O χρυσός ως μέσο αντιστάθμισης κινδύνου

«Τα ασφαλή κρατικά ομόλογα έπαιζαν πάντα πολύ σημαντικό ρόλο για τη διαφοροποίηση ενός χαρτοφυλακίου και θα συνεχίσουν να παίζουν, αλλά πρέπει να αναγνωρίσουμε ότι η ισχύς τους μειώνεται λόγω του χαμηλού επιπέδου στο οποίο έχουν περιέλθει οι αποδόσεις», υποστηρίζει η Τζέραλντιν Σαντστρομ, η οποία επικεντρώνεται στη χάραξη επενδυτικών στρατηγικών κατανομής περιουσιακών στοιχείων (asset allocation) για την Pacific Investment Management στο Λονδίνο.

«Πρέπει να διαφοροποιήσουμε τον διαφοροποιητή μας και να αναζητήσουμε ασφαλές καταφύγιο πέρα από τα κρατικά ομόλογα. Αν λάβει κανείς υπόψη ότι η Pimco θεωρεί πως τα επιτόκια θα διατηρηθούν σε πολύ χαμηλά επίπεδα για χρόνια ολόκληρα, πιέζοντας προς τα κάτω τις πραγματικές αποδόσεις, ο χρυσός μοιάζει να είναι ένα κατάλληλο μέσον διαφοροποίησης», λέει.

Η Pimco, η οποία διαχειρίζεται περιουσιακά στοιχεία 1,9 τρισεκατομμυρίων δολαρίων, δεν είναι η μόνη που το πιστεύει αυτό. Σε σημείωμά της τον Μάιο, η Citigroup ανέφερε ότι το ράλι του χρυσού τροφοδοτείται και από «νέους, μη παραδοσιακούς επενδυτές, όπως ασφαλιστικές εταιρείες και συνταξιοδοτικά ταμεία».

Την περασμένη εβδομάδα, η ελβετική ιδιωτική τράπεζα Lombard Odier & Cie δήλωσε ότι πρόσθεσε τον χρυσό και στη δική της στρατηγική asset allocation. Η Arbuthnot Latham & Co., μια ιδιωτική τράπεζα που διαχειρίζεται, μεταξύ άλλων, καταπιστεύματα και ατομικές συντάξεις, ανέφερε ότι αγόρασε περισσότερες μετοχές εταιρειών εξόρυξης χρυσού, σύμφωνα με τον διευθυντή επενδύσεων Γκρέγκορι Πέρντον.

«Σίγουρα οι θεσμικοί που αγοράζουν σήμερα χρυσό είναι περισσότεροι από ό,τι σε προηγούμενα ράλι», λέει ο Τζον Ριντ, επικεφαλής στρατηγικής στο Παγκόσμιο Συμβούλιο Χρυσού (World Gold Council). «Ο χρυσός συζητείται σήμερα από πολύ περισσότερους επενδυτές σε σχέση με 10 ή 20 χρόνια πριν», προσθέτει.

Ωστόσο, τα ποσοστά κατοχής χρυσού μεταξύ των επαγγελματιών θεωρούνται χαμηλά. Σύμφωνα με τον υπεύθυνο στρατηγικής UBS Group, Τζόνι Τιβς, η συνολική αξία των επενδυτικών θέσεων σε συμβόλαια μελλοντικής εκπλήρωσης και ETFs χρυσού δεν ξεπερνά το 0,6% των συνολικά 40 τρισ. δολαρίων που βρίσκονται σήμερα τοποθετημένα σε funds σε όλο τον κόσμο. Αυτή η θέση θα μπορούσε εύκολα να διπλασιαστεί χωρίς η κατανομή να φαίνεται ακραία, έγραψε ο ίδιος σε σημείωμά του.

Ο Ριντ, ο οποίος κατά το παρελθόν είχε εργαστεί και για το hedge fund Paulson & Co., εκτιμά ότι οι επενδυτές που είναι τοποθετημένοι στον χρυσό δεν είναι πάνω από 1 στους 5.

«Είναι παράξενο που τα συνταξιοδοτικά ταμεία θέλουν να αγοράσουν χρυσό», λέει από την πλευρά του ο Μαρκ Ντάουντινγκ, διευθυντής επενδύσεων στην BlueBay Asset Management. «Δεν αποφέρει εισόδημα, δεν δίνει μερίσματα και πληρώνεις για την φύλαξή του», εξηγεί.

Η γοητεία που ασκεί ο χρυσός μπορεί να είναι απλά ότι τείνει να τα πάει καλά σε περιόδους πληθωρισμού ή όταν υποχωρούν οι μετοχές – δύο πιθανά σενάρια στην παρούσα συγκυρία.

Η ύπαρξη μιας ευρύτερης βάσης δυνητικά ενδιαφερόμενων επενδυτών θα μπορούσε επίσης να σημαίνει ότι εάν υπάρξει διόρθωση στον χρυσό, είναι πιθανό να βγουν πολλοί επενδυτές που περιμένουν να αγοράσουν.

«Όσο μειώνονται οι πραγματικές αποδόσεις και όσο πιο αδύναμο είναι το δολάριο, τόσο πιο ελκυστικός είναι ο χρυσός», δήλωσε ο Τσαρλς Ντίμπελ, διαχειριστής χαρτοφυλακίου στη Mediolanum International Funds.

«Αυτό το ράλι δεν το τροφοδοτούν οι συνήθεις αγοραστές χρυσού», είπε, αναφερόμενος στους ιδιώτες επενδυτές και στους αγοραστές κοσμημάτων. «Είναι μακροπρόθεσμοι επενδυτές που αναζητούν διαφοροποίηση».

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΗΠΑ: Μπλόκο από το Ανώτατο Δικαστήριο στον Τραμπ για τις απελάσεις Βενεζουελάνων μεταναστών

- Ιταλία: Ξεκίνησε ο δεύτερος γύρος διαπραγματεύσεων μεταξύ ΗΠΑ και Ιράν για το πυρηνικό πρόγραμμα της Τεχεράνης

- Τζέι Ντι Βανς: Επίσκεψη στο Βατικανό και συναντήθηκε με τον πρωθυπουργό της Αγίας Έδρας

- Πούτιν: Θα συναντηθεί την Τρίτη στη Μόσχα με τον σουλτάνο του Ομάν, μετά τις συνομιλίες Ιράν-ΗΠΑ για το πυρηνικό πρόγραμμα της Τεχεράνης