ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Νέα πρόταση για την εξυγίανση της Folli Follie ανακοίνωσε σήμερα το διοικητικό συμβούλιο της εταιρείας.

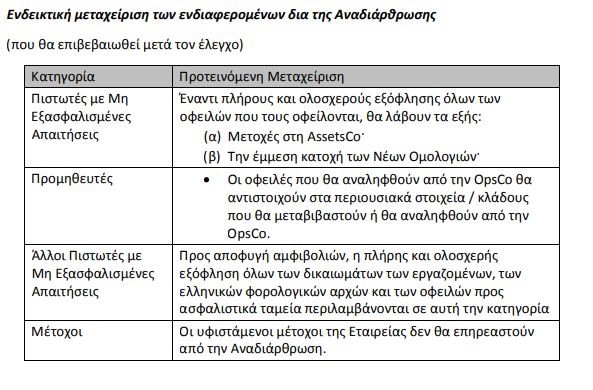

Όπως αναφέρεται στην ανακοίνωση, η εταιρεία σε συνεργασία με τους συμβούλους ανέπτυξε μια αναθεωρημένη πρόταση η οποία απευθύνεται στο σύνολο των πιστωτών/ενδιαφερόμενων μελών της εταιρείας και όχι μόνο στους πιστωτές μη εξασφαλισμένων απαιτήσεων.

Η εταιρεία επιδιώκει την αναδιάρθρωσή της βάσει των διατάξεων των άρθρων 106β και 106δ του Πτωχευτικού Κώδικα και προβλέπει τη δημιουργία δυο νέων εταιρικών σχημάτων.

Σύμφωνα με τη διοίκηση της εταιρείας, εφόσον γίνει δεκτή, η Προτεινόμενη Αναδιάρθρωση θα προσφέρει στους πιστωτές μη εξασφαλισμένων απαιτήσεων της εταιρείας κυριότητα επί των μη λειτουργικής σημασίας ακινήτων του Ομίλου και μια σημαντική αξίωση επί της λειτουργικής δραστηριότητας του Ομίλου. Επιπλέον, δεν προβλέπεται επιπρόσθετη χρηματοδότηση.

Ειδικότερα, το Διοικητικό Συμβούλιο εκτιμά ότι οι πιστωτές μη εξασφαλισμένων απαιτήσεων του Ομίλου μπορούν να επιτύχουν εισπραξιμότητα της τάξεως του 20%-30%, βάσει της αξίας βίαιης ρευστοποίησης των μη λειτουργικών περιουσιακών στοιχείων εντός 12-24 μηνών και της πλήρους αποπληρωμής των αξιώσεών τους όπως εκτιμάται από την εταιρεία, ενώ οι μέτοχοι θα διατηρήσουν την μετοχική τους θέση.

Αντιθέτως, το Διοικητικό Συμβούλιο εκτιμά ότι σε περίπτωση παύσης πληρωμών του Ομίλου, οι πιστωτές μη εξασφαλισμένων απαιτήσεων θα μπορούσαν να αναμένουν εισπραξιμότητα της τάξεως κατά προσέγγιση του 7 % σε 5-7 έτη, ενώ οι μέτοχοι θα υποστούν πλήρη αραίωση.

Με την αποδοχή της Προτεινόμενης Αναδιάρθρωσης, ο Όμιλος θα εφαρμόσει ένα δυναμικό σχέδιο ανάκαμψης.

Αναλυτικά η ανακοίνωση

Το Διοικητικό Συμβούλιο (το «ΔΣ») της «Folli Follie Ανώνυμη Εμπορική Βιοτεχνική και Τεχνική Εταιρεία» με τον διακριτικό τίτλο “FF Group” (εφεξής η «Εταιρεία» και από κοινού με τις θυγατρικές της εταιρείες ο «Όμιλος») ανακοινώνει σήμερα την παρουσίαση της αναθεωρημένης πρότασής της για την χρηματοοικονομική αναδιάρθρωση του Ομίλου (η «Αναδιάρθρωση»).

Όπως αναφέρθηκε σε προηγούμενες ανακοινώσεις, η Εταιρεία διεξήγαγε μακροσκελείς συζητήσεις με τους συμβούλους μιας ad hoc ομάδας πιστωτών μη εξασφαλισμένων απαιτήσεων (η “AHG”) καθώς και όλων των κατόχων ομολόγων Schuldschein (όπως ορίζονται κατωτέρω). Εξ όσων γνωρίζει ο Όμιλος, η AHG εκπροσωπεί περίπου το 27% των εκδοθέντων Ομολόγων λήξεως το 2019 (όπως ορίζονται κατωτέρω).

Η Εταιρεία έφθασε σε μια κατ’ αρχήν συμφωνία για την χρηματοοικονομική αναδιάρθρωση του Ομίλου με την AHG τον Φεβρουάριο 2019. Δυστυχώς, εκείνη η συμφωνία δεν μπόρεσε να εφαρμοστεί αποτελεσματικά και, ως εκ τούτου, αποσύρθηκε. Η Εταιρεία, σε συνεννόηση με τους συμβούλους της, ανέπτυξε μια εναλλακτική πρόταση και σχετικό term sheet (η «Προτεινόμενη Αναδιάρθρωση»). Η Προτεινόμενη Αναδιάρθρωση είναι διαθέσιμη στην ιστοσελίδα της Εταιρείας (http://www.ffgroup.com/investors/) και απευθύνεται στο σύνολο των πιστωτών / ενδιαφερομένων μερών της Εταιρείας. Ταυτόχρονα έχει παραδοθεί στους συμβούλους της AHG αντίγραφο της Προτεινόμενης Αναδιάρθρωσης.

Η Εταιρεία, από κοινού με τους συμβούλους της, επεξεργάζεται τα πλήρη κείμενα των εγγράφων που απαιτούνται για την εφαρμογή της Προτεινόμενης Αναδιάρθρωσης. Η Εταιρεία σκοπεύει να εκκινήσει την διαδικασία πρόσκλησης σε συναίνεση σχετικά με τα Ομόλογα 2019 και τα Ομόλογα 2021 (όπως ορίζονται κατωτέρω), ώστε, εφόσον επιτευχθούν τα ακόλουθα επίπεδα συναίνεσης, η Εταιρεία να έχει τις απαραίτητες συναινέσεις για την υποστήριξη της υποβολής του Σχεδίου Εξυγίανσης:

• Σχετικά με τα Ομόλογα 2019, το Σχέδιο Εξυγίανσης πρέπει να υπερψηφιστεί από το 66% (2/3)των παρισταμένων στην συνέλευση (εφόσον επιτευχθεί απαρτία 66% (2/3) επί του ληξιπρόθεσμου κεφαλαίου των ομολόγων, ενώ σε περίπτωση επαναληπτικής συνέλευσης η απαιτούμενη απαρτία θα είναι τουλάχιστον 33% (1/3) επί του ληξιπρόθεσμου κεφαλαίου των ομολόγων)· και

• Σχετικά με τα Ομόλογα 2021, το Σχέδιο Εξυγίανσης πρέπει να υπερψηφιστεί από το 66% των παρισταμένων σε οποιαδήποτε συνέλευση (εφόσον επιτευχθεί απαρτία 66% επί του ληξιπρόθεσμου κεφαλαίου των ομολόγων).

Η Εταιρεία θα ζητήσει επίσης την συναίνεση των πιστωτών των ομολογιακών δανείων Schuldschein.

Η Προτεινόμενη Αναδιάρθρωση λαμβάνει υπόψη τα συμφέροντα όλων των ενδιαφερομένων μερών και αποσκοπεί στην επίτευξη της απαιτούμενης λειτουργικής ανάκαμψης και μιας βιώσιμης κεφαλαιακής δομής που θα διασφαλίσει την συνέχιση της λειτουργίας του Ομίλου.

Το ΔΣ πιστεύει ότι, εφόσον επιτευχθεί, η Αναδιάρθρωση θα παράσχει στον Όμιλο σταθερή και βιώσιμη κεφαλαιακή δομή, μεγαλύτερη ρευστότητα και βελτιωμένη εταιρική δομή. Η υποστήριξη της Αναδιάρθρωσης από τους ενδιαφερομένους συνεπάγεται την επίτευξη από τον Όμιλο των στρατηγικών σκοπών του και την βελτίωση της χρηματοοικονομικής του απόδοσης.

Ειδικότερα, η Αναδιάρθρωση αφορά τον εξής δανεισμό, για τον οποίο έχει παρασχεθεί εγγύηση από την Εταιρεία:

• Εγγυημένα Μετατρέψιμα Ομόλογα ποσού 249.500.000 € λήξεως το 2019 εκδοθέντα από την FF Group Finance Luxembourg S.A. (τα «Ομόλογα 2019»)

• Εγγυημένα Ομόλογα ποσού 150.000.000 CHF λήξεως το 2021 εκδοθέντα από την FF Group Finance Luxembourg II S.A. (τα «Ομόλογα 2021»)

• Δανεισμός Schuldschein ποσού 31.000.000€ λήξεως στις 21 Δεκεμβρίου 2021 συναφθείς από την FF Group Finance Luxembourg ΙΙ S.A.

• Δανεισμός Schuldschein ποσού 20.000.000€ λήξεως στις 21 Δεκεμβρίου 2021 συναφθείς από την FF Group Finance Luxembourg ΙΙ S.A. (από κοινού με το Schuldschein 31.000.000 €, τα “Schuldschein”) (από κοινού, ο «Υφιστάμενος Α’ Τάξης Μη Εξασφαλισμένος Δανεισμός»).

Οι προηγούμενες οφειλές του Ομίλου δυνάμει διαφόρων δανειακών συμβάσεων με τις ελληνικές Τράπεζες έχουν εξοφληθεί μέσω του πλειστηριασμού των ενεχυρασμένων υπέρ αυτού του δανεισμού μετοχών του Ομίλου στα Αττικά Πολυκαταστήματα. Ο πλειστηριασμός έλαβε χώρα στις 12 Δεκεμβρίου 2018 με επισπεύδουσα την Εθνική Τράπεζα της Ελλάδος, στην οποία μεταβιβάστηκαν οι απαιτήσεις όλων των άλλων ελληνικών Τραπεζών.

Μετά την εξόφληση αυτών των οφειλών, ο Υφιστάμενος Α’ Τάξης Μη Εξασφαλισμένος Δανεισμός απαρτίζει τις μόνες σημαντικές υποχρεώσεις του Ομίλου.

Σημαντικά σημεία της Συναλλαγής

Η σημερινή ανακοίνωση και η Προτεινόμενη Αναδιάρθρωση δεν παρέχουν την τελική και πλήρη περιγραφή των όρων της Αναδιάρθρωσης. Οι δανειστές του Υφιστάμενου Α’ Τάξης Μη Εξασφαλισμένου Δανεισμού θα χρειαστεί να διεξαγάγουν τον νομικό και οικονομικό τους έλεγχο, προτού αποφασίσουν αν θα συμμετάσχουν στην Προτεινόμενη Αναδιάρθρωση και η Εταιρεία σκοπεύει να αναπτύξει περαιτέρω την Προτεινόμενη Αναδιάρθρωση μετά τις συζητήσεις της μαζί τους.

Οι κάτοχοι του Υφιστάμενου Α’ Τάξης Μη Εξασφαλισμένου Δανεισμού θα λάβουν όλες τις σχετικές πληροφορίες πριν τις οικείες συνελεύσεις, στις οποίες θα ζητηθεί από τους ομολογιούχους να ψηφίσουν επί της τελικής πρότασης.

Θέματα Εφαρμογής

Η Εταιρεία σκοπεύει να υλοποιήσει την Αναδιάρθρωσή της βάσει των διατάξεων των άρθρων 106β και 106δ του Νόμου 3588/2007. Η Εταιρεία σκοπεύει να αιτηθεί την υπαγωγή της σε διαδικασία εξυγίανσης (το «Σχέδιο Εξυγίανσης») βάσει αυτών των διατάξεων μέχρι τις 30 Σεπτεμβρίου 2019.

Η αίτηση για το Σχέδιο Εξυγίανσης θα περιλαμβάνει τα ακόλουθα

• Υπογεγραμμένη συμφωνία με πιστωτές που εκπροσωπούν την απαραίτητη πλειοψηφία (40% των πιστωτών με εξασφαλισμένες απαιτήσεις και 60% των συνολικών πιστωτών) (οι «Πλειοψηφούντες Δανειστές»)

• Απόδειξη ότι και η Παλαιά Εταιρεία και η Νέα Εταιρεία (όπως ορίζονται κατωτέρω) θα είναι βιώσιμες· και

• Απόδειξη ότι οι υπάρχοντες δανειστές του Ομίλου δεν θα βρεθούν σε χειρότερη θέση μέσω της διαδικασίας εξυγίανσης (ήτοι ότι θα λάβουν τουλάχιστον ό,τι θα

ελάμβαναν σε περίπτωση ρευστοποίησης στο πλαίσιο πτωχευτικής διαδικασίας).

Η επικύρωση του Σχεδίου Εξυγίανσης από το Δικαστήριο θα παράσχει στην Εταιρεία – υπό την επιφύλαξη των σχετικών προϋποθέσεων του Πτωχευτικού Κώδικα – αναστολή καταδιωκτικών μέτρων (moratorium) για την εφαρμογή του Σχεδίου Εξυγίανσης, γεγονός το οποίο η Εταιρεία θεωρεί καθοριστικής σημασίας για την επιτυχία της Προτεινόμενης Αναδιάρθρωσης.

Ενδεικτικό Χρονοδιάγραμμα

Μόλις συμφωνηθεί και υπογραφεί από την Εταιρεία και τους Πλειοψηφούντες Πιστωτές, το Σχέδιο Εξυγίανσης θα υποβληθεί ενώπιον του αρμόδιου Πολυμελούς Πρωτοδικείου για επικύρωση. Η δικάσιμος θα ορισθεί, υπό κανονικές συνθήκες, εντός δύο μηνών. Η οριστική απόφαση του Δικαστηρίου είναι πιθανόν να εκδοθεί από 6 έως 8 μήνες μετά την συζήτηση.

Δεδομένου ότι η Εταιρεία σκοπεύει να υποβάλει την αίτηση για επικύρωση πριν τις ή στις 30 Σεπτεμβρίου 2019, είναι πιθανό η επικύρωση του Σχεδίου Εξυγίανσης από το Δικαστήριο να μην έχει λάβει χώρα μέχρι τον Ιούνιο του 2020.

Η ΑΝΑΔΙΑΡΘΡΩΣΗ

Δομικές πτυχές της Αναδιάρθρωσης

Η Αναδιάρθρωση της Εταιρείας αποσκοπεί στην δημιουργία μιας πιο λιτής και αποτελεσματικής δομής, ικανής να προσελκύσει νέες επενδύσεις. Αυτό σημαίνει ότι οι νέες επενδύσεις θα πραγματοποιηθούν σε μια «καθαρή» εταιρική δομή (NewCo), η οποία προσφέρει στους επενδυτές την βεβαιότητα ότι τα λογιστικά και ελεγκτικά ζητήματα που επηρέασαν μέρος του Ομίλου FF Group κατά το παρελθόν θα απομονωθούν.

Τα κύρια στοιχεία της προτεινόμενης Αναδιάρθρωσης είναι τα εξής:

• ορισμένα από τα περιουσιακά στοιχεία και τις υποχρεώσεις του Ομίλου, περιλαμβανομένων του brand, του τομέα καλλυντικών και μόδας, της Links of London, των δικαιωμάτων πνευματικής και βιομηχανικής ιδιοκτησίας, των αποθεμάτων και ορισμένων ακόμη περιουσιακών στοιχείων, θα μεταβιβαστούν και ενοποιηθούν σε μία νέα εταιρεία (“OpsCo”)·

• ορισμένα από τα μη λειτουργικής σημασίας ακίνητα θα μεταβιβαστούν σε νέα εταιρεία (“AssetsCo” και, από κοινού με την OpsCo, “NewCo”), η οποία θα ανήκει εξ ολοκλήρου στους κατόχους του Υφιστάμενου Α’ Τάξης Μη Εξασφαλισμένου Δανεισμού·

• τα υπόλοιπα περιουσιακά στοιχεία και υποχρεώσεις θα παραμείνουν στον υπάρχοντα Όμιλο (“OldCo”).

• η OpsCo θα εκδώσει νέες μη εξασφαλισμένες ομολογίες συνολικού κεφαλαίου 20 εκ. Ευρώ υπέρ της AssetsCo (οι «Νέες Ομολογίες»). Η OldCo θα παράσχει εταιρική εγγύηση υπέρ της AssetsCo· και

• οι ληξιπρόθεσμες οφειλές βάσει του Υφιστάμενου Α’ Τάξης Μη Εξασφαλισμένου Δανεισμού θα αποσβεσθούν πλήρως και ολοσχερώς.

Υλοποίηση

Όπως αναφέρεται ανωτέρω, η Εταιρεία σκοπεύει να υλοποιήσει την Αναδιάρθρωσή της βάσει των διατάξεων των άρθρων 106β και 106δ του Πτωχευτικού Κώδικα. Η Εταιρεία θα αιτηθεί την υπαγωγή της σε διαδικασία εξυγίανσης (το «Σχέδιο Εξυγίανσης») βάσει αυτών

των διατάξεων μέχρι τις 30 Σεπτεμβρίου 2019.

Η αίτηση για το Σχέδιο Εξυγίανσης θα περιλαμβάνει τα ακόλουθα:

• Υπογεγραμμένη συμφωνία με πιστωτές που εκπροσωπούν την απαραίτητη πλειοψηφία (40% των εξασφαλισμένων πιστωτών και 60% των συνολικών πιστωτών) (οι «Πλειοψηφούντες Δανειστές»)·

• Απόδειξη ότι και η Παλαιά Εταιρεία και η Νέα Εταιρεία θα είναι βιώσιμες· και

• Απόδειξη ότι οι υπάρχοντες δανειστές του Ομίλου δεν θα βρεθούν σε χειρότερη κατάσταση δια της διαδικασίας εξυγίανσης (ήτοι ότι θα λάβουν τουλάχιστον ό,τι θα ελάμβαναν σε περίπτωση ρευστοποίησης στο πλαίσιο πτωχευτικής διαδικασίας).

Η επικύρωση του Σχεδίου Εξυγίανσης από το Δικαστήριο θα παράσχει στην Εταιρεία – υπό την επιφύλαξη των σχετικών προϋποθέσεων του Πτωχευτικού Κώδικα – αναστολή των καταδιωκτικών μέτρων (moratorium) για την εφαρμογή του Σχεδίου Εξυγίανσης, γεγονός το οποίο η Εταιρεία θεωρεί καθοριστικής σημασίας για την επιτυχία της Αναδιάρθρωσης και του Σχεδίου Ανάκαμψης.

ΣΧΟΛΙΟ ΤΟΥ ΔΙΟΙΚΗΤΙΚΟΥ ΣΥΜΒΟΥΛΙΟΥ:

Το Διοικητικό Συμβούλιο της Εταιρείας, λαμβάνοντας υπόψη του την επιφύλαξη που εκφράζεται στο πιστοποιητικό της PwC για τις οικονομικές καταστάσεις της χρήσης 2017 σχετικά με την ικανότητα της Εταιρείας να συνεχίσει την δραστηριότητά της, πιστεύει ότι ο Όμιλος έχει μέλλον, αν εγκριθεί η Προτεινόμενη Αναδιάρθρωση, και θεωρεί ότι η Προτεινόμενη Αναδιάρθρωση αποτελεί μια βιώσιμη εναλλακτική και πιθανώς την μόνη βιώσιμη εναλλακτική στην υποβολή αίτησης πτώχευσης από την Εταιρεία.

Εφόσον οι δανειστές της Εταιρείας υποστηρίξουν την Προτεινόμενη Αναδιάρθρωση, η Προτεινόμενη Αναδιάρθρωση θα προσφέρει στους πιστωτές μη εξασφαλισμένων απαιτήσεων της Εταιρείας κυριότητα επί των μη λειτουργικής σημασίας ακινήτων του Ομίλου και μια σημαντική αξίωση επί της λειτουργικής δραστηριότητας του Ομίλου, ενώ ταυτόχρονα η εκτέλεση και εφαρμογή αυτής δεν τελεί υπό την αίρεση διασφάλισης επιπρόσθετης χρηματοδότησης.

Το Διοικητικό Συμβούλιο εκτιμά ότι οι πιστωτές μη εξασφαλισμένων απαιτήσεων του Ομίλου μπορούν να επιτύχουν εισπραξιμότητα της τάξεως του 20 – 30%, βάσει της αξίας βίαιης ρευστοποίησης των μη λειτουργικών περιουσιακών στοιχείων εντός 12-24 μηνών και της πλήρους αποπληρωμής των αξιώσεών τους όπως εκτιμάται από την Εταιρεία, ενώ οι μέτοχοι θα διατηρήσουν την μετοχική τους θέση.

Αντιθέτως, το Διοικητικό Συμβούλιο εκτιμά ότι σε περίπτωση παύσης πληρωμών του Ομίλου, οι πιστωτές μη εξασφαλισμένων απαιτήσεων θα μπορούσαν να αναμένουν εισπραξιμότητα της τάξεως κατά προσέγγιση του 7 % σε 5-7 έτη, ενώ οι μέτοχοι θα υποστούν πλήρη αραίωση.

Με την αποδοχή της Προτεινόμενης Αναδιάρθρωσης, ο Όμιλος θα εφαρμόσει ένα δυναμικό σχέδιο ανάκαμψης, το οποίο θα επικεντρώνεται στην εκλογίκευση και στην αποτελεσματική λειτουργία των λειτουργικών περιουσιακών του στοιχείων και σε ανταγωνιστικά πλεονεκτήματα ως εξής:

• Η Εταιρεία θα ακολουθήσει μια βραχυπρόθεσμη έως μεσοπρόθεσμη στρατηγική περιορισμού δαπανών, περιλαμβανομένης της περικοπής εξόδων και περιουσιακών στοιχείων, δια της επικέντρωσης σε δραστηριότητες δημιουργίας ταμειακών ροών, ενώ ταυτόχρονα θα απομονώσει τις δραστηριότητές της από τις μη αποδοτικές δραστηριότητες. Η αποκλιμάκωση δραστηριοτήτων θα περιλάβει το κλείσιμο καταστημάτων και γραμμών δραστηριότητας με αρνητικό χρηματοοικονομική επίδραση στην λειτουργία του Ομίλου. Η Εταιρεία πιστεύει ότι οι ανωτέρω ενέργειες θα απελευθερώσουν επαρκείς πόρους για την εδραίωση της στρατηγικής ανάκαμψής της.

• Μακροπρόθεσμα, η Εταιρεία θα λειτουργεί υπό βελτιωμένη εταιρική δομή με αυξημένη λειτουργική επίδοση, σχεδιασμένη για την διατήρηση της θέσης της στην αγορά και την ανάκτηση της ηγετικού της status στην αγορά σε συγκεκριμένους ειδικούς βιομηχανικούς τομείς