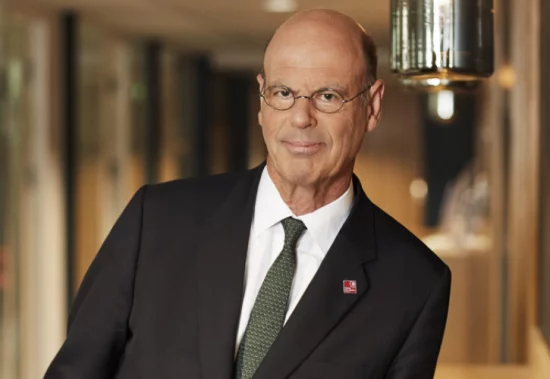

Ένα βήμα πριν την πλήρη ιδιωτικοποίηση βρίσκεται η Eurobank, η οποία ξεκινά το book bulding με προίκα τουλάχιστον 353 εκ.ευρώ, ήδη υψηλότερη από το βασικό σενάριο του stress test. Και όμως η αγωνία του Νίκου Καραμούζη (οπως φυσικά όλων των τραπεζιτών) παραμένει στα ύψη αφού, όπως όλοι οι γνώστες των αγορών, αναμένει το πέρας της διαδικασίας την ερχόμενη Τρίτη για να πανηγυρίσει για την υλοποίηση της δέσμευσης που είχε δώσει η διοίκηση από την πρώτη στιγμή που ανέλαβε τα καθήκοντά της.

Έχοντας την εμπιστοσύνη της Fairfax, όπως και των funds του Wilbur Ross, των Brookfield και Ηighfields, η Eurobank ξεκινά με 353 εκ.ευρώ, τα οποία ενδέχεται υπό προϋποθέσεις να ανέλθουν και στα 584 εκατ. ευρώ.

Οι δεσμεύσεις αντιστοιχούν στο 60% των 2,1 δισ. ευρώ τα οποία επιδιώκει να αντλήσει από την ιδιωτική τοποθέτηση η Eurobank, καλύπτοντας έτσι το σύνολο των κεφαλαιακών της αναγκών υπό το δυσμενές σενάριο.

Η τράπεζα σύναψε χωριστές συμφωνίες με την καθεμία από τις εταιρείες που διαχειρίζονται τα funds που δεσμεύονται να συμμετάσχουν ως ομάδα βασικών επενδυτών στην αύξηση. Ορισμένοι εκ των παραπάνω επενδυτών έχουν το δικαίωμα να αυξήσουν το ποσό της δέσμευσης με εγγυημένη κατανομή.

Με βάση αυτή τη ρήτρα, δικαιούνται να απορροφήσουν νέες μετοχές μέχρι του επιπλέον ποσού των 231 εκατ. ευρώ, συνολικά. Έτσι το ανώτατο όριο με το οποίο ενδέχεται να συμμετάσχουν στην ιδιωτική τοποθέτηση ανέρχεται σε 584 εκατ. ευρώ και αντιστοιχεί στο 28% των 2,1 δισ. ευρώ.

Η ομάδα βασικών επενδυτών θα πάρει μετοχές στην τιμή που θα προκύψει από την ιδιωτική τοποθέτηση, κατόπιν σχετικής έγκρισης από το Γενικό Συμβούλιο του ΤΧΣ.

Η δέσμευση των βασικών επενδυτών τελεί υπό την προϋπόθεση ότι η τιμή διάθεσης δεν θα υπερβεί το 0,04 ευρώ προ reverse split. Αν η τιμή διάθεσης διαμορφωθεί σε υψηλότερα επίπεδα, η ομάδα βασικών επενδυτών θα έχει το δικαίωμα να εγγραφεί για ποσό είτε μικρότερο της δέσμευσης, είτε να μη βάλει καθόλου κεφάλαια.

Η τράπεζα από την πρόταση προς τους κατόχους ομολόγων αποκόμισε κεφαλαιακό όφελος 720 εκατ. ευρώ. Πάντως, ο στόχος της διοίκησης είναι να καλύψει το σύνολο των κεφαλαιακών της αναγκών μέσω της ιδιωτικής τοποθέτησης, διατηρώντας σε εφεδρεία τις προσφορές των ομολογιούχων. Αν το επιτύχει, υβριδικοί τίτλοι και ομόλογα μειωμένης εξασφάλισης και κυρίως senior bonds θα παραμείνουν ως έχουν και η τράπεζα θα έχει την ευκαιρία να βγει στις αγορές πιο εύκολα.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Εξωδικαστικός: Στα 10,9 δισ. ευρώ οι ρυθμισμένες οφειλές – Στα 3,4 δισ. το συνολικό «κούρεμα» χρεών

- «Χρυσή βίζα» με την υπογραφή Τραμπ: Μόνιμη παραμονή στις ΗΠΑ για πλούσιους επενδυτές με $5 εκατ.

- Lidl Ελλάς: Και αυτό το Πάσχα προσφέρει αγάπη σε αυτούς που το χρειάζονται

- Γαλλία για δασμούς Τραμπ: O υπουργός Οικονομικών ζητεί «πατριωτισμό» από τις επιχειρήσεις