ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Στα κέρδη επέστρεψε η Ελληνική Τράπεζα καταγράφοντας κέρδος 28,6 εκατ. ευρώ για το πρώτο τρίμηνο του 2018, σε σύγκριση με ζημιές 27 εκατ. ευρώ το δ’ τρίμηνο του 2017 και ζημιές 10 εκατ. ευρώ την αντίστοιχη περίοδο του προηγούμενου έτους.

Σύμφωνα με τα οικονομικά αποτελέσματα της τράπεζας, η κερδοφορία αποδίδεται στο ότι η τράπεζα είχε αντιλογισμό προβλέψεων (κέρδη), στα κέρδη από πωλήσεις κυπριακών ομολόγων (€18 εκατ.), καθώς και στις πρώτες επιδράσεις από την εφαρμογή σχεδίου εθελούσιας πρόωρης αφυπηρέτησης το 2017.

Κτίζοντας στην οργανική της κερδοφορία, η τράπεζα αύξησε περαιτέρω τον δείκτη κάλυψης των ΜΕΧ στο 62% από 59,6%, θωρακίζοντας περαιτέρω τον ισολογισμό της, διατηρώντας ταυτόχρονα την άνετη της κεφαλαιακή βάση. Ο Δείκτης Κεφαλαίου Κοινών Μετοχών Κατηγορίας 1 (CET1) παρέμεινε αμετάβλητος στο 13,85%, ενώ ο Δείκτης Κεφαλαιακής Επάρκειας υποχώρησε ανεπαίσθητα στο 17,63% από 17,68% το τέταρτο τρίμηνο του 2017.

Ορατά τα αποτελέσματα των μέτρων

Η τράπεζα θεωρεί πως αποδίδουν οι στρατηγικές κινήσεις που έγιναν στο προηγούμενο έτος και ειδικότερα η υλοποίηση του σχεδίου εθελούσιας πρόωρης αποχώρησης, η σύσταση πλατφόρμας διαχείρισης μη εξυπηρετούμενων χορηγήσεων (ΜΕΧ) και η πρώτη πώληση πακέτου ΜΕΧ στην Κύπρο.

Ενδεικτική είναι η δήλωση του Ανώτατου Εκτελεστικού Διευθυντή της τράπεζας, Ιωάννη Μάτση, ο οποίος τόνισε πως «τα αποτελέσματα των μέτρων που λάβαμε το 2017, όπως το Σχέδιο (Εθελούσιας Πρόωρης Αποχώρησης), η αναδιοργάνωση και η σύσταση της πλατφόρμας διαχείρισης ΜΕΧ, APS Cyprus, είναι πλέον ορατά».

Σύμφωνα με τον κ. Μάτση, «κατά την 1η τριμηνία του 2018 έχουμε σημειώσει περαιτέρω πρόοδο στις στρατηγικές μας προτεραιότητες ενδυναμώνοντας την τράπεζα μέσω της συνεχούς επίλυσης των ΜΕΧ και αναπτύσσοντας τις δραστηριότητες της τράπεζας με την καθιέρωσή μας ως ένα πιο πελατοκεντρικό ίδρυμα».

«Η κεφαλαιακή βάση του ομίλου είναι σήμερα ισχυρότερη, ενώ ο όμιλος κατάφερε να απορροφήσει το κόστος που σχετίζεται με τις ενέργειες ενίσχυσης του ισολογισμού και το Σχέδιο κατά τη διάρκεια των τελευταίων δύο χρόνων», είπε.

Μικρή μείωση ΜΕΧ

Παράλληλα, η τράπεζα συμπλήρωσε 10 συνεχόμενα τρίμηνα μείωσης των μη εξυπηρετούμενων χορηγήσεων (ΜΕΧ) οι οποίες υποχώρησαν στο 52,1% των συνολικών δανείων. Σε σύγκριση με προηγούμενο τρίμηνο οι ΜΕΧ παρουσίασαν μικρή μείωση κατά 2% στα €2,13 δις από €2,16 δις το τέταρτο τρίμηνο του 2017.

Σύμφωνα με την τράπεζα, η μείωση αποδίδεται κυρίως στην εξυγίανση αναδιαρθρωμένων δανείων, σε εισπράξεις, ανταλλαγές χορηγήσεων με περιουσιακά στοιχεία και διαγραφές. Ωστόσο, ποσοστό 66% των συνολικών ΜΕΧ ή €1,42 δις ήταν τερματισμένοι λογαριασμοί.

139 εκατ. ευρώ σε νέα δάνεια

Κατά το πρώτο τρίμηνο του έτους, εγκρίθηκαν νέες χορηγήσεις €139 εκατ. σε τομείς όπως ο τουρισμός, η μεταποίηση, το χονδρικό εμπόριο, οι μεταφορές και τα νοικοκυριά.

Οι συνολικές χορηγήσεις στο τέλος Μαρτίου ανήλθαν σε €4,08 δις, αυξημένες κατά 1% σε σχέση με €4,05 δις (καθαρές μετά τις προβλέψεις €2,77 δις) στο τέλος του 2017. Όπως αναφέρεται, οι εξυπηρετούμενες χορηγήσεις αυξήθηκαν κατά 3%, σε τριμηνιαία βάση. Κατά το 1ο τρίμηνο του έτους οι διαγραφές έφτασαν στα €33,7 εκατ.

Σύμφωνα με την τράπεζα, οι καταθέσεις στο τέλος Μαρτίου του 2018 παρέμειναν αμετάβλητες €5,8 δις σε σύγκριση με το προηγούμενο τρίμηνο. O δείκτης δανείων προς καταθέσεις διαμορφώθηκε στο 47,9%.

Μικρή αύξηση παρουσίασε το απόθεμα ακινήτων προς πώληση, το οποίο στο τέλος Μαρτίου διαμορφώθηκε στα €159,3 εκατ σε σύγκριση με €148,2 εκατ το προηγούμενο τρίμηνο. Στο απόθεμα προστέθηκαν ακίνητα ύψους €14,1 εκατ, ενώ οι πωλήσεις ανήλθαν στα €2,9 εκατ.

Σύμφωνα με τα στοιχεία, το κέρδος από συνήθεις εργασίες πριν τις ζημιές απομείωσης και προβλέψεις κάλυψης του πιστωτικού κινδύνου ανήλθε στα €26,1 εκατ, παρουσιάζοντας άνοδο 53% σε σύγκριση με το ‘α τρίμηνο του 2017.

Τα καθαρά έσοδα από τόκους υποχώρησαν κατά 13% σε ετήσια βάση φτάνοντας στα €29,3 εκατ. Η μείωση αποδίδεται στην πτωτική τάση των δανειστικών επιτοκίων, κυρίως στο χαρτοφυλάκιο των εξυπηρετούμενων δανείων, αλλά και στη μειωμένη λογιστική αξία των απομειωμένων χορηγήσεων. Σε σύγκριση με το 4ο τρίμηνο του 2017, τα καθαρά έσοδα από τόκους παρουσίασαν μείωση 8% λόγω των ανταλλαγών δανείων με ακίνητα. Το καθαρό επιτοκιακό περιθώριο υποχώρησε στο 1,84% σε σύγκριση με 2,03% το αντίστοιχο περσινό τρίμηνο και 2,01% το 4ο τρίμηνο του 2017.

Τα μη επιτοκιακά έσοδα ανήλθαν στα €37.8 εκατ το πρώτο τρίμηνο του έτους, παρουσιάζοντας σημαντική αύξηση 69% σε ετήσια βάση. Η τράπεζα πώλησε κυπριακά κυβερνητικά ομόλογα ύψους €18,3 εκατ. Το σύνολο των επενδύσεων του ομίλου σε χρεόγραφα διαμορφώθηκε στο τέλος Μαρτίου στα €0.9 δις, εκ των οποίων τα €0,5 δις σε κυπριακά κυβερνητικά ομόλογα.

Τα συνολικά έξοδα για την 1η τριμηνία του έτους διαμορφώθηκαν στα €41 εκατ παρουσιάζοντας αύξηση 5% σε ετήσια βάση, με τα έξοδα προσωπικού ανήλθαν σε €19,1 εκατ. και αντιστοιχούσαν στο 48% των συνολικών εξόδων.

Σε ετήσια βάση τα έξοδα προσωπικού μειώθηκαν κατά 6% λόγω των αποχωρήσεων στο πλαίσιο του ΣΕΑ τον Δεκέμβριο του 2017.

Ο δείκτης εξόδων προς έσοδα υποχώρησε στο 66,1% το πρώτο τρίμηνο του 2018 σε σύγκριση με 70% την αντίστοιχη περσινή περίοδο.

Επανεξέταση του τομέα διεθνούς στρατηγικής λόγω AML

Όσον αφορά τους στρατηγικούς της στόχους, η τράπεζα, πέραν της αναδιοργάνωσης (μείωση επιπέδου ΜΕΧ) και ανάπτυξης (μεγέθυνση δανειακού χαρτοφυλακίου) σημειώνει ότι επανατοποθετεί τη στρατηγική της για τον τομέα διεθνούς τραπεζικής «αντικατοπτρίζοντας το μεταβαλλόμενο κανονιστικό περιβάλλον με ιδιαίτερα έμφαση σε θέματα ξεπλύματος χρήματος».

ΔΙΑΒΑΣΤΕ ΑΚΟΜΑ: Νέο πλήγμα στη φήμη της Deutsche Bank: Υποβάθμιση από την Standard & Poor’s

ΔΕΙΤΕ ΕΠΙΣΗΣ: Η ιαπωνική SoftBank επενδύει 2,5 δισ. δολάρια στην General Motors

ΜΗ ΧΑΣΕΤΕ: Alpha Bank: Αύξηση στα 65,2 εκατ. ευρώ για τα καθαρά κέρδη το πρώτο τρίμηνο

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

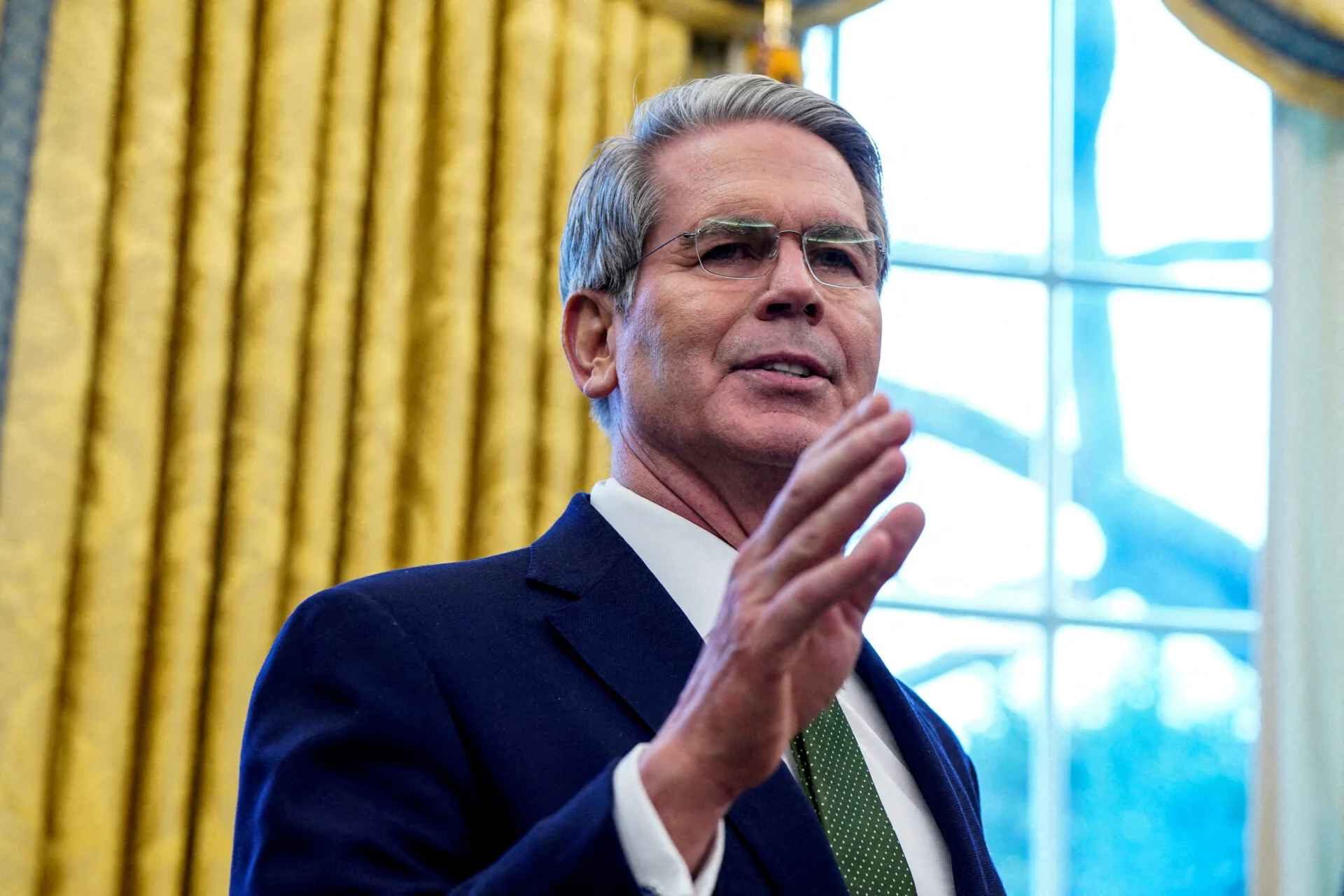

- Μπέσεντ για αλλαγή πορείας Τραμπ: Αυτή ήταν η στρατηγική του από την αρχή

- Θανάσης Κοντογεώργης: Έχουν δαπανηθεί 200 δισ. στην περιφερειακή ανάπτυξη – Τα αποτελέσματα θα μπορούσαν να είναι καλύτερα

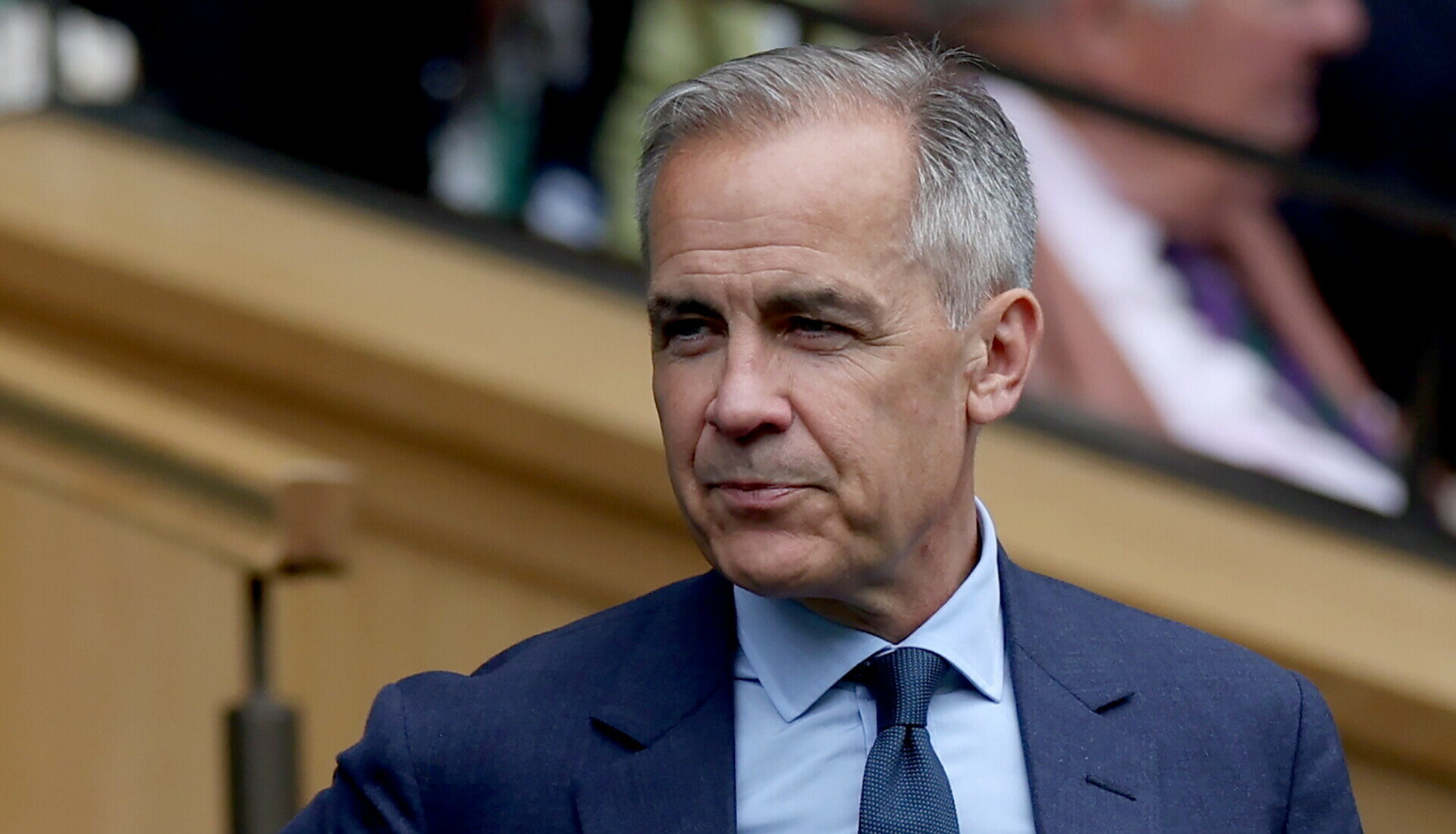

- Καναδάς: Απαντά με ανταποδοτικούς δασμούς 25% στα εισαγόμενα οχήματα από τις ΗΠΑ

- ΕΟΔΑΣΑΑΜ: Ο ERA να δώσει επίσημη απάντηση για τις συμβάσεις και τα παραδοτέα τους