ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Θεαματική είναι το τελευταίο διάστημα η αποκλιμάκωση των αποδόσεων των ελληνικών ομολόγων, που πλέον κινούνται στα προ κρίσης επίπεδα, και πιο συγκεκριμένα στα επίπεδα του Νοεμβρίου του 2006, όταν ακόμα η Ελλάδα ήταν σε θέση να δανείζεται μόνη της από τις αγορές. Πλέον, η μέση απόδοση του 10ετούς ελληνικού ομολόγου έχει υποχωρήσει κάτω από το 4%, του 5ετούς στο 3,2% και του 2ετούς στο 1,85%, ενώ το spread του 10ετούς ομολόγου έχει πέσει στις 363 μονάδες βάσης. Είναι φανερό ότι κάτι έχει αλλάξει στις αγορές ως προς τη στάση τους απέναντι στην Ελλάδα. Τι, όμως; Αν και δεν μπορεί κανείς να αγνοήσει τη θετική επίδραση που είχε στους επενδυτές το απρόσμενα γρήγορο και “ανώδυνο” κλείσιμο της τρίτης αξιολόγησης, αυτό που κυρίως προκαλεί τη ραγδαία αποκλιμάκωση των αποδόσεων των ελληνικών τίτλων είναι το swap ομολόγων του προηγούμενου μήνα, χάρη στο οποίο ενισχύθηκε η ρευστότητα.

Το θέμα τώρα είναι κατά πόσον αυτή η ευνοϊκή για την Ελλάδα τάση θα συνεχιστεί. Αν και πολλοί μακροπρόθεσμοι επενδυτές για την ώρα εμφανίζονται σχετικά επιφυλακτικοί απέναντι στη χώρα μας, πιθανόν επειδή έχουν… καεί κατά το παρελθόν και περιμένουν να δουν κάποια επιπλέον σημάδια σταθερής οικονομικής ανάκαμψης, σταδιακά φαίνεται πως και αυτοί μπαίνουν στο “άρμα” των ελληνικών ομολόγων. Ήδη η αύξηση της ρευστότητας στα ελληνικά ομόλογα έχει προσελκύσει κολοσσούς όπως η Pimco και η Franklin Templeton, ενώ ο ελβετικός επενδυτικός όμιλος UBS περιλαμβάνει στις κορυφαίες επενδυτικές ιδέες του για το 2018 τις τοποθετήσεις στα ελληνικά ομόλογα, γεγονός ενδεικτικό της αναστροφής του κλίματος υπέρ της Ελλάδας, και πιθανόν προάγγελος ενός ενισχυμένου ενδιαφέροντος για τα ελληνικά ομόλογα.

Αν η τάση αυτή συνεχιστεί, είναι φανερό ότι αυτό θα οδηγήσει σε νέες εκδόσεις ομολόγων από την πλευρά της κυβέρνησης, με τις οποίες αφενός η Ελλάδα θα συγκεντρώσει ένα “μαξιλάρι” ρευστότητας που θα της επιτρέψει να βγει με ασφάλεια από το τρίτο πρόγραμμα δημοσιονομικής προσαρμογής, αφετέρου θα σχηματιστεί μία “καμπύλη” αποδόσεων που θα διευκολύνει τη χώρα μας στη μετά τα μνημόνια εποχή, ώστε να μπορεί να δανείζεται μόνη της χωρίς προβλήματα.

Ήδη, στα τέλη του Ιανουαρίου 2018 ή στις αρχές του Φεβρουαρίου 2018 το υπουργείο Οικονομικών δρομολογεί μία νέα έκδοση ομολόγου, πιθανότατα 7ετούς, ενώ πριν τη λήξη του προγράμματος, τον Αύγουστο του 2018, θα έχουν μεσολαβήσει δύο ακόμα εκδόσεις ομολόγων, μία 3ετών και μία 10ετών, και στο οικονομικό επιτελείο της κυβέρνησης ελπίζουν ότι οι αποδόσεις που θα επιτευχθούν για τα ομόλογα αυτά θα είναι τέτοιες που θα επιτρέψουν στην Ελλάδα να βγει από τα μνημόνια χωρίς “ερωτηματικά”.

Μάλιστα, ίσως οι αποδόσεις να έπεφταν σε ακόμα πιο χαμηλά επίπεδα, αν οι διεθνείς οίκοι αξιολόγησης έβαζαν ένα… χεράκι και αναβάθμιζαν το αξιόχρεο της Ελλάδας, καθώς η χαμηλή αξιολόγηση της χώρας μας αποτελεί εμπόδιο για την περαιτέρω αποκλιμάκωση των αποδόσεων των ομολόγων.

Σε κάθε περίπτωση, όλοι φαίνονται πλέον να είναι πιο αισιόδοξοι (κάποιοι πιο επιφυλακτικά, κάποιοι πιο ανοιχτά) για την πορεία της ελληνικής οικονομίας και την έξοδο της χώρας από την εποχή των μνημονίων, κάτι που αντανακλάται και στις δηλώσεις στελεχών της Ευρωζώνης, που διαμηνύουν ότι δεν θα υπάρξει τέταρτο πρόγραμμα για την Ελλάδα.

ΔΙΑΒΑΣΤΕ ΑΚΟΜΗ: Νέο σοκ για την καταβαραθρωμένη αγορά ακινήτων-Επανέρχεται ο φόρος υπεραξίας

ΔΕΙΤΕ ΕΠΙΣΗΣ: Σοκ και δέος: Μειώνονται έως και 350 ευρώ οι συντάξεις από τον επανυπολογισμό

ΜΗ ΧΑΣΕΤΕ: Κοινωνικό Μέρισμα: Άνοιξε πάλι η πλατφόρμα-Τελευταία ευκαιρία να διορθωθούν αδικίες!

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Αντιδράσεις για την απόφαση Άδωνι Γεωργιάδη να απαγορεύσει τις γεύσεις στα ηλεκτρονικά τσιγάρα – Τι λένε επιστήμονες, αγορά και χρήστες

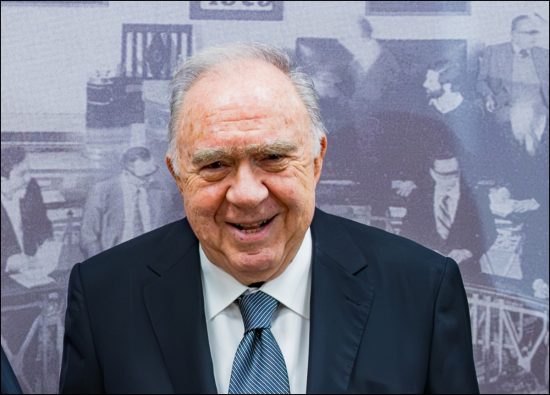

- Ευρώπη Holdings: Οι κινήσεις Κόκκαλη, πού θα κατευθυνθούν τα 68,3 εκατ. ευρώ της ΑΜΚ και το «παράθυρο» εξαγορών

- Φυγή προς τα μπρος το σύνθημα του Μαξίμου – Οι επόμενες επισκέψεις του Μητσοτάκη

- Εντός 11μήνου οι δικαστικές αποφάσεις – Διεκδίκηση αναδρομικών έως 4.004 ευρώ