ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η δύναμη της ΓΕΚ, τo χιούμορ της Βρεττού, γιατί κρύβεται ο Πολίτης του ΤΑΙΠΕΔ, πότε αλλάζει χέρια η Renault στην Ελλάδα, οι νέες big business Προκοπίου – Βαρβιτσιώτη, οι 108.000 ευρώ της Διαμαντοπούλου και δύο hot πολιτικά quiz

Πάνω από την τιμή της δημόσιας πρότασης που κατέθεσε η εταιρεία Γεώργιος Αποστολόπουλος στα 0,45 ευρώ ανά μετοχή ΚΙΝΗΘΗΚΕ η μετοχή του Υγεία κατά την διάρκεια της Δευτερας καθώς οι επενδυτές βλέπουν πως ο κλάδος έχει ισχυρό αγοραστικό ενδιαφέρον και οι εξελίξεις μόλις άρχισαν να τρέχουν. Έτσι η μετοχή έκλεισε με άνοδο κατά 4,44% στα 0,47 ευρώ έχοντας ουσιαστικά «καπελώσει» τη δημόσια πρόταση.

Η ΜΙG ξεκαθάρισε από νωρίς ότι απορρίπτει τη δημόσια πρόταση και πως δεν έχει σκοπό να πουλήσει το Υγεία, αφήνοντας με αυτόν τον τρόπο να εννοηθεί πως η αξία της εισηγμένης είναι μεγαλύτερη.

Το μόνο σίγουρο είναι πως ο κλάδος θα παραμείνει στο επίκεντρο του επενδυτικού ενδιαφέροντος και στις επόμενες συνεδριάσεις με τους επενδυτές να κοιτούν τόσο τις τιμές και τις αποτιμήσεις όσο και τις επόμενες κινήσεις των επιχειρηματιών του κλάδου.

Νωριτερα το mononews.gr έγραφε:

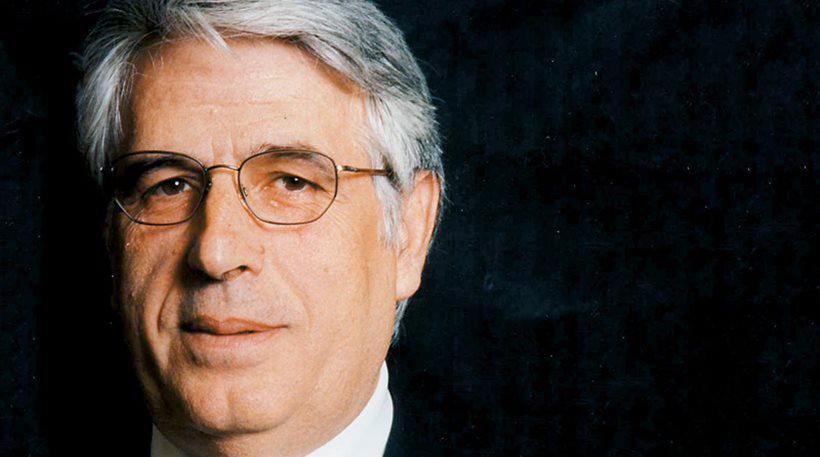

Μάχη για την πρωτιά στον κλάδο της ιατροφαρμακευτικής περίθαλψης στην Ελλάδα είναι αυτή που δίνει ο Γιώργος Αποστολόπουλος, πρόεδρος του διοικητικού συμβουλίου και ο βασικότερος μέτοχος του Ιατρικού Κέντρου, για την εξαγορά του 30% των μετοχών του Υγεία. Η κίνηση αυτή που ταράζει τα νερά του κλάδου και έρχεται να επισκιάσει τις φιλοδοξίες ενός άλλου σχήματος του λουξεμβουργιανού fund CVC που μαζί με τον manager Δημήτρη Σπυρίδη έχουν καταφέρει να μπουν στην πρώτη τριάδα του κλάδου, διαμορφώνοντας συνολικά ένα πολεμικό μέτωπο διεκδικήσεων ανάμεσα σε ισχυρούς παίκτες.

Οι κινήσεις Σπυρίδη

Χαρακτηριστικό παράδειγμα είναι η εξαγορά του Metropolitan Hospital από το λουξεμβουργιανό επενδυτικό κεφάλαιο CVC Capital Partners (από τα μεγαλύτερα επενδυτικά κεφάλαια στην Ευρώπη) και η εν συνεχεία συμφωνία εξαγοράς του Ιασώ General.

Οι κινήσεις αυτές του CVC γίνονται με τη συνεργασία του Δημήτρη Σπυρίδη, ο οποίος μαζί με τον Βασιλη Θεοχαράκη και άλλους επιχειρηματίες πούλησαν μετοχές του Metropolitan στο CVC.

Πλέον ο όμιλος που διοικείται από τον Δημήτρη Σπυρίδη πραγματοποιεί έσοδα περίπου 120 εκατ. ευρώ και δεν κρύβει τις φιλοδοξίες του ως consolidator μικρότερων μονάδων.

Το Metropolitan πραγματοποίησε έσοδα 86,8 εκατ. ευρώ και το Ιασώ General 32,7 εκατ. ευρώ το 2016 σύμφωνα με τους τελευταίους δημοσιευμένους ισολογισμούς.

Αντίστοιχα ο όμιλος Ιατρικό Κέντρο είχε το 2016 έσοδα 167,3 και είναι στη δεύτερη θέση του κλάδου των εταιρειών παροχής υγείας.

Πρώτη εταιρεία με μεγάλη διαφορά από τον δεύτερο είναι ο όμιλος Υγεία με 227,7 εκατ. ευρώ και ακολουθεί πλέον ο όμιλος Metropolitan-Σπυρίδη με 120 εκατ. ευρώ.

Το Ιασώ που το 2016 ήταν στην τρίτη θέση με έσοδα 116,5 εκατ. ευρώ, πέρασε στην τέταρτη θέση με έσοδα περί τα 84 εκατ. ευρώ, αφού ο τζίρος περιορίζεται μετά την πώληση του Ιασώ General.

Δελεαστικό τίμημα

Aν μελλοντικά ο Γ. Αποστολόπουλος καταφέρει να δημιουργήσει ένα σχήμα με το Ιατρικό Κέντρο και το Υγεία, τότε θα μιλάμε για έναν μεγάλο ευρωπαίο παίκτη στον κλάδο με έσοδα που θα προσεγγίζει τα 400 εκατ. ευρώ.

Να σημειώσουμε πως o δεύτερος μεγαλύτερος μέτοχος του Ιατρικού Κέντρου μετά τον Γ. Αποστολόπουλο (39,15%) είναι ένας πολύ ισχυρός διεθνής παίκτης στον κλάδο των νοσοκομείων, η γερμανική εταιρεία Asklepios International GMBH με ποσοστό 36,35%.

Επίσης ένα ποσοστό 7,73% του Ιατρικού Κέντρου ελέγχεται από την Credit Suisse AG. Όμως η δημιουργία τέτοιου σχήματος προς το παρόν είναι δύσκολη.

Γιατί το Υγεία έχει πλειοψηφών μέτοχο τη MIG, η οποία κατέχει το 70% των μετοχών του και δεν προτίθεται να πουλήσει, όπως η ίδια ανακοίνωσε.

Προς το παρόν βέβαια διότι στο μέλλον όλα αλλάζουν, οι στρατηγικές, οι φιλοδοξίες και οι ισορροπίες. Και φυσικά οι τιμές.

Βέβαια, το τίμημα που ο Αποστολόπουλος προσφέρει προς τους άλλους μετόχους του Υγεία φαίνεται δελεαστικό.

Είναι μεγαλύτερο κατά 30% σε σχέση με την τιμή της μετοχής του Υγεία πριν την ανακοίνωση της δημόσιας πρότασης και μπορεί να πείσει αρκετούς μετόχους να πουλήσουν τις μετοχές τους.

Σε αυτή την περίπτωση ο Αποστολόπουλος θα έχει βάλει ένα πόδι στο Υγεία και θα περιμένει μελλοντικά τις αποφάσεις του μετόχου, δηλαδή της MIG.

Η MIG

Η MIG βρίσκεται σε φάση άμυνας και εκποίησης περιουσιακών στοιχείων. Επίσης το Υγεία δεν αποτελεί πλέον τον παίκτη που έχει σχέδια ενίσχυσης των εσόδων και μεγέθυνσης του ομίλου μέσω εξαγορών, όπως ήταν κάποτε.

Επίσης το Υγεία βρίσκεται σε φάση άμυνας αφού βρίσκεται σε συζητήσεις για την αναδιοργάνωση υφιστάμενων δανειακών υποχρεώσεων 132,7 εκατ. ευρώ.

Σημαντικό ρόλο στην υπόθεση θα παίξει η Τράπεζα Πειραιώς, η οποία είναι ο ουσιαστικός ιδιοκτήτης του Υγεία μέσω της MIG και ταυτόχρονα βασικός πιστωτής της MIG και του Υγεία.

Το ριψοκίνδυνο σχέδιο του Γιώργου Αποστολόπουλου

Όμως οικονομικές δυσκολίες δεν έχει μόνο το Υγεία και η MIG. Έχει και ο Όμιλος του Ιατρικού Κέντρου. Το Ιατρικό Κέντρο έχει μεγάλα χρέη στις τράπεζες, τα οποία ρύθμισε προσφάτως, αφού δεν μπορούσε να τα εξυπηρετήσει.

Επίσης έχει οφειλές προς το ΙΚΑ, τις οποίες ρύθμισε με δόσεις μέχρι 31 Ιουλίου 2023.

Αντίστοιχη ρύθμιση έχει και με το ΤΣΑΥ, για οφειλές τριών ετών (2012, 2014 και 2015) με την περίοδο αποπληρωμής των δόσεων να εκτείνεται έως 31 Ιανουαρίου 2019.

Οπότε ένας άλλος στόχος του ισχυρού άνδρα του Ιατρικού Κέντρου, εκτός από το να καταστεί ο Νο1 παίκτης στην κλάδο υγείας, είναι να επιδιώξει να αποπληρώσει τις οφειλές και να διασώσει μελλοντικά την εταιρεία του, μεγαλώνοντας την μέσω δημιουργίας μεγαλύτερου σχήματος. Ριψοκίνδυνο ; Ίσως.

Αλλά έχει λογική καθώς εάν πετύχει η δημόσια προσφορά τότε το Ιατρικό θα έχει τον πρώτο λόγο μελλοντικά οπότε πουλήσει η Πειραιώς το 70% των μετοχών του ΥΓΕΙΑ.

Φυσικά κάτι τέτοιο προϋποθέτει μεγάλη ρευστότητα που προς ώρας ο όμιλος δεν την έχει. Εκτος εάν υπολογίζει μελλοντικά να βρει κάποιον σύμμαχο. Προς το παρόν πάντως κερδίζει χρόνο.

Το ρυθμισμένο δάνειο του Ιατρικού Κέντρου

Στις 12/7/2012 το Ιατρικό Κέντρο έλαβε κοινό ομολογιακό δάνειο μέσω ιδιωτικής τοποθέτησης από τις τράπεζες ΕΘΝΙΚΗ ΤΡΑΠΕΖΑ ΤΗΣ ΕΛΛΑΔΟΣ Α.Ε., EFG EUROBANK ERGASIAS A.E. και ALPHA ΤΡΑΠΕΖΑ Α.Ε., με Διαχειρίστρια την Alpha Bank ονομαστικής αξίας 164 εκατ. ευρώ εμπραγμάτως εξασφαλισμένου. Το Δάνειο ήταν 5ετούς διάρκειας, κυμαινομένου επιτοκίου, βασισμένο στο Euribor πλέον περιθωρίου και πληρωτέο σε δέκα (10) δόσεις. Το ποσό του ανεξόφλητου κεφαλαίου κατά την 30 Ιουνίου 2017 ήταν ευρώ 131,928 εκατ. ευρώ.

Στις 8 Ιουνίου 2017, η εταιρεία προχώρησε στην υπογραφή συμφωνίας για τη ρύθμιση του δανείου το το οποίο είχε καταστεί ληξιπρόθεσμο, με την διαχειρίστρια τράπεζα.

Οι βασικοί όροι είναι:

- παράταση της ημερομηνίας λήξης κατά 3 έτη με δυνατότητα επιπλέον παράτασης για 2 έτη, με τελική ημερομηνία αποπληρωμής του κεφαλαίου έως τις 20/6/2022,

- εξάμηνη ή τρίμηνη, κατ’ επιλογή του εκδότη, περίοδο εκτοκισμού με μείωση του περιθωρίου επιτοκίου στο 4% ετησίως,

- τροποποίηση του προγράμματος αποπληρωμής του ανεξόφλητου σήμερα κεφαλαίου σε εξαμηνιαίες δόσεις,

- παροχή εξασφαλίσεων, επιπρόσθετων των ήδη υφισταμένων, μέσω νέων προσημειώσεων επί κινητών και ακινήτων περιουσιακών στοιχείων, της Εταιρείας και των Θυγατρικών της, συστάσεων ενεχύρων και την υπογραφή Letter of Comfort από τον βασικό μέτοχο, και

– τήρηση χρηματοοικονομικών δεικτών σε κάθε ημερομηνία αναφοράς των Χρηματοοικονομικών Καταστάσεων (Ενδιάμεσων και Ετήσιων).

ΟΙ ΠΩΛΗΣΕΙΣ ΤΩΝ ΕΤΑΙΡΕΙΩΝ

ΕΤΑΙΡΕΙΑ ΕΣΟΔΑ 2016 (εκατ. ευρώ)

ΥΓΕΙΑ 227,7

ΙΑΤΡΙΚΟ ΚΕΝΤΡΟ 167,3

ΙΑΣΩ (με ΙΑΣΩ GENERAL) 116,5

METROPOLITAN HOSPITAL 86,8

ΙΑΣΩ GENERAL 32,7

Μετοχική σύνθεση της ΙΑΤΡΙΚΟ ΑΘΗΝΩΝ Α.Ε.

ΜΕΤΟΧΟΣ ΠΟΣΟΣΤΟ

Γ.ΑΠΟΣΤΟΛΟΠΟΥΛΟΣ ΕΤΑΙΡΕΙΑ ΣΥΜΜΕΤΟΧΩΝ Α.Ε. 39,15%

ASKLEPIOS INTERNATIONAL GMBH 36,35%

CREDIT SUISSE AG 7,73%

EUROFINANCIERE D INVETSISSEMENT MONACO 2,98%

ΛΟΙΠΟΙ ΜΕΤΟΧΟΙ ΜΕ ΠΟΣΟΣΤΟ ΣΥΜΜΕΤΟΧΗΣ <2% 13,79%

Σύνολο 100,00%

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Οι εκπαιδευτικές ομοσπονδίες συμμετέχουν στην απεργία της 9ης Απριλίου

- Βρετανία: Κυρώσεις σε φιλορωσικό δίκτυο στη Μολδαβία για παρέμβαση στις εκλογές

- Δημοσκόπηση Marc: Άνω των ποσοστών των ευρωεκλογών η ΝΔ, με προβάδισμα 12,4 μονάδων από την Πλεύση

- Καμμένος – Κοτζιάς: Μπήκε τέλος στην δικαστική τους διαμάχη με μία… συγγνώμη