ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ισχυρά κέρδη και αποδόσεις πέτυχε η Τράπεζα Πειραιώς το 2024 με τα καθαρά κέρδη να διαμορφώνονται στα €1,1 δισ., τα οποία αντιστοιχούν σε €0,81 κέρδη ανά μετοχή, αυξημένα 38% ετησίως.

Στα υπόλοιπα οικονομικά στοιχεία κατά το 2024 η Τράπεζα Πειραιώς παρουσίασε:

• Υψηλή απόδοση ενσώματων ιδίων κεφαλαίων (RoaTBV) 17,5%, στο ίδιο επίπεδο με τις κορυφαίες αποδόσεις της ευρωπαϊκής περιφέρειας. Συμπεριλαμβανομένων έκτακτων στοιχείων, το RoaTBV διαμορφώνεται στο 15,0%. Τα ενσώματα ίδια κεφάλαια ανά μετοχή ανήλθαν σε €5,78, αυξημένα κατά 13% ετησίως

• Καθαρά έσοδα €2,8 δισ, αυξημένα κατά 7% το 2024. Οι προμήθειες αυξήθηκαν 4x σε σύγκριση με τα καθαρά έσοδα από τόκους, κατά 16% ετησίως έναντι +4% ετησίως των καθαρών εσόδων από τόκους, επωφελούμενες από την ισχυρή άνοδο των υπολοίπων πελατών

• Ο δείκτης προμηθειώνπρος καθαράέσοδαδιαμορφώθηκε στο 23%, ο υψηλότερος στην Ελλάδα, αυξημένος κατά 2 ποσοστιαίες μονάδες ετησίως

• Ο pro forma δείκτης CET1 διαμορφώθηκε στο 14,7% και ο συνολικός δείκτης κεφαλαίων στο 19,9%, με τους δύο δείκτες να περιλαμβάνουν πρόβλεψηγια διανομήστουςμετόχους 35%. ΟδείκτηςMREL διαμορφώθηκε στο 29,2% τονΔεκέμβριο 2024.

Η κεφαλαιακή απαίτηση του Πυλώνα2 μειώθηκε από την ΕΚΤ στο 2,90% από3,00%για το 2025

Κορυφαία λειτουργική αποτελεσματικότητα και διαχείριση ισολογισμού

• Κορυφαία λειτουργική αποτελεσματικότητα στην Ευρώπη, με δείκτη αποτελεσματικότητας κόστους στο 30% και επαναλαμβανόμενα λειτουργικά έξοδα στα €0,8 δισ., αυξημένα κατά 4% σε ετήσια βάση. Η αύξηση οφείλεται σε αμοιβές προσωπικού βάσει απόδοσης και επενδύσεις στον τομέα της τεχνολογίας, διατηρώντας παράλληλα πειθαρχία κόστους παρά τον πληθωρισμό

• Ισχυρός ισολογισμός με τον χαμηλότερο στην αγορά δείκτηNPE 2,6%, έναντι3,5% τηναντίστοιχηπερσινήπερίοδο, και κάλυψη NPE στο 65%, ενισχυμένη κατά 3 ποσοστιαίες μονάδες ετησίως. Το οργανικό κόστος κινδύνου διαμορφώθηκε σε ιστορικά χαμηλόεπίπεδο, στις46 μονάδεςβάσης, μειωμένο σε σύγκριση με τις 83 μονάδεςβάσης το 2023. Εξαιρουμένων τωνπρομηθειών εξυπηρέτησηςNPE και των εξόδωνσυνθετικών τιτλοποιήσεων, το κόστος κινδύνου προσγειώθηκε στο ιστορικά χαμηλό των 21 μονάδων βάσης, μειωμένο σε σύγκριση με τις 48 μονάδες βάσης το 2023

Αξιοσημείωτη άνοδος δανείων και κεφαλαίων πελατών υπό διαχείριση

• Δάνεια στα €34 δισ., αυξημένα κατά 12% ετησίως με €3,6 δισ. ανάπτυξη το 2024. Τα καθαρά δάνεια σε νοικοκυριά σταθεροποιήθηκαν το 2024, ενώ ο δανεισμός προς μικρές επιχειρήσεις αυξήθηκε κατά €200 εκατ. Ηπερίμετρος των δανείωνΠειραιώςσυνδεδεμένων με το Ταμείο Ανάκαμψης καιΑνθεκτικότηταςδιαμορφώνεταισε€1,3 δισ. στο τέλος του 2024

• Ισχυρό προφίλ ρευστότητας, με €63 δισ. καταθέσεις (+6% ετησίως) και δείκτη κάλυψης ρευστότητας 219% Πειραιώς Financial Holdings

• Τα υπό διαχείριση κεφάλαια πελατών αυξήθηκαν κατά 23% σε ετήσια βάση, στα €11,4 δισ., με ώθηση από τα αμοιβαία κεφάλαια (+37% ετησίως), καθώς και τη διαχείρισης κεφαλαίων θεσμικών επενδυτών και το private banking.

Στόχοι της Πειραιώς 2025-2028

Πελατοκεντρική προσέγγιση: απλά και προσβάσιμα προϊόντα και υπηρεσίες που θα συμβάλουν σε αύξηση των δανείων και των υπό διαχείριση κεφαλαίων

– Δανειακή επέκταση ~8% ετησίως και >€1 δισ. στο χαρτοφυλάκιο δανείων λιανικής κατά την 4-ετή περίοδο ως το 2028

– Αύξηση των κεφαλαίων υπό διαχείριση κατά ~8% ετησίως και διάθεση νέων υπηρεσιών

Εστίαση στους μετόχους: σταθερές αποδόσεις σε mid-teen επίπεδα και διανομή €2 δισ. κατά την 4-ετή περίοδο ως το 2028

– Διατηρήσιμη κερδοφορία ύψους ~€1,1 δισ. ετησίως έως το 2027, και περίπου €1,3 δισ. το 2028

– Κορυφαία στην αγορά λειτουργική αποτελεσματικότητα και πειθαρχία κόστους με σταθερό δείκτη κόστους προς έσοδα στο 35% περίπου κατά τη διάρκεια του επιχειρηματικού σχεδίου

Έμφαση στους ανθρώπους μας: επένδυση στο ανθρώπινο δυναμικό του μέλλοντος και αποδοχές βάσει απόδοσης

– Ανανέωση του ανθρώπινου δυναμικού με κουλτούρα προσλήψεων που στοχεύει στην προσέλκυση νέων ταλέντων, ενίσχυση των πρωτοβουλιών κατάρτισης του προσωπικού, με 50 ώρες εκπαίδευσης ανά υπάλληλο ανά έτος το 2028, από 40 ώρες σήμερα

Snappi: πλατφόρμα καινοτομίας, με ~1,9 εκατ. πελάτες το 2028 με ~€135 εκατ. έσοδα

Συνεχιζόμενη εστίαση σε Τεχνολογία, Κυβερνοασφάλεια και Τεχνητή Νοημοσύνη (AI) – με €200 εκατ. επένδυση σε AI

Υποστήριξη κοινοτήτων: συνεχής υποστήριξη σε κοινότητες και κοινωνική ατζέντα (περίπου €55 εκατ. προσφορά τα τελευταία 2 έτη)

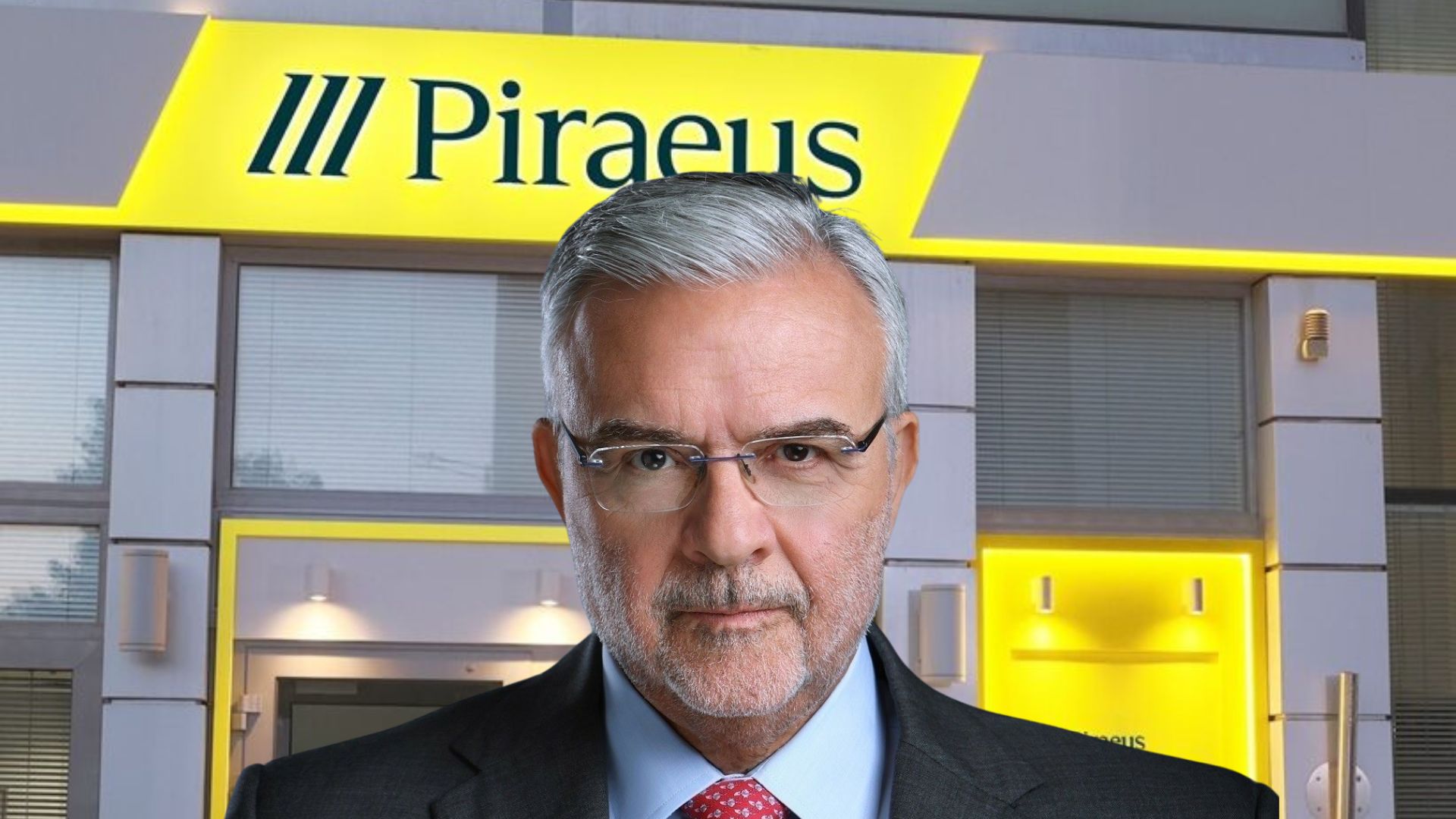

Δήλωση Προέδρου Δ.Σ Γιώργου Χαντζηνικολάου

«Το 2024 αποτέλεσε μια χρονιά σημαντικής προόδου για την Πειραιώς και είμαστε στην ευχάριστη θέση να ανακοινώσουμε σήμερα ρεκόρ κερδοφορίας και ανάπτυξης. Την ίδια στιγμή, η ελληνική οικονομία ενισχύθηκε με ρυθμό σχεδόν τέσσερις φορές πάνω από τον ευρωπαϊκό μέσο όρο, γεγονός που βοήθησε τον τραπεζικό κλάδο, συμπεριλαμβανομένης της Πειραιώς, στην επίτευξη ισχυρών αποτελεσμάτων, παρά τις διεθνείς προκλήσεις σε μακροοικονομικό επίπεδο. Τα έσοδα από τόκους και προμήθειες της Πειραιώς κατέγραψαν άνοδο, ο ισολογισμός μας έχει ισχυροποιηθεί, ενώ παράλλ ηλα δημιουργούμε υπεραποδόσεις και προσφέρουμε αξία στους μετόχους μας και στην

ευρύτερη ελληνική κοινωνία.

Η ανάπτυξη της ελληνικής οικονομίας αναμένεται να συνεχίσει σε παρόμοια τροχιά για τα επόμενα χρόνια. Σε κύριους κλάδους της, όπως ο τουρισμός και οι υποδομές, έχουμε δει περαιτέρω άνοδο, με τη χώρα να επωφελείται από το σταθερό περιβάλλον και τις διαρθρωτικές μεταρρυθμίσεις, οι οποίες έχουν αυξήσει τις ξένες επενδύσεις και την εγχώρια κατανάλωση. Ενώ η μακροοικονομική αβεβαιότητα παραμένει, ιδιαίτερα σε σχέση με το παγκόσμιο εμπόριο, η εγχώρια οικονομία είναι ανθεκτική, γεγονός που αποδεικνύει και η ανάκτηση της επενδυτικής βαθμίδας της χώρας μας, έπειτα από 15 χρόνια.

Η Ελλάδα είναι μεταξύ των ευρωπαϊκών χωρών που έχουν επωφεληθεί περισσότερο από το Ταμείο Ανάκαμψης και Ανθεκτικότητας (ΤΑΑ), με τους πόρους προς διάθεση από το πρόγραμμα να αντιστοιχούν στο 17% του ΑΕΠ. Το σύνολο των πόρων που θα διατεθεί στη χώρα είναι €36 δισ., μοιρασμένα ισόποσα σε δάνεια και επιχορηγήσεις. Η Πειραιώς έχει διαθέσει δάνεια για έργα του ΤΑΑ που ανέρχονται σε περίπου €1,3 δισ., τροφοδοτών τας επενδύσεις ύψους €3,6 δισ.

Παράλληλα, η Πειραιώς συνεχίζει τον ψηφιακό μετασχηματισμό της και τις προσπάθειές της για βελτίωση της αποδοτικότητας. Αναφορικά με τους ανθρώπους μας, έχουμε λάβει μέτρα για την ανανέωση και την εκπαίδευση του ανθρώπινου δυναμικού μας.

Συγκεκριμένα, δύο στους τρεις εκ των νεοπροσληφθέντων υπαλλήλων μας είναι κάτω των 35 ετών, ενώ αυξάνουμε την εκπαίδευση που λαμβάνουν. Μέχρι το 2028, οι ώρες εκπαίδευσης θα αυξηθούν σε 50 από 40 σήμερα ανά έτος.

Το νέο μας επιχειρηματικό σχέδιο 2025-2028 επικεντρώνεται στην κερδοφορία, τις αποδόσεις και τη διανομή μερισμάτων προς τους μετόχους, καθώς εργαζόμαστε με στόχο να έχουμε πρωταγωνιστική θέση ως όμιλος χρηματοοικονομικών υπηρεσιών στην

Ελλάδα.

Αναγνωρίζουμε τη δέσμευσή μας προς την ευρύτερη ελληνική κοινωνία. Στο πλαίσιο αυτό,το 2024 διοχετεύσαμε €1,4 δισ. για τη χρηματοδότηση έργων στα πλαίσια της βιώσιμης ανάπτυξης. Περίπου €55 εκατ. τα τελευταία δύο χρόνια έχουν κατευθυνθεί στην κοινωνικ ή μας ατζέντα ως υποστήριξη σε κοινότητες, και για την αποκατάσταση φυσικών καταστροφών, μέσω του προγράμματος EQUALL.

Παράλληλα, το Carbon Disclosure Project, το οποίο συλλέγει και αναλύει δεδομένα σχετικά με τις εταιρικές περιβαλλοντικ ές πρακτικές, μας απέδωσε τη βαθμολογία Α-, αναγνωρίζοντας τις προσπάθειές μας σε θέματα που αφορούν στο κλίμα. Παραμένουμε προσηλωμένοι στην εφαρμογή νέων τεχνολογιών σε ολόκληρο το φάσμα των λειτουργιών μας και στη δημιουργία αξίας για τους πελάτες, το ανθρώπινο δυναμικό και τους επενδυτές μας.»

Δήλωση Διευθύνοντα Συμβούλου Χρήστου Μεγάλου

“Το 2024 αποτέλεσε εξαιρετικό έτος για την Πειραιώς, υπερβαίνοντας τους στόχους της σε όλους τους τομείς. Το 2024, παρουσιάσαμε ιστορικό υψηλό οικονομικών αποτελεσμάτων, παράγοντας €0,81 κέρδη ανά μετοχή, με ετήσια άνοδο 38%, και 17,5% απόδοση ιδίων κεφαλαίων, από 16,6% την αντίστοιχη περσινή περίοδο. Η υπεραπόδοση οφείλεται στη βελτίωση όλων των βασικών στοιχείων των αποτελεσμάτων χρήσης, καθώς πετύχαμε άνοδο κερδοφορίας και ενίσχυση των κεφαλαίων μας, μέσω διαφοροποιημένων πηγών εσόδων και πειθαρχίας κόστους, διατηρώντας παράλληλα συνετή διαχείριση του πιστωτικού κινδύνου.

Τα έσοδά μας ενισχύθηκαν σημαντικά, οδηγούμενα από την αύξηση των δραστηριοτήτων μας. Το καθαρό επιτοκιακό περιθώριο διαμορφώθηκε στο 2,7% και τα καθαρά έσοδα από προμήθειες ως προς το ενεργητικό στο 0,8%. Τα καθαρά έσοδα από τόκους ήταν υψηλότερα το 2024, εξαιτίας της ισχυρής δανειακής ανάπτυξης, ενώ τα καθαρά έσοδα από προμήθειες αυξήθηκαν κυρίως λόγω των χρηματοδοτήσεων, της τραπεζοασφάλισης και της διαχείρισης κεφαλαίων πελατών. Οι προσπάθειές μας για διαφοροποίηση εσόδων αντανακλώνται στον δείκτη προμηθειών προς καθαρά έσοδα, ο οποίος διαμορφώθηκ ε στο 23%. Το χαρτοφυλάκιο των δανείων αυξήθηκε κατά 12% ετησίως ή κατά €3,6 δισ., στα €33,7 δισ., μεταβολή διπλάσια του ετήσιου στόχου. Τα καθαρά δάνεια προς νοικοκυριά ήταν σταθερά το 2024, ενώ ο καθαρός δανεισμός προς μικρές επιχειρήσεις και αγρότες αυξήθηκε κατά €200 εκατ.. Τα υπό διαχείριση κεφάλαια πελατών αυξήθηκαν στα €11,4 δισ., με ώθηση από τα αμοιβαία κεφάλαια.

Η εστιασμένη προσέγγιση στη λειτουργική αποτελεσματικότητα διατήρησε τον δείκτη δαπανών προς βασικά έσοδα στο 30% το 2024, παραμένοντας μεταξύ των καλύτερων στην ευρωπαϊκή τραπεζική αγορά. Το κόστος κινδύνου έχει σταθεροποιηθεί σε χαμηλά επίπεδα, στις 21 μονάδες βάσης, ή 46 μονάδες βάσης συμπεριλαμβανομένων προμηθειών, αποτέλεσμα της επιτυχούς διαχείρισης των εισροών νέων NPE.

Ο δείκτης NPE βελτιώθηκε περαιτέρω στο 2,6%, ο χαμηλότερος στην αγορά, και η κάλυψη των NPE από προβλέψεις διαμορφώθηκε στο 65%.

Έχουμε ήδη εκσυγχρονίσει 217 καταστήματα στο πλαίσιο του έργου «Νέο Μοντέλο Καταστήματος», ενώ είμαστε η πρώτη ελληνική τράπεζα που εγκαινιάζει οδικό χάρτη για την τεχνητή νοημοσύνη, με επενδύσεις ύψους €200 εκατ. που προγραμματίζονται για τα

επόμενα τρία χρόνια. Για τους πελάτες μας αυτό σημαίνει την παροχή απλών και προσβάσιμων προϊόντων και υπηρεσιών, με άνοδο των χορηγήσεων και των κεφαλαίων προς διαχείριση. Κοιτάζοντας μπροστά, είμαστε ενθουσιασμένοι με τη δυναμική της νέας πλατφόρμας καινοτομίας που αναπτύσσουμε, της neobank Snappi.

Σε σύγκριση με το προηγούμενο έτος, ο δείκτης CET1 ενισχύθηκε στο 14,7%, αυξημένος κατά 1,4 ποσοστιαίες μονάδες, περιλαμβάνοντας πρόβλεψη για διανομή στους μετόχους 35% επί των αποτελεσμάτων του 2024. Συνεπώς, θα προταθεί καταβολή μερίσματος σε μετρητά ύψους €373 εκατ. προς έγκριση στην Ετήσια Γενική Συνέλευση των μετόχων στις 14 Απρίλιου 2025.

Με ώθηση από τις ισχυρές επιδόσεις του 2024, ο Όμιλος Πειραιώς ανακοινώνει σήμερα τις στρατηγικές του επιδιώξεις και τους επικαιροποιημένους χρηματοοικονομικούς του στόχους για την περίοδο 2025 – 2028. Στρατηγική μας είναι να είμαστε ο πρωταγωνιστικός όμιλος χρηματοοικονομικών υπηρεσιών στην Ελλάδα, με συνεπή, μακροπρόθεσμη ανάπτυξη. Οι βασικοί πυλώνες της στρατηγικής του Ομίλου είναι η κερδοφόρα ανάπτυξη των περιουσιακών στοιχείων των πελατών, οι διατηρήσιμες αποδόσεις σε επίπεδο 14%, και οι πλέον των €2 δισ. διανομές για τους μετόχους μας ως το 2028. Παράλληλα θα συνεχίσουμε να επενδύουμε στις εσωτερικές λειτουργίες μας, στους ανθρώπους μας και στις κοινότητες όπου δραστηριοποιούμαστε.

Συνεχίζουμε να ανεβάζουμε τον πήχη των επιδιώξεών μας και να είμαστε προσηλωμένοι στη δημιουργία αξίας προς όφελος των μετόχων μας, προσφέροντας παράλληλα συνεχή στήριξη προς τους πελάτες μας και ευρύτερα την ελληνική οικονομία και κοινωνία.”

Διαβάστε επίσης

Άνοδος του ευρώ και των futures του DAX μετά τις γερμανικές εκλογές – Προσδοκίες για αύξηση δαπανών

ΔΑΑ: Στα 424,8 εκατ. ευρώ τα EBITDA το 2024 – Πρόταση για μέρισμα 0,78 € ανά μετοχή

Τράπεζα Κύπρου: Ξεκινά πρόγραμμα επαναγοράς ιδίων μετοχών της

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΚΕΕΕ: Τα οικονομικά μετρά τα οποία ανακοίνωσε ο πρωθυπουργός έρχονται να στηρίξουν τη μεσαία τάξη

- Γερμανία: Για τρίτη συνεχόμενη χρονιά στάσιμη η γερμανική οικονομία

- ΗΠΑ: Η κυβέρνηση πρέπει να ενημερώνει τους μετανάστες 21 ημέρες πριν από την απέλασή τους

- Τρία παιδιά παρασύρθηκαν από διερχόμενη μηχανή στη Ριζούπολη