ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η J.P. Morgan και η αναλύτρια Anna Antonova εκτιμούν ότι η ανάπτυξη της ΔΕΗ συνεχίζεται με τον κίνδυνο να μειώνεται. «Παραμένουμε με σύσταση υπεραπόδοσης έναντι της αγοράς (overweight) και αυξάνουμε τον στόχο τιμής μας στα €17,9 από €15 πριν», επισημαίνει η αναλύτρια της J.P. Morgan.

«Επικαιροποιούμε το μοντέλο μας για να συμπεριλάβουμε τους στόχους που τέθηκαν στην πρόσφατα ανακοινωθείσα στρατηγική για τα έτη 2025-2027, το οποίο συνεχίζει να βασίζεται στην αρχική στρατηγική πορεία ανάπτυξης, που τροφοδοτείται κυρίως από την κορυφαία σε σύγκριση με τις άλλες χώρες επέκταση της παραγωγικής ικανότητας ΑΠΕ (περίπου 60% της οποίας είναι ήδη εξασφαλισμένο), την ανάπτυξη στον τομέα της διανομής (+8% RAB CAGR το 2024-27) και τον παροπλισμό του λιγνιτικού δυναμικού (έως το τέλος του 2026).

Παρά το βαρύ πρόγραμμα επενδύσεων περίπου 10 δισ. ευρώ που πρέπει να πραγματοποιηθούν κατά την περίοδο 2025-2027 για την επίτευξη του κατευθυνόμενου στόχου +14%/+32% EBITDA/EPS CAGR 2024-2027, αναμένουμε ότι η ΔΕΗ θα διατηρήσει τη μόχλευση υπό έλεγχο και θα παραμείνει εντός του στόχου 3,0-3,5 φορές ND/EBITDA έως το 2027 (έναντι 3,0 φορές το 2024).

Θεωρούμε την επικαιροποιημένη μερισματική πολιτική (με στόχο ετήσιο μέρισμα που αυξάνεται από €0,4 το 2024 σε €1,0 μέχρι το 2027) ως καλά χρηματοδοτημένη/βιώσιμη και ελκυστική σε σχέση με τις κύριες ανταγωνιστικές εταιρείες.

Προφανώς η εκτέλεση θα παραμείνει το κλειδί, αλλά μέχρι στιγμής έχουμε έχουμε δει τη διοίκηση να επιτυγχάνει με συνέπεια τους στόχους που ανακοινώθηκαν και, κατά τη γνώμη μας, το επικαιροποιημένο στρατηγικό τριετές σχέδιο συνεχίζει να προσθέτει ορατότητα και να μειώνει το ρίσκο της πορείας προς τον αρχικό στόχο EBITDA της ΔΕΗ για το 2030 σε πάνω από €3 δισ.», εκτιμά η αναλύτρια της τράπεζας.

«Προβαίνουμε σε ελάχιστες αλλαγές στις προβλέψεις μας για τα κέρδη του 2024, ενώ οι προβλέψεις μας για τα προσαρμοσμένα EBITDA/καθαρά κέρδη αυξάνονται κατά μέσο όρο +8%/+12% και επί του παρόντος βρισκόμαστε 4%/30% περίπου πάνω από το consensus του Bloomberg. Καθώς επίσης μετατοπίζουμε την ημερομηνία λήξης του στόχου μας από τον Δεκέμβριο του 2025 στον Δεκέμβριο του 2026, η τιμή στόχος μας αυξάνεται κατά +19% στα €17,9 (έναντι €15,0 πριν).

Σχετικά με την επικαιροποιημένη εκτίμηση, οι μετοχές της ΔΕΗ είναι διαπραγματεύσιμες με δείκτη P/E το 2025 στις 7,6 φορές και με +37% μέση ετήσια αύξηση των κερδών ανά μετοχή (EPS 2024-2027). Οι ομοειδείς εταιρείες της ΕΕ είναι στις 10 φορές περίπου και +2% EPS CAGR. Οι ομοειδείς επιχειρήσεις στον τομέα των ανανεώσιμων πηγών ενέργειας σε περίπου 18 φορές και +7% EPS CAGR», καταλήγει η Anna Antonova.

Διαβάστε επίσης:

Οι μισθοί στην Ελλάδα: Τα «ρετιρέ» και οι χαμηλόμισθοι – Πόσα παίρνουν άνδρες και γυναίκες

ΤΕΡΝΑ ΕΝΕΡΓΕΙΑΚΗ: Στο 84,78% το ποσοστό της Masdar

Άμεση Ανάλυση: Τι συμβαίνει με Optima Bank, ΓΕΚ ΤΕΡΝΑ, ΟΠΑΠ, Profile, JP Morgan, MicroStrategy, Nike

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ελένη Γλύκατζη Αρβελέρ: Ποιοι επίσημοι τρέχουν για χάρη της

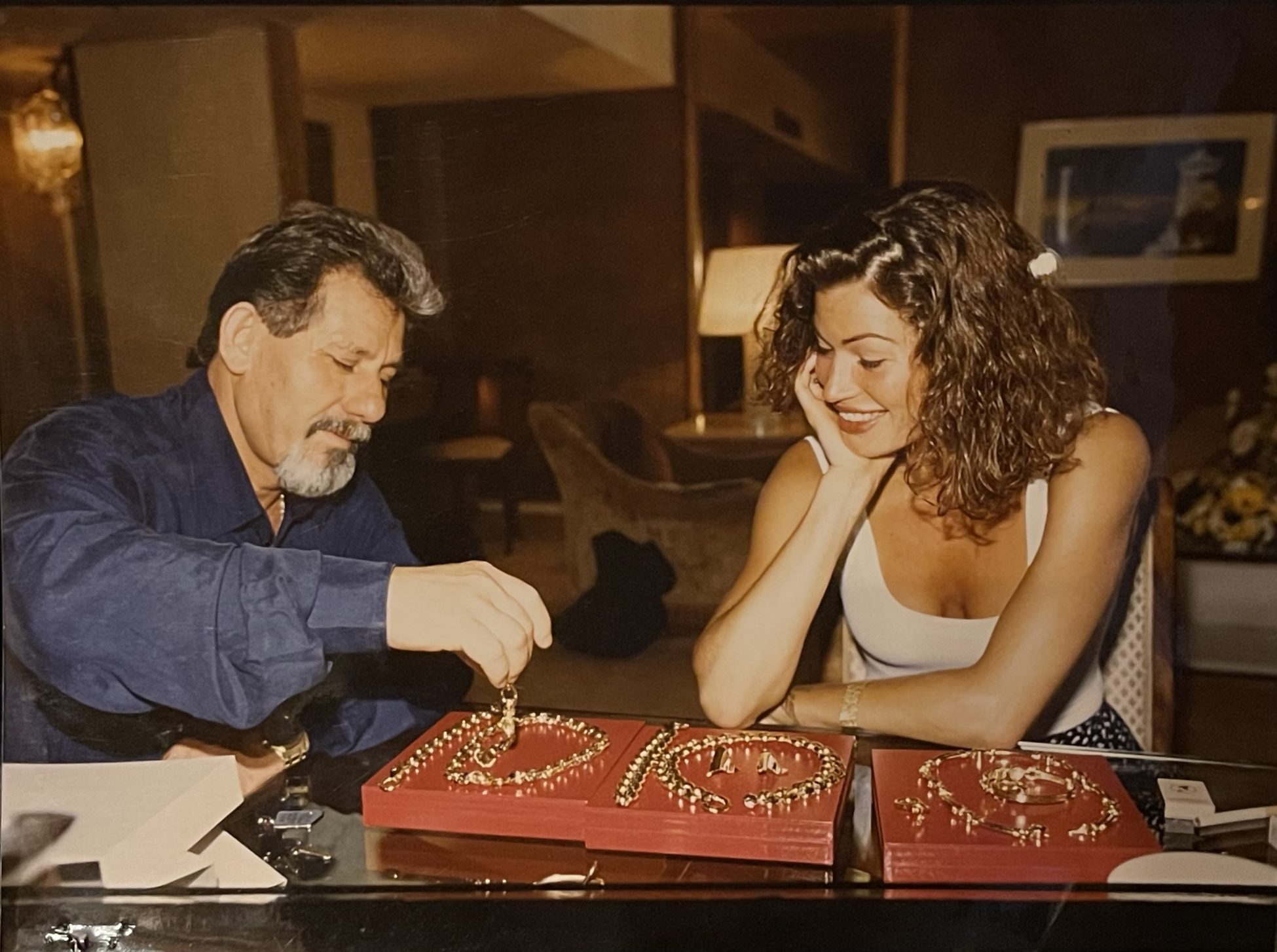

- FaCad’oro: Η χρυσή αυτοκρατορία και το όνειρο των 56 εκατ. ευρώ που κατέρρευσε

- Τι ώρα ψώνισαν μετοχές οι τολμηροί, πόσο αγόρασε την ΑΧΙΑ ο Ψάλτης, το τηλεφώνημα Παπασταύρου, οι γκρίνιες για τον Κωνσταντακόπουλο, η επιτυχία της Νίκης και το menu των 7 βουλευτών στο prive του Kiku

- Η σιωπή των αμνών: Σε άνοδο η εκτελεστική εξουσία σε πτώση η δημοκρατία