ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Γράφει ο Νίκος Καυκάς, Πιστοποιημένος Αναλυτής Μετοχών & Αγοράς

Η ΓΕΚΤΕΡΝΑ κατέχει πλέον κατέχει ηγετική θέση στην Ελλάδα στους τομείς υποδομών, παραγωγής, προμήθειας και εμπορίας ηλεκτρικής ενέργειας, και διαχείρισης αποβλήτων.

Τις επόμενες ημέρες πιθανότατα ολοκληρώνεται η πώληση του 36.6% της Τέρνα Ενεργειακής, που κατέχει η Γεκτερνα, στo Masdar.

Υπενθυμίζουμε ότι το τίμημα της εξαγοράς αντιπροσωπεύει μια συνολική αποτίμηση ύψους €2.4δισ. και μια επιχειρηματική αξία ύψους €3.2δισ. Ήτοι, ο όμιλος ΓΕΚΤΕΡΝΑ αναμένεται να λάβει το ποσό των €880εκ. ενώ στη συναλλαγή περιλαμβάνεται και καθαρός δανεισμός συνολικού ύψους €780εκ που θα αποαναγνωριστεί από το παθητικό του, με αποτέλεσμα το συνολικό όφελος για τον όμιλο να διαμορφωθεί στο ποσό των €1.67δισ. Δεδομένου ότι ο καθαρός δανεισμός του ομίλου με 31 Ιουνίου 2024 ανερχόταν στα €1,61δισ.

Εκτιμάται ότι μετά την συναλλαγή η ΓΕΚΤΕΡΝΑ θα βρεθεί με καθαρό ταμείο περί τα €100ευρώ ξεκλειδώνοντας μια επενδυτική δύναμη πυρός περί των €3 δισ.

Για να γνωρίζουμε για τι μιλάμε, η ΓΕΚΤΕΡΝΑ αποτελεί έναν πλήρως καθετοποιημένο και διαφοροποιημένο όμιλο υποδομών, ηγέτη πλέον στον τομέα των παραχωρήσεων λειτουργώντας πάνω από 1800 χλμ εθνικών αυτοκινητοδρόμων με μέση υπολειπόμενη διάρκεια λειτουργίας 25 έτη, αλλά και τον μεγαλύτερο κατασκευαστή της χώρας με ανεκτέλεστο €5δισ εκ του οποίου το 60% περίπου των έργων είναι ιδιοκτησίας του.

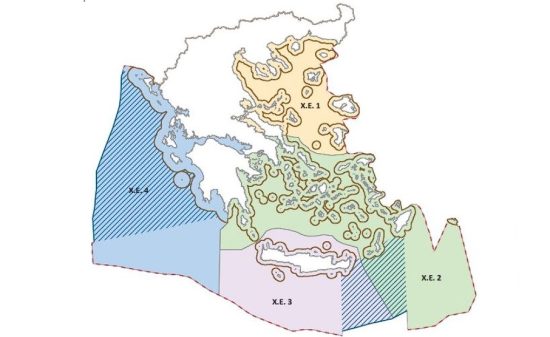

Παράλληλα, ηγείται της εταιρείας παραχώρησης ΔΙΕΘΝΗΣ ΑΕΡΟΛΙΜΕΝΑΣ ΗΡΑΚΛΕΙΟΥ ΚΡΗΤΗΣ ΑΕ (32,5%), που έχει συσταθεί για την κατασκευή και διαχείριση του Νέου Διεθνούς Αερολιμένα Ηρακλείου Κρήτης, ενώ συμμετέχει στο σχήμα που θα διαχειρίζεται τον Λιμένα Καβάλας.

Επιπλέον, δραστηριοποιείται σε έργα διαχείρισης αποβλήτων σε Ηπειρο και Πελοπόννησο. Επίσης, μέσω της 100% θυγατρικής εταιρείας ΗΡΩΝ αποτελεί συστημικό παίχτη στην εμπορία και προμήθεια ηλεκτρικής ενέργειας και φυσικού αερίου κατέχοντας μερίδιο αγοράς περί του 11%.

Σε αυτό το σημείο, πρέπει να αναφέρουμε ότι όλες οι παραχωρήσεις είναι σε λειτουργία πλην εκείνης του αυτοκινητοδρόμου στη Βόρεια Κρήτη και με οδηγό την Εγνατία και πρόσφατα την Αττική οδό εκτιμούμε ότι o κλάδος αναμένεται να συνεισφέρει EBITDA της τάξεως των 500εκ ευρώ για το έτος 2026.

Επίσης, το ανεκτέλεστο των κατασκευών αναμένεται να αυξηθεί καθώς θα προκηρυχθούν έργα υποδομών αξίας 8-10δισ ευρώ εντός των επόμενων 18-24 μηνών στη χώρα, ένα σημαντικό μέρος των οποίων πιθανολογούμε ότι θα αναλάβει η ΓΕΚΤΕΡΝΑ.

Ως αποτέλεσμα, σχεδόν διασφαλίζεται ο διπλασιασμός της λειτουργικής κερδοφορίας EBITDA του ομίλου την επόμενη 4ετία, ήτοι στα €800εκ. το 2028 από €400εκ. που αναμένονται για την φετινή χρήση.

Μάλιστα, σύμφωνα και με την διοίκηση, το 70% θα προέρχεται από τις παραχωρήσεις, άρα χρηματικές ροές υψηλής προβλεψιμότητας, το 20% θα προέρχεται από την κατασκευή και μάλιστα με λειτουργικά περιθώρια υψηλότερα των διεθνών ομοειδών εταιρειών, ενώ το υπόλοιπο 10% από την ενέργεια.

Σύμφωνα με τις εκτιμήσεις μας, το 2025 θα είναι μια μεταβατική χρονιά για τον όμιλο, όπου θα βρεθεί με καθαρό δανεισμό στα 4.45 δισ ευρώ, λόγω της ανάληψης των παραχωρήσεων, και EBITDA στην περιοχή των 600εκ ευρώ, οδηγώντας τον πολλαπλασιαστή EV/EBITDA στο 10,5, αλλά αυτό αναμένεται να υποχωρήσει στο 8,2 με τα μεγέθη του 2027.

Σε πρώτη ανάγνωση αυτό ενδεχομένως δείχνει μια απαιτητική αποτίμηση στα τρέχοντα επίπεδα, αλλά δεν πρέπει να υποβαθμίζουμε την προβλεψιμότητα των αναμενόμενων λειτουργικών ταμειακών ροών, η οποία έχει ως αποτέλεσμα ο μετοχικός τίτλος να μοιάζει περισσότερο με ομολογία.

Η τιμή στόχος για τους επόμενους 12 μήνες διαμορφώνεται στα 22,56υρώ/μτχ, έχοντας ωστόσο, ενσωματώσει μια έκπτωση 10% ώστε να καλυφθούν πιθανές φυσιολογικές αστοχίες στις εκτιμήσεις μας, αλλά παράλληλα υπερτονίζουμε ότι ο τίτλος έχει σημαντικά περιθώρια αναβάθμισης.

Ενημερωτικά, η μέση τιμή στόχο που δίνεται από το σύνολο των αναλυτών που καλύπτουν την μετοχή διαμορφώνεται στα 23,75 ευρώ /μτχ. Κλείνοντας, αξίζει να σημειώσουμε ότι για την δύσκολη 2ετία 2025-2026 τα λειτουργικά κέρδη προ φόρων και τόκων (EBIT) θα κινηθούν κατά μέσο όρο 2,5 φορές υψηλότερα από τα έξοδα τόκων, επίπεδο που υποδηλώνει χρηματοοικονομική υγεία.

Η στήλη Trader’s Book που δημοσιεύεται στο mononews.gr, και γράφεται από τον Νίκο Καυκά, Πιστοποιημένο Αναλυτή Μετοχών και Αγοράς για λογαριασμό του mononews.gr.

H ανάλυση προσφέρεται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση το περιεχόμενο της δεν μπορεί να εκληφθεί ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης.Κατά συνέπεια δεν υφίσταται ουδεμία ευθύνη για τυχόν επενδυτικές και λοιπές αποφάσεις που θα ληφθούν με βάση την ανάλυση αυτή.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΗΠΑ: Ο Τραμπ απέτρεψε τον βομβαρδισμό πυρηνικών εγκαταστάσεων του Ιραν από το Ισραήλ

- Αντιδράσεις για την απόφαση Άδωνι Γεωργιάδη να απαγορεύσει τις γεύσεις στα ηλεκτρονικά τσιγάρα – Τι λένε επιστήμονες, αγορά και χρήστες

- Ευρώπη Holdings: Οι κινήσεις Κόκκαλη, πού θα κατευθυνθούν τα 68,3 εκατ. ευρώ της ΑΜΚ και το «παράθυρο» εξαγορών

- Φυγή προς τα μπρος το σύνθημα του Μαξίμου – Οι επόμενες επισκέψεις του Μητσοτάκη