Επειδή του The Value Investor του αρέσουν τα δύσκολα, σήμερα κατ’ αποκλειστικότητα σας φέρνει στο φως της δημοσιότητας το report που έβγαλε η Morgan Stanley στις 18 Νοεμβρίου, 5 η ώρα το πρωί, 2 ώρες μετά από το report που έβγαλε για τις ελληνικές τράπεζες.

Το report της Morgan Stanley είναι για τις αμερικάνικες MIDCAP Banks, δηλαδή για κεφαλαιοποιήσεις περίπου όπως οι ελληνικές άρα άμεσα συγκρίσιμες.

Πάμε τώρα να δούμε το συγκεκριμένο report γιατί κρύβει μέσα του πολλά λαβράκια.

Για να καταλάβετε, οι MIDCAP Banks με το που βγήκε ο Τράμπ έκαναν τεράστιο ράλι. Το ράλι βέβαια είχε ξεκινήσει από πιο νωρίς.

Για παράδειγμα, η Webster Financial Corporation, στις 3 Οκτωβρίου είχε κλείσει στα $44,48 και προχθές, στις 18 Νοεμβρίου είχε κλείσει στα $60,53.

Μιλάμε, σε 1 μήνα μέσα το χαρτί ανέβηκε κατά 36%.

Έρχεται λοιπόν προχθές η Morgan Stanley, την ημέρα που έκανε downgrade τις ελληνικές τράπεζες, και μετά την πρόσφατη άνοδο των MIDCAP Banks που παρακολουθεί, να μας πει ότι οι 18 MIDCAP Banks που παρακολουθεί είναι ακόμα τσάμπα παρόλο το πρόσφατο ράλι ενώ για τις ελληνικές μειώνει τις τιμές στόχους.

Συγκεκριμένα για την Webster Financial Corporation δίνει τιμή στόχο τώρα τα $70 από τα $54 που είχε πριν.

Πάμε τώρα όμως στην ουσία του report.

Για να έχουμε μια αίσθηση κυρίες και κύριοι τι είναι φθηνό και τι είναι ακριβό στις τραπεζικές μετοχές παγκοσμίως.

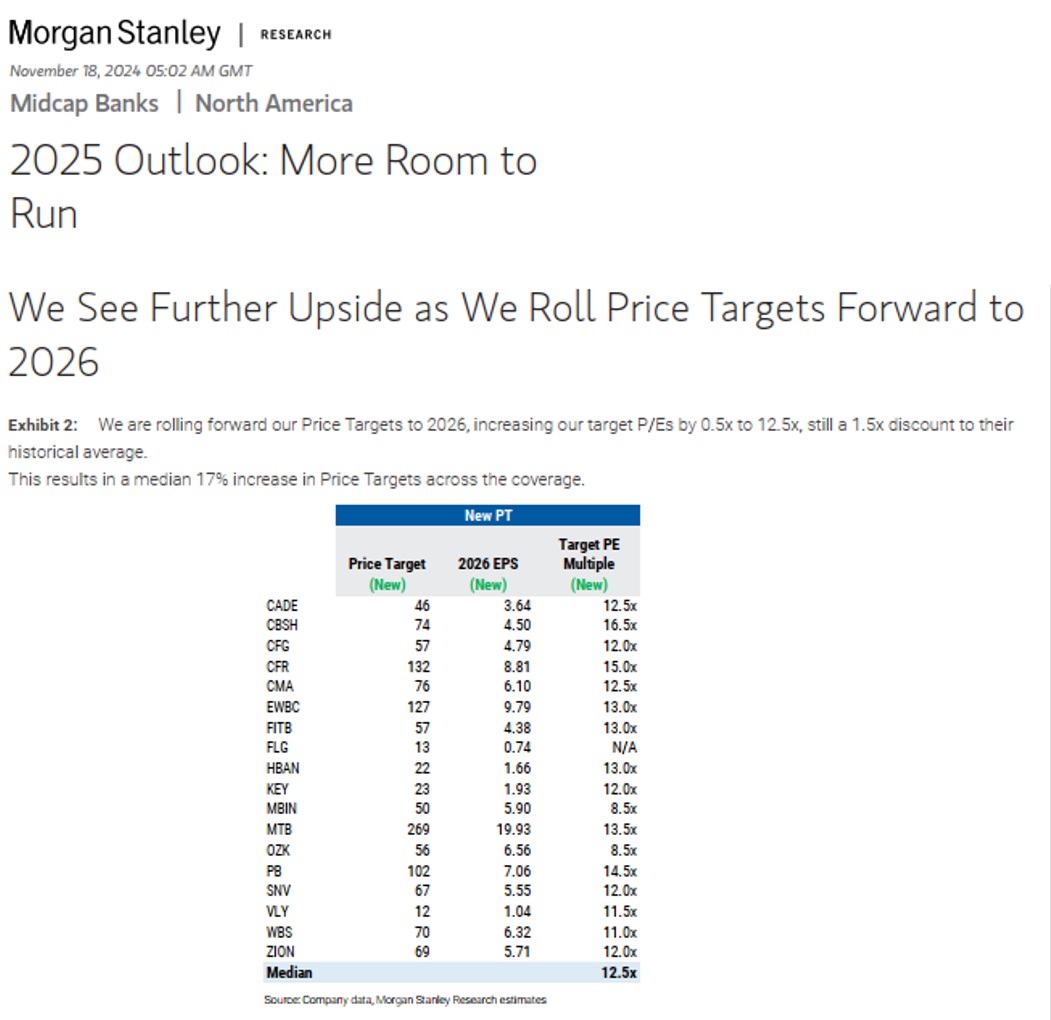

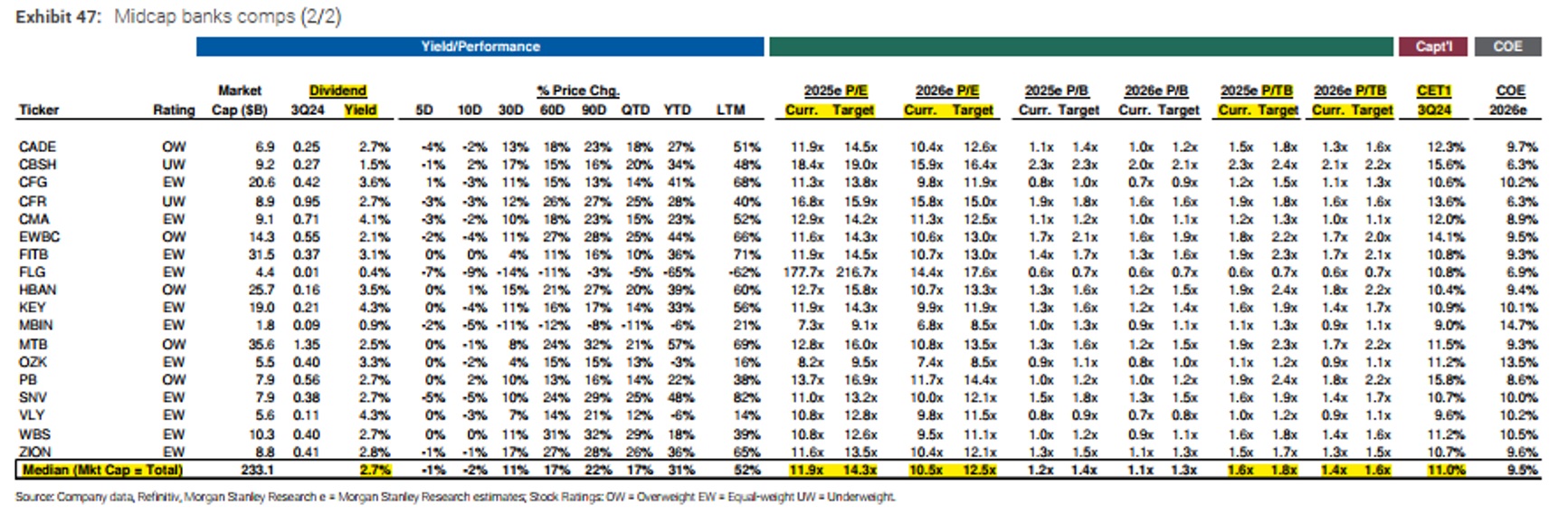

Η Morgan Stanley θεωρεί πλέον εύλογο ότι οι 18 MIDCAP Banks που παρακολουθεί να παίζουν στην τιμή στόχο που τους δίνει με ένα median P/E 2025e = 14,3.

Αυτή την στιγμή παίζουν με ένα median P/E 2025e = 11,9.

Όμως, οι 18 θα παίζουν με ένα προσδοκώμενο P/E 2026e =12,5 και με ένα προσδοκώμενο P/TBV = 1,6 στις τιμές στόχους τους.

Αυτή την στιγμή, μετά τα αποτελέσματα εννεαμήνου, οι αμερικάνικες τράπεζες έχουν ένα μέσο CET1 = 11% και έχουν τώρα μια μερισματική απόδοση της τάξης του 2,7%.

Για καλή μας τύχη όμως, έβγαλε χθες report για τις ελληνικές τράπεζες η Eurobank Equities η οποία εν αντιθέσει με την Morgan Stanley αυξάνει τις τιμές στόχους των ελληνικών τραπεζών και δίνει σαν top pick της την μετοχή της τράπεζας Πειραιώς και αναβαθμίζει την τιμή στόχο στα 6.31€ από 6.24€ που είχε πριν.

Σύμφωνα με τα νούμερα του αναλυτή της Eurobank, με βάση το χθεσινό κλείσιμο της Πειραιώς στα 3,535€, η Πειραιώς παίζει με ένα προσδοκώμενο P/E 2026e = 4,30 και με ένα P/TBV 2026e = 0,57.

Οι αμερικάνικες MIDCAP Banks, στις τιμές στόχους που δίνει η Morgan Stanley θα παίζουν με τριπλάσιο P/E και με ένα τριπλάσιο P/TBV.

Να ξέρετε φίλοι αναγνώστες, αυτή η χαώδης διαφορά δεν θα μπορέσει να διατηρηθεί.

Εάν κάποιος Αμερικάνος θεσμικός θέλει να έχει έκθεση σε τραπεζικές μετοχές, οι ελληνικές τράπεζες είναι μονόδρομος.

Και η Alpha Bank και η Εθνική και η Eurobank και φυσικά η Πειραιώς είναι αυτή την στιγμή εξαιρετική ευκαιρία για τοποθετήσεις.

Η Eurobank Equities πιστεύει ότι η Πειραιώς δικαιούται να παίζει με ένα προσδοκώμενο P/TBV 2025e = 1.06 επειδή εκτιμάει ότι το 2025 θα έχει ένα adj. RoTBV 2025e = 14%, για αυτό της δίνει τιμή στόχο τα 6,31€.

Στην τιμή στόχο των 6.31€, η Πειραιώς θα παίζει με ένα προσδοκώμενο P/E 2025e = 7.77 και θα έχει μια προσδοκώμενη μερισματική απόδοση στην τιμή στόχο 6,33%.

Οι αντίστοιχες MIDCAP Αμερικάνικες θα παίζουν στην τιμή στόχο με ένα προσδοκώμενο P/E 2025e = 14,3, με ένα προσδοκώμενο P/TBV 2025e = 1,8 ενώ η Πειραιώς στην τιμή στόχο των 6.31€ παρακαλώ κυρίες και κύριοι θα παίζει με ένα προσδοκώμενο P/E 2025e = 7,77 και με ένα P/TBV 2025e = 1,06.

Στρατοσφαιρική η διαφορά φίλοι αναγνώστες.

Το πιο σημαντικό όμως απ’ όλα κατά την ταπεινή άποψη του The Value Investor είναι ότι οι ελληνικές τράπεζες έχουν περάσει δια πυρός και σιδήρου, το ίδιο και η ελληνική οικονομία.

Δεν έχουν να φοβηθούν από κανόνια. Έχουν γίνει ήδη.

Τα προβλήματα από εδώ και πέρα θα τα έχουν οι άλλοι, βλέπε Γερμανία, Γαλλία και όχι η Ελλαδίτσα.

Δυστυχώς, η κυβέρνηση έκανε τεράστιο λάθος και πλημύρισε την αγορά με πάρα πολλά χαρτιά και δη τραπεζικά. Ρούφηξε δηλαδή όλη την ρευστότητα.

Το καλό βέβαια είναι ότι αυτό έγινε, πάει και τελείωσε. Δεν υπάρχει άλλο stock overhang για τις ελληνικές τράπεζες.

Φίλοι αναγνώστες, δεν μπορεί η Eurobank να έχει μια κεφαλαιοποίηση της τάξης του 7,269 δις ευρώ, δηλαδή να κοστίζει σχεδόν όσο η Πειραιώς και η Alpha μαζί.

Αυτό είναι τεράστια στρέβλωση η οποία δεν μπορεί να διατηρηθεί.

Το ότι η Eurobank έκλεισε χθες στο 1,977€, με μια πτώση της τάξης του -1,47% μόνο ενώ παραπροχθές είχε ανέβει κατά 1,83%, είναι μια πολύ μεγάλη νότα αισιοδοξίας για το μέλλον των ελληνικών τραπεζικών μετοχών.

Η μετοχή της Eurobank είναι σχεδόν 10% από τα υψηλά της. Μηδαμινή πτώση.

Αυτό είναι τεράστιο επίτευγμα και μπράβο της.

Ο The Value Investor πιστεύει ότι η Πειραιώς θα πάρει την σκυτάλη της ανόδου και μετά θα ακολουθήσει η Εθνική και η Alpha.

Θα ταυτιστεί πλήρως δηλαδή με τον αναλυτή της Eurobank και με τον αναλυτή της JP Morgan που έδωσε τιμή στόχο για την Πειραιώς τα 5,90€.

Πιστεύει δε ότι η εκτίμηση των αναλυτών της Morgan Stanley που έδωσαν στις 18 Νοεμβρίου ότι η Ευρωπαϊκή Κεντρική Τράπεζα θα πάει τον Γενάρη του 2026 τα επιτόκια στο 1%, θα μείνει στην ιστορία σαν μια πολύ ατυχής πρόβλεψη.

Ο υπογράφων πιστεύει ότι η ΕΚΤ, με το δεδομένο ότι θέλει πάντα να έχει στόχο να προφυλάσσει τις ευρωπαϊκές οικονομίες από τον πληθωρισμό και με την ήδη ενδυνάμωση του δολαρίου, δεν θα κατεβάσει τα επιτόκια κάτω από το 1,5%.

Οπότε φίλοι αναγνώστες, οι ελληνικές τράπεζες σ’ αυτή την συγκυρία που επικρατεί φόβος και πανικός και μετά το report της Morgan Stanley που πυροδότησε και άλλο κύκλο ρευστοποιήσεων, είναι εξαιρετική ευκαιρία για τοποθετήσεις με πρώτη και καλύτερη την μετοχή της τράπεζας Πειραιώς.

Εντάξει, μην τρελαθούμε κιόλας.

Η Πειραιώς παίζει με ένα προβλεπόμενο P/E 2025e = 4,2 και με μια προβλεπόμενη μερισματική απόδοση της τάξης του 11,31%.

Μιλάμε για την πεμπτουσία της υποτίμησης.

Ο The Value Investor σας εύχεται υγεία, τύχη και καλά κέρδη.