ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Με την εικόνα των ευρωπαϊκών τραπεζών να έχει αλλάξει δραστικά σε σχέση με 10 χρόνια, το τοπίο φαίνεται ώριμο να αλλάξει με τη δημιουργία μεγαλύτερων τραπεζών σε λιγότερα χέρια.

Οι συγχωνεύσεις, εξαγορές και οποιοδήποτε deal συνηγορεί στην ενίσχυση του ευρωπαϊκού τραπεζικού τομέα φαίνεται να βρίσκει σύμφωνους πολιτικούς και τραπεζίτες, καθώς ήδη η αξία των συγχωνεύσεων μεταξύ ευρωπαϊκών τραπεζών έφθασε τα 13,8 δισ. ευρώ το δεύτερο τρίμηνο του τρέχοντος έτους, το υψηλότερο ποσό από το τρίτο τρίμηνο του 2010, σύμφωνα με τα στοιχεία που συγκέντρωσε η Dealogic.

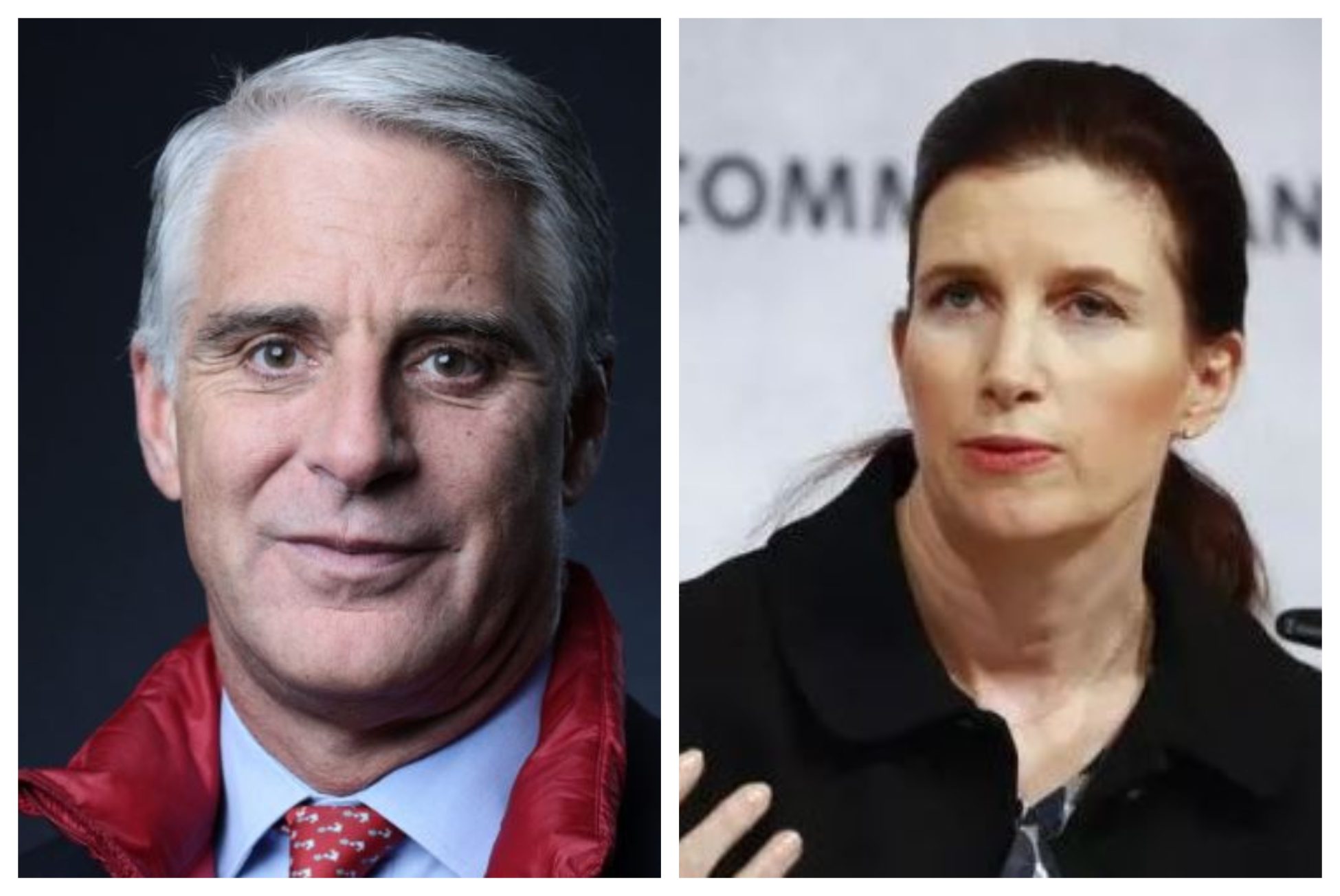

Η περίπτωση της Unicredit

Ο Αντρέα Ορσέλ, CEO της Unicredit επανέφερε το θέμα των συγχωνεύσεων τις προηγούμενες εβδομάδες, καθώς η ιταλική τράπεζα έχτισε σημαντικό μερίδιο στη δεύτερη μεγαλύτερη τράπεζα της Γερμανίας την Commerzbank.

Εάν λάβει άδεια από την Ευρωπαϊκή Κεντρική Τράπεζα, η οποία αναμένεται να είναι τυπική, η UniCredit θα μπορέσει να μετατρέψει όλες τις θέσεις που έχει σε παράγωγα σε μετοχές – δημιουργώντας ένα ποσοστό της τάξης του 21%, το οποίο θα την κάνει τον μεγαλύτερο μέτοχο της γερμανικής τράπεζας.

«Αν και οι κυβερνήσεις είναι απίθανο να ανακτήσουν πλήρως τα χρήματα που ξόδεψαν για τα προγράμματα διάσωσης, παρά τα δισεκατομμύρια ευρώ σε μερίσματα που συγκέντρωσαν, το παράθυρο για πωλήσεις δεν ήταν τόσο ανοιχτό από την εποχή της χρηματοπιστωτικής κρίσης», σχολιάζει το Bloomberg σε σχετικό του άρθρο για την έντονη δραστηριότητα που παρατηρείται στον ευρωπαϊκό τραπεζικό τομέα.

Ο Ορσέλ έχει βρεθεί στο επίκεντρο αυτής της νέας τάσης που παρατηρείται, καθώς θεωρείται «μετρ» των deals. Άλλωστε από την πρώτη ημέρα που ανέλαβε στην Unicredit δέχθηκε πιέσεις για να προχωρήσει σε συμφωνίες που θα ενίσχυαν τον διεθνή ρόλο της τράπεζας. Μία από αυτές ήταν και με την ελληνική τράπεζα Alpha Bank.

Η περίπτωση της Ευρώπης

Στις αξιοσημείωτες συμφωνίες των τελευταίων 18 μηνών περιλαμβάνονται η κρατικά ενορχηστρωμένη διάσωση της Credit Suisse από την UBS και η εχθρική προσφορά για την Sabadell από τη μεγαλύτερη ισπανική αντίπαλο της, την BBVA, μια συμφωνία που αν πραγματοποιηθεί θα δημιουργήσει την έβδομη μεγαλύτερη τράπεζα της Ευρώπης με κεφαλαιοποίηση 63 δισ. ευρώ.

Σε αυτή τη διαδικασία, ευκαιρίες παρουσιάζονται και μέσω των πωλήσεων κρατικών συμμετοχών. Η ABN Amro Bank είναι ένας άλλος όμιλος που θεωρείται από καιρό πιθανός στόχος εξαγοράς μόλις η κυβέρνηση αποχωρήσει.

Η ανάλυση της ΕΚΤ δείχνει ότι ο όγκος των συναλλαγών σε εξαγορές τραπεζών μετά τη χρηματοπιστωτική κρίση είναι πολύ μικρότερπς από ό,τι πριν την μεγάλη χρηματοπιστωτική κρίση.

Διαπίστωσε επίσης ότι περίπου τέσσερις στις πέντε ολοκληρωμένες συμφωνίες στην Ευρωζώνη ήταν εγχώριες. Οι λίγες διασυνοριακές τραπεζικές συμφωνίες μετά τη χρηματοπιστωτική κρίση τείνουν να είναι μεταξύ ιδρυμάτων γειτονικών χωρών που συνδέονται με κοινή γλώσσα ή εμπόριο, όπως η ισπανική CaixaBank που αγόρασε την πορτογαλική Banco BPI το 2017 ή διάφορες μικρότερες συμφωνίες, όπως αυτές που αφορούν βελγικές, γαλλικές και ολλανδικές τράπεζες.

Αυτό αφήνει σύμφωνα με τους αναλυτές, εκτός κούρσας με τις ΗΠΑ και την Ασία, τις ευρωπαϊκές τράπεζες, οι οποίες έχουν χάσει πολύτιμο χρόνο.

Στις 10 μεγαλύτερες τράπεζες του κόσμου με βάση το ενεργητικό τους περιλαμβάνονται μόλις τρεις ευρωπαϊκές τράπεζες, εκ των οποίων η HSBC, έχει την έδρα εκτός της ΕΕ.

Στον κατάλογο κυριαρχούν κινεζικά και αμερικανικά χρηματοπιστωτικά ιδρύματα, ενώ οι γαλλικές BNP Paribas, Crédit Agricole και Société Générale – μαζί με την ισπανική Santander – είναι οι μόνες τράπεζες της Ευρωζώνης που βρίσκονται στην πρώτη 20άδα.

Διαβάστε επίσης:

Τράπεζες: Τι αλλάζει στις δόσεις των δανείων μετά τη νέα μείωση των επιτοκίων

Αναλυτές: Οι τελευταίες εκτιμήσεις για τις τράπεζες και τις εισηγμένες στο ΧΑ

ΤτΕ: Στο 0,25% το αντικυκλικό κεφαλαιακό απόθεμα ασφαλείας

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Wall Street: Πτωτικό άνοιγμα στη τελευταία συνεδρίαση του χειρότερου μήνα από το 2022 – Βουλιάζει η μετοχή της Tesla

- Εριέττα Κούρκουλου: Οι ευχές στη Μαριάννα Λάτση και οι αδημοσίευτες φωτογραφίες

- Eurobank: Στις 30 Απριλίου η ΓΣ για την διανομή μερίσματος €0,105 ανά μετοχή

- Γερμανία: Χαμηλότερα του αναμενομένου ο πληθωρισμός τον Μάρτιο – Στο 2,3%