ΣΧΕΤΙΚΑ ΑΡΘΡΑ

H Pantelakis Securities και ο αναλυτής Σπύρος Τσαγκαλάκης εκτιμούν ότι η Fourlis αύξησε τα καθαρά κέρδη του β’ τριμήνου κατά 85% στα €10,8 εκατ. (32% καλύτερη επίδοση), έναντι ζημιών €3,6 εκατ. στο εποχικά αδύναμο α’ τρίμηνο, καθώς το franchise της ΙΚΕΑ προχωράει.

Την ίδια στιγμή τα EBITDAaL σημείωσαν ‘άλμα’ κατά 68% σε ετήσια βάση στα €11,7 εκατ. (εκτίμηση PS €8 εκατ.) χάρη στην αύξηση του μικτού περιθωρίου κέρδους κατά 3,2 ποσοστιαίες μονάδες και την αύξηση της αποδοτικότητας.

«Η μετοχή είναι έτοιμη για re-rating, καθώς η αγορά τιμολογεί τη μονάδα λιανικής με 4,8 φορές δείκτη EV/EBITDAaL και την εταιρεία ακινήτων (REIC) με 35% discount σε σχέση με την καθαρή αξία της. Η τιμή στόχος είναι τα 5 ευρώ και η σύσταση είναι υπεραπόδοση (overweight)», υπογραμμίζει ο αναλυτής της PS.

Η εξαιρετική επίδοση της ΙΚΕΑ προκαλεί αύξηση των κερδών

«Το franchise της ΙΚΕΑ ανακοίνωσε εκπληκτικές επιδόσεις στο β’ τρίμηνο (τα αποτελέσματα ανακοινώθηκαν χθες το βράδυ), καθώς το EBITDAaL (μετά από μισθώσεις) σκαρφάλωσε κατά 68% σε σχέση με το προηγούμενο έτος στα 11,7 εκατ. ευρώ, καταρρίπτοντας την εκτίμησή μας για 8 εκατ. ευρώ κατά 46%.

Η υπερκάλυψη των €3,7 εκατ. από το τεράστιο τμήμα ειδών σπιτιού αντανακλά την αύξηση του μικτού περιθωρίου κέρδους κατά 3,2 ποσοστιαίες μονάδες σε σχέση με το προηγούμενο έτος στο 47,5%, το οποίο είναι πολύ ισχυρότερο έναντι της εκτίμησής μας για 45,3%.

Σε αυτό το πλαίσιο, τα καθαρά κέρδη του ομίλου για το β’ τρίμηνο του 2024 κέρδη εκτινάχθηκαν κατά 85% σε ετήσια βάση στα €10,8 εκατ. (έναντι ζημιών €3,6 εκατ. στο εποχικά αδύναμο α’ τρίμηνο) από €5,8 εκατ. την ίδια περίοδο πέρυσι, 32% υψηλότερα από την πρόβλεψή μας.

Συγκρατημένες από δύσκολες συγκρίσεις σε ετήσια βάση (ανακυκλώνοντας την περσινή απότομη αύξηση κατά 20%), οι τριμηνιαίες πωλήσεις της ΙΚΕΑ υποχώρησαν κατά 2% σε ετήσια βάση στα €82,3 εκατ. (αστοχία 3%), υποδηλώνοντας, ωστόσο, μια μικρή αύξηση του όγκου κατά 1% δεδομένης της αναπροσαρμογής των τιμών προς τα κάτω κατά 3%, κατά μέσο όρο, για την αξιοποίηση της “value for money” αξίας του εμπορικού της σήματος.

Το τελευταίο αντανακλά τη στρατηγική απόφαση της Fourlis να εφαρμόσει μια πιο ανταγωνιστική τιμολογιακή πολιτική κατά τη διάρκεια του 2024-2026 για την ενίσχυση του μεριδίου αγοράς, χωρίς, σημειωτέον, να διακυβεύεται το μικτό περιθώριο κέρδους.

Εκτός από τη δέσμευση της Inter IKEA να καλύψει πλήρως κάθε επιπλέον κόστος που συνδέεται με τις πρωτοβουλίες της Fourlis για μειώσεις τιμών, το μικτό περιθώριο κέρδους του franchise της ΙΚΕΑ επωφελείται επίσης από το χαμηλότερο κόστος εισροών και τις αλλαγές στο μίγμα προϊόντων.

Παρά την πτωτική τάση των πωλήσεων, παρατηρήσαμε μια αύξηση κατά 6 ποσοστιαίες μονάδες σε σχέση με το προηγούμενο έτος (στο 14,2%, έναντι εκτίμηση PS +1,3 ποσοστιαίες μονάδες στο 9,5%) στο περιθώριο EBITDAaL, αποφέροντας τους καρπούς μέσω των πρωτοβουλιών εξοικονόμησης κόστους (π.χ. μείωση των χώρων στα ΙΚΕΑ Ιωαννίνων, Λάρισας και αεροδρομίου Αθηνών)», καταλήγει ο αναλυτής της Pantelakis Securities για τη Fourlis.

Διαβάστε επίσης:

Πτώση του Bitcoin: Προβληματισμός στην αγορά crypto από το debate Κάμαλα Χάρις – Ντόναλντ Τραμπ

Χρηματιστήριο: Επιφυλακτικές κινήσεις – Συνεχίζονται οι πιέσεις στις τράπεζες

Buy, hold or sell: Άμεση ανάλυση για ΑΔΜΙΕ, ΓΕΚΤΕΡΝΑ, ΕΛΠΕ και ΜΟΗ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

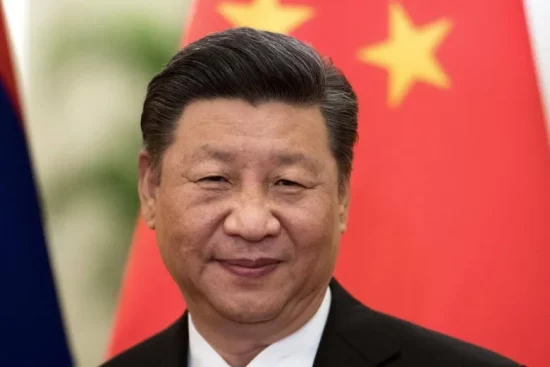

- Κίνα: Οι τελωνειακοί δασμοί των ΗΠΑ ασκούν «πίεση» ασκούν στην οικονομία – Ανησυχία από το Πεκίνο

- Πώς μπορεί να υπάρξει εμπορική «συμμαχία» Ελλάδας – Κίνας: Τα μνημόνια συνεργασίας και η αλήθεια

- Απόφαση – σταθμός από Άδωνι Γεωργιάδη: Τέλος στις γεύσεις των ηλεκτρονικών τσιγάρων

- Βακάκης διαψεύδει… Βακάκη για τις επιδόσεις της Jumbo