ΣΧΕΤΙΚΑ ΑΡΘΡΑ

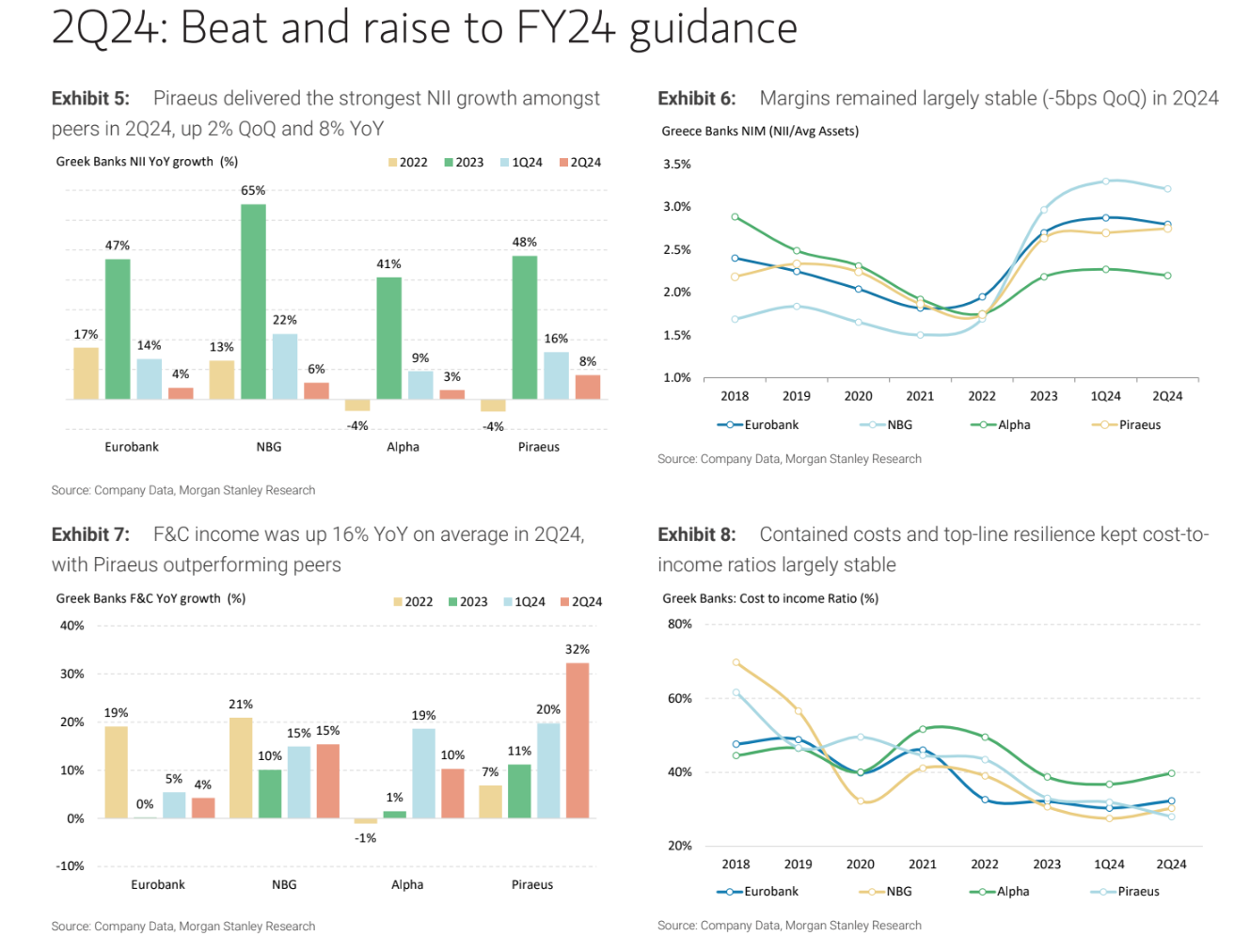

Η Morgan Stanley και η Nida Iqbal εξηγούν ότι οι ελληνικές τράπεζες έχουν υποχωρήσει κατά 8% από τα ανώτατα επίπεδά τους φέτος, παρά τη βελτίωση κατά 12% του β’ τριμήνου φέτος και την αύξηση κατά 9% των προβλέψεων για τα κέρδη ανά μετοχή της φετινής χρήσης.

Οι τιμές στόχοι των ελληνικών τραπεζών είναι για την Εθνική Τράπεζα στα 10,43 ευρώ, για την Τράπεζα Πειραιώς 5,51 ευρώ, για την Alpha Bank στα 2,5 ευρώ και για τη Eurobank στα 2,66 ευρώ. Με 39% μέσο περιθώριο ανόδου στους στόχους τιμών, η MS εξακολουθεί να είναι αγοραστής στις ελληνικές μετοχές (συστάσεις overweight).

«Σε αυτό το report, απαντάμε στις ερωτήσεις των επενδυτών γύρω από το περιθώριο κέρδους, την ευαισθησία στα επιτόκια, τις επιλογές που προκύπτουν λόγω του πλεονάζοντος κεφαλαίου και τις αναβαλλόμενες φορολογικές πιστώσεις – DTCs. Επίσης αναλύουμε τι έχει τιμολογηθεί. Παραμένουμε overweight σε όλες τις ελληνικές τράπεζες που καλύπτουμε», εξηγεί ο οίκος.

Τα βασικά συμπεράσματα της Morgan Stanley είναι ότι:

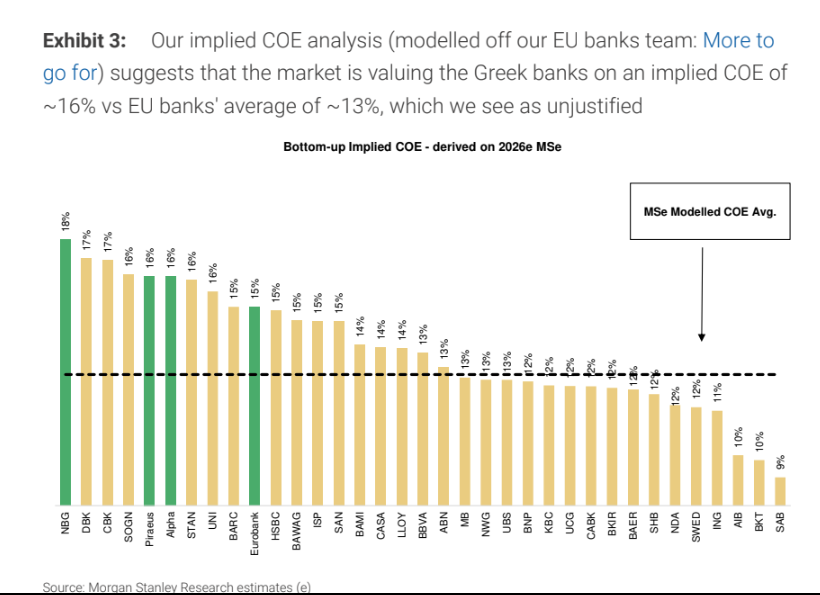

- H αγορά τιμολογεί ένα ρυθμό αύξησης των δανείων για τα έτη 2024-2026 της τάξης του 2,5% με τα καθαρά επιτοκιακά περιθώρια NIMs να συρρικνώνονται κατά 110 μονάδες βάσης (1,10%), υποδηλώνοντας έναν δείκτη αποδοτικότητας ROTE 9,3% έναντι του βασικού σεναρίου της MS για 13% το 2026. Οι μερισματικές προσδοκίες είναι πολύ χαμηλές. Το εναλλακτικό σενάριο της MS προτείνει συρρίκνωση του NIM κατά 70 μ.β. το 2024-2026 και δείκτη διανομής μερίσματος 0%.

- Οι επιλογές των ελληνικών τραπεζών για τα πλεονάζοντα κεφάλαια είναι πολλές. Μετά τη διανομή των μερισμάτων, η MS βλέπει 23% της κεφαλαιοποίησης της αγοράς σε πλεόνασμα κεφαλαίου (2026). Η απόσβεση του DTC σε 10 έτη (έναντι 20 ετών) έχει αντίκτυπο 30 μ.β. με 50 μ.β. στο κεφάλαιο.

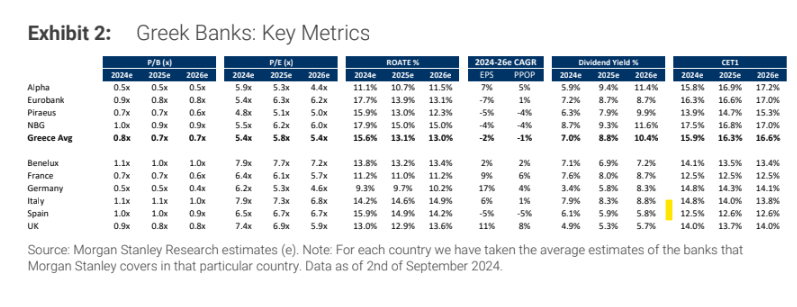

- Η αποτίμηση εξακολουθεί να είναι φθηνή με 0,7 φορές το 2025 σε όρους P/B για τις ελληνικές τράπεζες και δείκτη αποδοτικότητας ROTE 13%. Βλέπει ότι το 26% της κεφαλαιοποίησης της αγοράς θα επιστρέφεται σε μερίσματα τα έτη 2024-2026.

«Οι ελληνικές τράπεζες έχουν υποχωρήσει κατά -8% από τα ανώτατα επίπεδά τους φέτος, παρά τη μέση βελτίωση των προσαρμοσμένων αποτελεσμάτων κατά 12% στο β’ τρίμηνο του 2024 και την αναβάθμιση κατά 9% των προβλέψεων για τα κέρδη ανά μετοχή του φετινού οικονομικού έτους, κατά μέσο όρο.

Στα τρέχοντα επίπεδα, οι ελληνικές τράπεζες διαπραγματεύονται με 5,8 φορές σε όρους P/E έναντι 6,7 φορές για τον μέσο όρο των ομοειδών της ΕΕ και 7 φορές για τις ομοειδείς της περιφέρειας της ΕΕ (ιταλικές και ισπανικές τράπεζες). Σε όρους P/BV 0,7 φορές το 2025 έναντι 0,8 φορές για τον μέσο όρο των ομοειδών της ΕΕ και μια φορά για τις ομοειδείς της περιφέρειας της ΕΕ.

Ο δείκτης αποδοτικότητας ROTE για το 2025 και το 2026 για τις ελληνικές τράπεζες είναι 13,1% και 13% κατά μέσο όρο έναντι 12,7% και 12,9% για τους ομοειδείς της ΕΕ κατά μέσο όρο και 14,8% και 14,6% για τους ομοειδείς της περιφέρειας της ΕΕ. Από την άλλη πλευρά, η σωρευτική μερισματική απόδοση των ελληνικών τραπεζών τα έτη 2024 -2026 είναι 26% έναντι 31% για τον μέσο όρο των ομοειδών της ΕΕ (μερίσματα και επαναγορές)», επισημαίνει η MS.

Οι βασικές ανησυχίες των επενδυτών είναι υπερβολικές

«Οι συζητήσεις μας με τους επενδυτές υποδεικνύουν: 1) ανησυχίες σχετικά με τα περιθώρια κέρδους σε ένα περιβάλλον χαμηλότερων επιτοκίων, δεδομένης της ευαισθησίας των ελληνικών τραπεζών στα επιτόκια κατά τον κύκλο ανόδου και 2) έλλειψη πεποίθησης σχετικά με τις αποδόσεις για τους μετόχους, παρά την αύξηση των κεφαλαιακών δεικτών.

Δεδομένης της πρόσφατης μεταβλητότητας της αγοράς λόγω των ανησυχιών γύρω από μια παγκόσμια μακροοικονομική επιβράδυνση, η ανάλυσή μας ελαστικοποιεί την αύξηση των δανείων για το οικονομικό έτος 2024-2026 και τα περιθώρια κέρδους για το οικονομικό έτος 2026 για τις ελληνικές τράπεζες.

Η ανάλυσή μας δείχνει ότι, κατά μέσο όρο, η αγορά υποδηλώνει 1) μέσο ετήσιο ρυθμό (CAGR) αύξησης δανείων 2,5%, 270 μ.β. χαμηλότερα έναντι του μέσου όρου της MS για 5,2% το 2024-2026 για τις ελληνικές τράπεζες και 2) συρρίκνωση του NIM κατά 110 μ.β. μεταξύ 2024-2026 έναντι του στόχου της MS για 35 μ.β.. Υποθέτοντας το βασικό μας σενάριο για το κόστος κεφαλαίου (περίπου 12,8%), υπολογίζουμε ότι, στα τρέχοντα επίπεδα, οι ελληνικές τράπεζες κατά μέσο όρο τιμολογούν έναν δείκτη αποδοτικότητας RΟTE 9,3%, 360 μ.β. χαμηλότερα από το βασικό σενάριο μας (13% κατά μέσο όρο), κάτι που θεωρούμε ότι είναι υπερβολικό», εξηγεί ο οίκος.

«Η δυναμική απόδοσης για τους μετόχους υποτιμάται. Οι μερισματικές πληρωμές για το οικονομικό έτος 2023 για τις ελληνικές τράπεζες κυμάνθηκαν μεταξύ 10% (Πειραιώς) και 30% (Εθνική Τράπεζα και Eurobank). Μέχρι το 2026, αναμένουμε ότι οι πληρωμές θα αυξηθούν στο 50% με 70%, από 30% με 50% το 2024.

Αυτό σημαίνει ότι κατά μέσο όρο το 26% της τρέχουσας κεφαλαιοποίησης της αγοράς θα επιστραφεί στους μετόχους σε μερίσματα μεταξύ 2024 και 2026. Μετά τη διανομή μερισμάτων, εκτιμούμε 300 μ.β. πλεονάζοντος κεφαλαίου έναντι των στόχων της διαχείρισης έως το 2026 για τις ελληνικές τράπεζες, ή 23% της κεφαλαιοποίησης της αγοράς.

Η εναλλακτική μας ανάλυση ελαστικοποιεί τα περιθώρια κέρδους και τις μερισματικές πληρωμές για τις ελληνικές τράπεζες και υποδηλώνει ότι στα τρέχοντα επίπεδα η αγορά προεξοφλεί μηδενικές πληρωμές από τις ελληνικές τράπεζες και συμπίεση του NIM κατά 70 μ.β. έναντι 35 μ.β. που υποθέτει η ανάλυση μας μεταξύ 2024-2026. Θεωρούμε ότι αυτό είναι αδικαιολόγητο», καταλήγει η επενδυτική τράπεζα.

Διαβάστε επίσης:

Εθνική Τράπεζα: Κόβει τις προμήθειες σε επιλεγμένες συναλλαγές – Ποιες είναι

Goldman Sachs: Οι νέες τιμές στόχοι για τις ελληνικές τράπεζες

Eurobank: 221 στελέχη άσκησαν τα δικαιώματα προαίρεσης – Kατέβαλαν τίμημα 2,84 εκατ. ευρώ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Υπερταμείο: 4 ενδιαφερόμενοι για τις δραστηριότητες κρουαζιέρας στα λιμάνια Κατάκολου, Πάτρας και Καβάλας

- Bank of Cyprus: Νέο μέλος στο Διοικητικό Συμβούλιο η Ειρήνη Ψάλτη

- ΔΕΗ Tour of Hellas 2025 – Η Ελλάδα και το ποδήλατο σε πρώτο πλάνο μέσα από μία εντυπωσιακή αγωνιστική διαδρομή με την υποστήριξη της ΔΕΗ

- Πάρος: Ορμητικοί χείμαρροι οι δρόμοι, μήνυμα του 112 για απαγόρευση κυκλοφορίας των οχημάτων (βίντεο)