ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Μάλλον λιγοστοί θα πρέπει να είναι οι Έλληνες καταθέτες, που τυχαίνει να θυμούνται την…επέτειο της περασμένης Δευτέρας. Τότε δηλαδή που συμπληρώθηκαν 5 χρόνια από τις 26 Αυγούστου του 2019, όταν με νομοθετική πρωτοβουλία της τότε νεοεκλεγμένης κυβέρνησης Μητσοτάκη, επήλθε η πλήρης άρση των Capital Controls.

Τα δεσμά στην ελεύθερη κίνηση κεφαλαίων είχαν χαλκευτεί 50 μήνες πριν (στα τέλη Ιουνίου του 2015) όταν οι μαθητευόμενοι μάγοι της πρώτης κυβέρνησης Σύριζα- ΑΝ.ΕΛΛ. και ο χαρωπός «αλχημιστής» του οικονομικού επιτελείου Γιάνης Βαρουφάκης, δοκίμασαν να πειραματιστούν με το μέλλον της χώρας. Θρυμματίζοντας συνάμα και την…κοινή λογική.

Πλέον όλα αυτά συνιστούν ιστορία. Πονεμένη μεν αλλά ιστορία για τους καταθέτες των τραπεζών, που όταν επιβλήθηκαν τα Capital Controls δεν μπορούσαν να πάρουν παραπάνω από 60 ευρώ την ημέρα.

Για τους Έλληνες αποταμιευτές τα φοβικά σύνδρομα του παρελθόντος δεν υπάρχουν πιά, καθώς οι συνθήκες κανονικότητας έχουν αποκατασταθεί. Τόσο για την οικονομία της χώρας, όσο και για το τραπεζικό της σύστημα, που όπως τονίζει η πλειονότητα των αναλυτών έχουν εισέλθει στον «ενάρετο κύκλο» της ανάπτυξης.

Η επιστροφή στην ομαλή πραγματικότητα πιστοποιείται ανάγλυφα και μέσα από τα επίσημα στοιχεία, τα οποία καταγράφουν υψηλό δεκαετίας για τις…μη εγγυημένες καταθέσεις. Εκείνες δηλαδή που ξεπερνούν το εγγυημένο «πλαφόν» διασφάλισης των 100.000 ευρώ ανά καταθέτη και ανά τράπεζα. Και ως εκ τούτου είναι έξω από θεσπισμένο «δίχτυ» προστασίας.

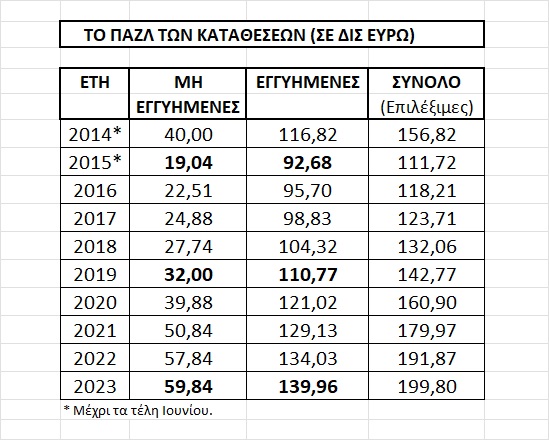

Ο πρόσφατα δημοσιοποιημένος οικονομικός απολογισμός του Ταμείου Εγγύησης Καταθέσεων και Επενδύσεων (ΤΕΚΕ) καταδεικνύει ότι στα τέλη της περσινής χρονιάς, οι ανασφάλιστες καταθέσεις των ιδιωτών και των επιχειρήσεων, σε όλες τις τράπεζες που λειτουργούν στην Ελλάδα, έφτασαν στα επίπεδα των 59,84 δισ. ευρώ. Αυξημένες κατά 3,5% σε ετήσια βάση, κατά 87% από τα τέλη του 2019 όταν είχαν διαμορφωθεί στα 32 δισ. ευρώ και κατά 214,3% από τον Ιούνιο του 2015, όταν είχαν καταπέσει στα τάρταρα των 19,04 δις ευρώ.

Από την άλλη πλευρά οι εγγυημένες καταθέσεις, που εντάσσονται στο όριο κάλυψης μέχρι τα 100.000 ευρώ ανά καταθέτη και ανά τράπεζα, έφτασαν πέρσι στα 139,96 δισ. ευρώ. Ενισχυμένες κατά 4,4% από το 2022, κατά 26,4% από τα τέλη του 2019 όταν είχαν βρεθεί στα 110,779 δισ. και κατά 51% από τα χαμηλά των 92,68 δισ. του Ιουνίου του 2015.

Εκμηδενίστηκε ο δείκτης φόβου

Σε αδρές γραμμές οι μη εγγυημένες καταθέσεις παρουσιάζουν ρυθμό αύξησης 4,2 φορές μεγαλύτερο σε σύγκριση με τις εγγυημένες, από την επιβολή των Capital Controls. Eνώ από τότε που μπήκαν στο…χρονοντούλαπο της ιστορίας οι περιορισμοί, οι μη εγγυημένες καταθέσεις έχουν 3,3 φορές υψηλότερο ποσοστό αύξησης από τις εγγυημένες.

Ξεκάθαρα δείγματα όλα αυτά του γεγονότος ότι ο …δείκτης φόβου των καταθετών έχει κατ’ ουσίαν εκμηδενιστεί, καθώς η χώρα και το τραπεζικό σύστημα έχουν αφήσει πίσω τους τις νοσηρές καταστάσεις του παρελθόντος.

Όπως προκύπτει από τα στοιχεία του ΤΕΚΕ το άθροισμα των εγγυημένων και μη εγγυημένων καταθέσεων, ήταν στα τέλη του 2023 στα επίπεδα των 199,8 δισ. ευρώ. Έχοντας αυξηθεί κατά 78,8% ( 88,08 δις σε απόλυτα νούμερα) από τον Ιούνιο του 2015.

Τα συνολικά ποσά συνιστούν τις αποκαλούμενες επιλέξιμες καταθέσεις. Στις οποίες το ΤΕΚΕ δεν περιλαμβάνει τις καταθέσεις του Δημόσιου Τομέα, των ταμείων κοινωνικής ασφάλισης, των τραπεζών σε ίδιους λογαριασμούς, των ασφαλιστικών και αντασφαλιστικών επιχειρήσεων, όπως επίσης και εκείνες των ΕΠΕΥ που είναι στο όνομά τους και για ίδιο λογαριασμό.

Λόγω των εξαιρέσεων αυτών οι επιλέξιμες καταθέσεις είναι εκ των πραγμάτων λιγότερες από το γενικό σύνολο που ανακοινώνει περιοδικά η Τράπεζα Ελλάδος.

Κατ’ ουσίαν η παράμετρος των εγγυημένων καταθέσεων μπήκε έντονα στο προσκήνιο της ελληνικής πραγματικότητας, μετά από το «κούρεμα» των καταθέσεων στην Κύπρο, τον Μάρτιο του 2013. Από τότε, ένα σοβαρό τμήμα των μεγάλων Ελλήνων καταθετών εμπλούτισε τους…λογαριασμούς του και με άλλους συνδικαιούχους, ενώ παράλληλα «έσπασε» τα αποταμιευτικά του διαθέσιμα σε περισσότερες από μία τράπεζες. Έτσι ώστε να διασφαλίζεται μεγαλύτερο εύρος ως προς τα συνολικά καλυπτόμενα ποσά.

Στην Ελλάδα βέβαια στα χρόνια της κρίσης και της ζοφερής απειλής του Grexit, υπήρξε ένα μεγάλο κύμα εκροών καταθέσεων που «σάρωσε» τις τράπεζες και κορυφώθηκε μέσα στο πρώτο εξάμηνο του 2015. Μέσα σε συνθήκες ογκούμενης αβεβαιότητας. Πού τώρα πια έχει εκλείψει για τους καταθέτες.

Είναι χαρακτηριστικό ότι στα τέλη Ιουνίου του 2015 οι μη εγγυημένες καταθέσεις αντιστοιχούσαν στο 16,2% του συνόλου, ενώ τώρα το ποσοστό αυτό έχει ανέλθει στο 30%.

Σε πολύ λίγους το μεγάλο κομμάτι των καταθέσεων

Στον οικονομικό απολογισμό του ΤΕΚΕ για το 2023, παρατίθενται και στοιχεία που απεικονίζουν τη γενικότερη «μορφολογία» των καταθέσεων στη χώρα. Πρόκειται για μεσοσταθμικά στοιχεία τα οποία αφορούν τους δικαιούχους καταθετικών λογαριασμών σε κάθε τράπεζα ξεχωριστά. Και όχι το σύνολο του κάθε καταθέτη σε όλες τις τράπεζες της χώρας.

Βάσει αυτών υπολογίζεται ότι ποσά μέχρι 1.000 έχει το 70,9% του αριθμού των καταθετών. Από 1.001 έως 5.000 ευρώ έχει το 13,3% των καταθετών. Από 5.001 έως 50.000 ευρώ έχει το 13,6% και από 50.001 έως 100.000 ευρώ έχει το 1,4%. Ενώ πάνω από 100.000 ευρώ έχει μόλις το 0,8% του αριθμού των καταθετών.

Σύμφωνα πάντα με τα στοιχεία του ΤΕΚΕ οι έχοντες αποταμιευτικά κεφάλαια στις τράπεζες άνω των 100.000 συγκεντρώνουν το 42,5% των καταθέσεων. Εκείνοι που διαθέτουν από 50.001 έως 100.000 ευρώ συγκεντρώνουν μερίδιο 15,6%, ενώ στο 35,3% ανέρχεται το μερίδιο όσων έχουν από 5.001 έως 50.000 ευρώ. Το 5,2% των καταθέσεων συγκεντρώνουν οι έχοντες ποσά από 1.001 έως 5.000 ευρώ, ενώ το υπόλοιπο κομμάτι του 1,3% αφορά του καταθέτες μέχρι τα 1.000 ευρώ.

Η μεγάλη αλήθεια που προκύπτει είναι ότι ο ανθός του αποταμιευτικού πλούτου βρίσκεται σε πολύ λίγους, ενώ αντίθετα οι περισσότεροι έχουν…ψίχουλα στην άκρη. Διότι το 2,2% του αριθμού των καταθετών με λογαριασμούς άνω των 50.000 ευρώ, συγκεντρώνει το…58,15 των καταθέσεων. Ενώ για το…84,2% των καταθετών που διαθέτουν ποσά μέχρι 5.000 ευρώ, το μερίδιο που τους αναλογεί είναι μόλις 6,6%.

Διαβάστε επίσης

ΤτΕ: Αυξήθηκαν οι καταθέσεις τον Ιούλιο, μειώθηκαν τα δάνεια

ΤτΕ: Θα αυξηθεί η ζήτηση δανείων για μικρομεσαίες επιχειρήσεις

Χρυσές λίρες βάρους 25,6 τόνων και αξίας 560 εκατ. ευρώ πούλησαν οι Έλληνες στα 23 χρόνια του ευρώ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Accor, Invel Real Estate, PRODEA: Επεσαν οι υπογραφές για το ξενοδοχείο Bellevue Cortina d’Ampezzo, στους Δολομίτες

- Θεσσαλονίκη: Το δις εξαμαρτείν για γιατρό Δημόσιου νοσοκομείου – Συνελήφθη για φακελάκι – Είχε καταδικαστεί για το ίδιο αδίκημα !

- Ρωσία: Βασικός διαπραγματευτής του Πούτιν για τις επενδύσεις αναμένεται να επισκεφθεί τις ΗΠΑ

- ΔΥΠΑ: Έρχονται 1.000 νέες επιδοτούμενες θέσεις για ανέργους 55 ετών και άνω – Στα 17,5 εκατ. ευρώ ο προϋπολογισμός