ΣΧΕΤΙΚΑ ΑΡΘΡΑ

LAMDA Development: Διεθνής διάκριση για το έργο στο Ελληνικό – Στις 100 πιο επιδραστικές εταιρείες του κόσμου

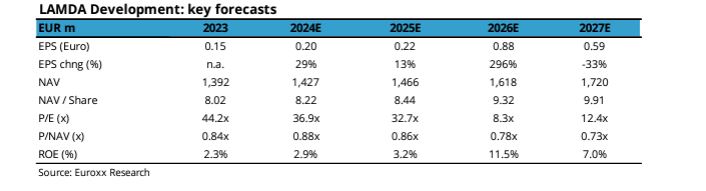

Στα 10 ευρώ διατηρεί την τιμή στόχο για τη Lamda Development η Euroxx, δίνοντας παράλληλα σύσταση overweight.

Η εταιρεία ανακοίνωσε την ολοκλήρωση της πώλησης πέντε οικοπέδων στο Ελληνικό έναντι 106 εκατ. ευρώ αναφέρει το report. Η εξέλιξη αυτή σύμφωνα με την Euroxx υπογραμμίζει ότι το αναπτυξιακό μέρος του NAV (καθαρή αξία ενεργητικού) είναι υποτιμημένο καθώς περιλαμβάνει τη γη για οικιστική ανάπτυξη στο κόστος και δεν ενσωματώνει τις τρέχουσες συναλλαγές και τις αγοραίες αξίες (market values).

«Αν υποθέσουμε την τρέχουσα αξία αγοράς σε 2,1 χιλιάδες ευρώ ανά τ.μ. σε οικόπεδο περίπου 1 εκ. τ.μ. (εκ των οποίων περίπου 900 χιλ. στη φάση 2 έως το 2037), τότε το market value είναι πάνω από 2 δισ. ευρώ έναντι αξίας που περιλαμβάνεται στο τρέχον NAV του αποθέματος κατοικιών σε 1 δισ. ευρώ», καταλήγει η Euroxx.

Τα οικόπεδα βρίσκονται κοντά στον εμπορικό κόμβο (Commercial Hub) και το The Ellinikon Mall και οι αγοραστές είναι διεθνείς και ελληνικές εταιρείες που δραστηριοποιούνται στην τοπική αγορά ακινήτων (Brook Lane Capital, Tenbrinke, Hellenic Ergon και Daedalus Development).

H Lamda Development έχει στόχο για σωρευτικά έσοδα 1,1 δισ. ευρώ έως το τέλος του 2024. Στο τέλη Μαΐου τα σωρευτικά έσοδα μετρητών ήταν 860 εκατ. ευρώ και με αυτή τη συναλλαγή θα πλησιάσουν τα 970 εκατ. ευρώ.

Η μετοχή έχει αυξηθεί κατά 7% σε σχέση με το προηγούμενο report της χρηματιστηριακής, στις αρχές του περασμένου Ιουνίου. Σε σύγκριση με το χθεσινό κλείσιμο στα 7,3 ευρώ, η Euroxx «βλέπει» περιθώριο ανόδου περίπου 37% για τη Lamda.

Wood: Θετική η συμφωνία της Lamda

Θετική χαρακτηρίζει, σε ανάλυση της, και η Wood τη συμφωνία πώλησης οικοπέδων της Lamda Development.

Επισημαίνει ότι η συναλλαγή, φορτώνει προκαταβολικά κέρδη P&L (περίπου 76 εκατ. ευρώ, ή 0,4 ευρώ/μετοχή, ενισχύει τη NAV κατά 5%), καθώς και ταμειακές εισροές από το Ελληνικό (περίπου 106 εκατ. ευρώ, 0,6 ευρώ/μετοχή, ή περίπου 8% της κεφαλαιοποίησης της εταιρείας), και μειώνει το ρίσκο του έργου.

Η συνολική λογιστική αξία των οικοπέδων ανέρχεται σε 27 εκατ. ευρώ ή 531 ευρώ/τ.μ. (συμπεριλαμβανομένου του κόστους υποδομής). Η τιμή αυτή είναι ελαφρώς χαμηλότερη από τη μέση λογιστική αξία των οικοπέδων του Ελληνικού (περίπου 800 ευρώ/τ.μ.), καθώς τα οικόπεδα που πωλήθηκαν βρίσκονται πιο κοντά στη λεωφόρο Βουλιαγμένης και πιο μακριά από την προκυμαία.

Αυτό σημαίνει ότι η Lamda αναμένεται να καταγράψει από την πώληση κέρδη ύψους 76 εκατ. ευρώ περίπου, κάτι που θα πρέπει να αυξήσει τη λογιστική αξία κατά 0,4 ευρώ περίπου ανά μετοχή, με αμετάβλητα τα λοιπά δεδομένα, ενισχύοντας την καθαρή αξία της μετοχής κατά 5%.

Τα ταμειακά έσοδα (106 εκατ. ευρώ) από τη συναλλαγή μεταφράζονται σε 0,6 ευρώ/μετοχή. Με την τρέχουσα τιμή της μετοχής, τα καθαρά ταμειακά έσοδα αντιστοιχούν στο 8% της χρηματιστηριακής αξίας της εταιρείας.

Όπως αναφέρει η Wood, οι πωλήσεις γης επιταχύνουν την αναγνώριση των λογιστικών κερδών στα αποτελέσματα χρήσεως και το σημαντικότερο, προεισπράττουν ταμειακές εισροές και μειώνουν το ρίσκο του έργου.

Πιστεύουμε ότι η ανάκαμψη της τιμής της μετοχής από τα τέλη Ιουνίου μπορεί να οφείλεται εν μέρει στο γεγονός ότι η αγορά ανέμενε αυτή την πώληση, αναφέρει ο οίκος. Χαιρόμαστε που η εταιρεία κατάφερε να ολοκληρώσει την πώληση και θεωρούμε τη συναλλαγή σαφώς θετική, αν και πιθανώς σε μεγάλο βαθμό έχει ήδη τιμολογηθεί.

Παρά τους κινδύνους εκτέλεσης που σχετίζονται με το Ελληνικό και την εγγενώς περιορισμένη ορατότητα που έχουμε για τις αποδόσεις που μπορεί να αποφέρει το έργο, η Lamda παραμένει το καλύτερο εισηγμένο παιχνίδι στα ελληνικά ακίνητα, κατά την άποψή μας. Το χαρτοφυλάκιο των τεσσάρων malls της, συνεχίζει να παράγει ισχυρή αύξηση των ενοικίων, υποστηριζόμενη από την αύξηση του κύκλου εργασιών των ενοικιαστών της.

Οι μαρίνες αποδίδουν επίσης πολύ καλά. Στο Ελληνικό, τα διαμερίσματα πωλούνται γρήγορα, με τιμές υψηλότερες από τα αρχικά προϋπολογισθέντα επίπεδα. Περίπου τα μισά από τα διαμερίσματα της πρώτης φάσης έχουν ήδη πωληθεί ή δεσμευτεί.

Για το Ελληνικό, τα ενοίκια ξεπερνούν επίσης τα επίπεδα που υποθέσαμε στην έναρξη, που δημοσιεύθηκε πέρυσι τέτοια εποχή. Τα γενικά έξοδα είναι υψηλότερα από ό,τι αναμέναμε αρχικά- ωστόσο, εάν η Lamda είναι σε θέση να παραδώσει τα έργα της πρώτης φάσης του Elinikon σε μεγάλο βαθμό εντός του προϋπολογισμού, οι υψηλότερες τιμές πώλησης και τα ενοίκια τόσο στα υφιστάμενα malls όσο και στα malls υπό ανάπτυξη θα οδηγήσουν σε σημαντική άνοδο των προβλέψεών μας τόσο για τα κέρδη όσο και για την καθαρή αξία ενεργητικού.

Ο βασικός κίνδυνος για την εταιρεία είναι ότι είτε τα capex είτε τα opex (ή και τα δύο) που σχετίζονται με το Eλληνικό θα υπερβούν τις εκτιμήσεις μας, συμπιέζοντας τα περιθώρια κέρδους και τις αποδόσεις που μπορεί να αποφέρει το έργο.

Δεδομένου ότι το capex μόλις έχει αρχίσει να αυξάνεται, πιστεύουμε ότι θα έχουμε καλύτερη ορατότητα για τα πραγματικά επίπεδα των προϋπολογισμών των επιμέρους έργων μόνο το 2025/2026E.

Εάν η ζήτηση για τα οικιστικά έργα παραμείνει ισχυρή και τα βασικά τμήματα της πρώτης φάσης παραδοθούν σύμφωνα με τον προϋπολογισμό, αναμένουμε ότι τα κέρδη που θα προκύψουν στο Ελληνικό θα οδηγήσουν τη λογιστική αξία σταδιακά υψηλότερα. Εάν αυτό αποδειχθεί σωστό, θα περιμέναμε η τιμή της μετοχής να παραμείνει σε χαμηλά επίπεδα.

Διαβάστε επίσης:

Ελληνικό – Orilina: Στην ουρά ξένοι αγοραστές για μία βίλα του Kengo Kuma

Ελληνικό: Εκδόθηκε η άδεια για την ανέγερση του Riviera Galleria

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Γερμανία: Χαμηλότερα του αναμενομένου ο πληθωρισμός τον Μάρτιο – Στο 2,3%

- Wall Street Journal: Ομάδα στο Signal και για τον πόλεμο στην Ουκρανία διατηρούσε ο Γουόλτς – Πιέσεις για την αποπομπή του

- Θεσσαλονίκη: Ληστεία σε μίνι μάρκετ – Μπήκαν με ρόπαλο και πριόνι και πήραν χρήματα και ηλεκτρονικά τσιγάρα (Βίντεο)

- COSMOTE: Πρωτιά στην Ευρώπη χάρη στο δίκτυο 5G+