ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Piraeus Securities και οι αναλυτές Βασίλης Ρουμαντζής και Γιώργος Βρεκός ξεκινούν την κάλυψη της IDEAL Holdings με σύσταση υπεραπόδοσης (οutperform) με βάση μια τιμή στόχο στα 8,5 ευρώ, που συνεπάγεται απόδοση 42% περίπου από το τρέχον επίπεδο της αγοράς.

«Πιστεύουμε ότι η IDEAL Holdings προσφέρει μια ελκυστική επενδυτική περίπτωση με αποδόσεις που ξεπερνούν την αγορά και προέρχονται από ένα επιχειρηματικό μοντέλο τύπου ιδιωτικού κεφαλαίου (private equity).

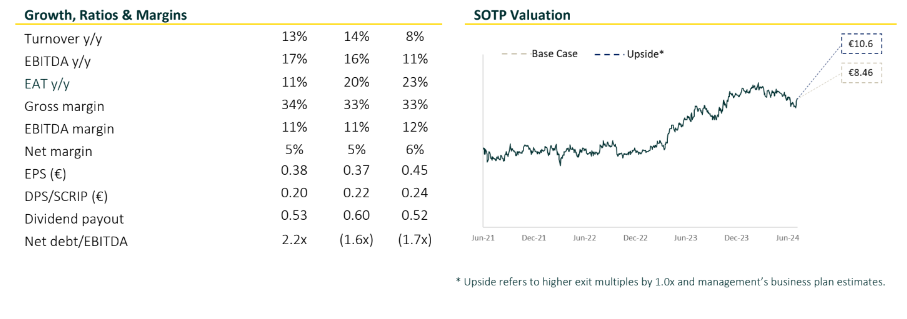

Tο βασικό μοντέλο αποτίμησης LBO που χρησιμοποιούμε προτείνει 18% περίπου εσωτερικό συντελεστή απόδοσης (IRR) για τη μετοχή σε βάθος 5ετίας, με σημαντική άνοδο από την αξιοποίηση διαθέσιμων μετρητών ύψους 130 εκατ. ευρώ για νέες εξαγορές», εξηγούν οι Ρουμαντζής και Βρεκός.

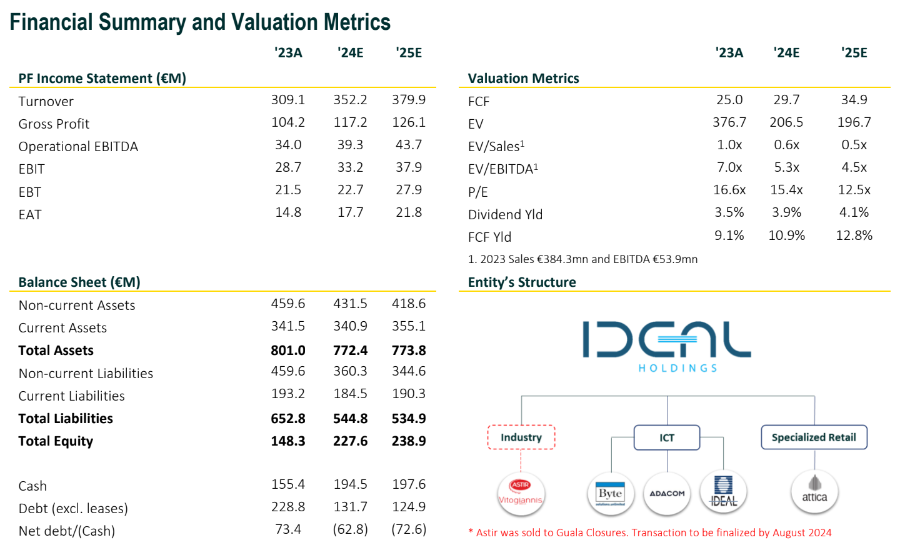

Η IDEAL Holdings είναι μια διαφοροποιημένη εταιρεία χαρτοφυλακίου με φιλοσοφία private equity. Μετά από μια πρόσφατη συμφωνία για την έξοδο από τη βιομηχανική της δραστηριότητα (η ολοκλήρωση της συναλλαγής αναμένεται τον Ιούλιο), ο όμιλος θα έχει παρουσία σε δύο τομείς:

-Τεχνολογίες πληροφορικής και επικοινωνιών με το επενδυτικό χαρτοφυλάκιο ΤΠΕ του ομίλου να περιλαμβάνει τρεις νομικές οντότητες, συγκεκριμένα την Adacom που ειδικεύεται στον τομέα της ασφάλειας στον κυβερνοχώρο, την IDEAL Electronics, η οποία ειδικεύεται στη διανομή προϊόντων πληροφορικής και λογισμικού, και την Byte, η οποία ειδικεύεται στην ολοκλήρωση συστημάτων και στις επιχειρηματικές λύσεις.

-Πολυκαταστήματα: Το 2023, ο όμιλος εξαγόρασε τα πολυκαταστήματα Αttica (ADS), τη μεγαλύτερη και πιο διάσημη αλυσίδα πολυκαταστημάτων στην Ελλάδα στον τομέα της μόδας και των καλλυντικών, η οποία έχει συνεργασίες με διεθνείς μάρκες πολυτελείας.

Κύρια σημεία της επενδυτικής περίπτωσης

Ο όμιλος της IDEAL Holdings έχει μια πολύ συγκεκριμένη στρατηγική εξαγορών χαμηλού κινδύνου με 5 βασικούς πυλώνες:

- Έλεγχος πλειοψηφίας (με στόχο το 100%) για τη διευκόλυνση της λήψης αποφάσεων και της επιχειρηματικής δραστηριότητας,

- Οι εταιρείες-στόχοι πρέπει να είναι κατάλληλοι υποψήφιοι για εξαγορά δηλ. με σταθερή παραγωγή ταμειακών ροών, καθιερωμένη πελατειακή βάση, δυνατότητα ανάπτυξης μέσω οργανικής επέκτασης ή πρόσθετες εξαγορές, ικανότητα να ενεργούν ως ενοποιητές του τομέα και υψηλή ποιότητα διοίκησης και ο Όμιλος δεν επενδύει σε Venture Capital ή Growth Equity,

- Οι εξαγορές υλοποιούνται με μέτρια μόχλευση (κατά προτίμηση 2 φορές τον καθαρό δανεισμό ως προς τα ΕBITDA), επιλέγοντας τη δημιουργία αξίας μέσω των λειτουργιών,

- Μόλις επενδύσει, ο όμιλος συνεργάζεται στενά με τη διοίκηση των εταιρειών χαρτοφυλακίου για την ανάπτυξη ενός σχεδίου για τα επόμενα χρόνια, παρέχοντας παράλληλα κίνητρα και ενισχύοντας τις πρακτικές εταιρικής διακυβέρνησης, ενώ οι στρατηγικές αποφάσεις για βασικά θέματα λαμβάνονται σε επίπεδο holding εταιρείας,

- 5.Ευέλικτο σχέδιο εξόδου, καθώς η χαμηλή μόχλευση και τα υγιή ταμειακά διαθέσιμα επιτρέπουν στον όμιλο να προγραμματίσει τη βέλτιστη έξοδο.

Πολύ έμπειρη διοικητική ομάδα για τον όμιλο της IDEAL Holdings

Η διοικητική ομάδα της IDH έχει εκτεταμένη πρόσβαση σε σημαντικές επενδυτικές ευκαιρίες στο στοχευόμενο τμήμα της αγοράς (με αξία επιχείρησης συνήθως μεταξύ 70 εκατ. ευρώ και 300 εκατ. ευρώ, εκτός εάν πρόκειται για προσθήκη σε υφιστάμενη επένδυση) μέσω ενός εκτεταμένου δικτύου, επιτρέποντας ιδιόκτητες συμφωνίες που εξασφαλίζουν δίκαιους πολλαπλασιαστές εισόδου. Επίσης, ο όμιλος έχει επιτυχημένο επενδυτικό ιστορικό σε προηγούμενες εξόδους που επιτυγχάνουν περίπου 60% απόδοση IRR.

Ο όμιλος της IDEAL Holdings έχει δεσμευτεί να διανέμει τουλάχιστον το 35% των κερδών στους μετόχους, το οποίο μπορεί εύκολα να χρηματοδοτηθεί από τις πληρωμές των θυγατρικών προς την holding εταιρεία. Υποθέτοντας ότι όλα τα έσοδα εξόδου θα επανεπενδυθούν (σύμφωνα με την πρόθεση της διοίκησης), οι προβλέψεις δείχνουν ότι οι αμοιβές προς τους μετόχους θα αυξηθούν από 0,20 ευρώ ανά μετοχή το 2023 σε 0,30 ευρώ το 2028.

Διαβάστε επίσης:

NBG Securities για ΟΤΕ: Συνδυασμός χαμηλού κινδύνου – υψηλής απόδοσης, νέα αυξημένη τιμή στόχος

ελίν: Στα €701,93 εκατ. ο κύκλος εργασιών το α’ τρίμηνο 2024

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΣΕΒΕ: Συγκρατημένη αισιοδοξία για τις επιπτώσεις των δασμών του Τραμπ στις εξαγωγές

- Τραμπ: «Πιστεύω ότι πηγαίνει πολύ καλά» είπε για την αντίδραση των αγορών στους δασμούς

- «Αρμεγαδδώνας» στη Wall Street: Η χειρότερη συνεδρίαση του S&P 500 από το 2020, με απώλειες 4,84%

- Πετρέλαιο: Τραμπ και OPEC+ έστειλαν WTI και Brent στο -6%