ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Το ιστορικό στούντιο της Paramount συγχωνεύεται με την Skydance, του 41χρονου Ντέιβιντ Έλισον.

Η συγχώνευση θα αποτελέσει έναν συνδυασμό μεταξύ της Paramount, του στούντιο των κλασικών ταινιών όπως το «Chinatown», ο «Νονός» και το «Breakfast at Tiffany’s», με τον οικονομικό της συνεργάτη σε αρκετές πρόσφατες ταινίες, όπως το «Top Gun: Maverick», «Mission: Impossible-Dead Reckoning» και «Star Trek Into Darkness».

Ο 41χρονος γόνος της τεχνολογίας που ίδρυσε τη Skydance, θα γίνει πρόεδρος και διευθύνων σύμβουλος της νέας Paramount, ενώ ο Τζεφ Σελ, πρώην διευθύνων σύμβουλος της NBCUniversal, θα είναι ο νέος πρόεδρός της.

Οι δύσκολες εποχές

Η Paramount έχει περάσει δύσκολα τα προηγούμενα χρόνια καθώς έχει χάσει σχεδόν 17 δισεκατομμύρια δολάρια σε αξία από τα τέλη του 2019, με την παραδοσιακή τηλεοπτική της δραστηριότητα μα διαβρώνεται ταχύτερα από ό,τι η υπηρεσία streaming Paramount+ μπορούσε να αποφέρει κέρδη.

Οι ζημιές δεν άργησαν να φέρουν γκρίνιες στα διευθυντικά στελέχη, με αποχωρήσεις, περικοπές, πώληση ορισμένων περιουσιακών στοιχείων.

Αρκετές ήταν οι συζητήσεις για μία πιθανή εξαγορά της εταιρείας από πλούσιους γόνους, funds αλλά και μεγάλες εταιρείες, με το deal ύστερα από συζητήσεις μηνών να κλείνει με την Skydance.

Σύμφωνα με τους όρους της συμφωνίας, η Skydance θα συγχωνευθεί με την Paramount σε μια συναλλαγή που θα περιλαμβάνει όλες τις μετοχές και θα αποτιμά τη Skydance στα 4,75 δισ. δολάρια, δημιουργώντας μια εταιρεία με επιχειρηματική αξία 28 δισ. δολάρια.

«Οι επενδυτές ελπίζουν επίσης ότι η Skydance μπορεί να φέρει νέα λάμψη στον ευρύτερο όμιλο Paramount, δεδομένου ότι η απόδοση της μετοχής της ήταν πραγματικά άθλια», δήλωσε ο Russ Mould, διευθυντής επενδύσεων στην AJ Bell.

Οι λεπτομέρειες της συμφωνίας

Ο Έλισον και οι χρηματοδότες του, η οικογένεια Έλισον και η Redbird Capital Partners, θα πληρώσουν 15 δολάρια ανά μετοχή σε μετρητά ή μετοχές χωρίς δικαίωμα ψήφου της κατηγορίας Β στους μετόχους της Paramount, το οποίο αντιπροσωπεύει ένα premium 48% από την 1η Ιουλίου.

Οι κάτοχοι των μετοχών με δικαίωμα ψήφου της κατηγορίας Α θα λάβουν 23 δολάρια ανά μετοχή σε μετρητά ή μετοχές, ή 28% πριμ από την 1η Ιουλίου.

Μόλις ολοκληρωθεί η συναλλαγή, η ομάδα επενδυτών της Skydance θα κατέχει το 100% των μετοχών με δικαίωμα ψήφου της νέας Paramount της κατηγορίας Α και το 69% των μετοχών Β που βρίσκονται σε κυκλοφορία.

Η συμφωνία δίνει επίσης στην Paramount 45 ημέρες για να βρει μια καλύτερη προσφορά, αφήνοντας ανοιχτό το ενδεχόμενο μιας ακόμη ανατροπής στην ήδη χαοτική διαδικασία της συμφωνίας.

Διαβάστε επίσης:

Samsung Electronics: Πάνω από 6.500 εργαζόμενοι απεργούν για τους μισθούς και τις συνθήκες εργασίας

Οι τουρίστες εγκαταλείπουν την «καυτή» Μεσόγειο για πιο δροσερά μέρη

Hoper: Η πρώτη ελληνική αεροπορική ελικοπτέρων απογειώνεται – Πτήσεις στα νησιά με 160 ευρώ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ύψωσε την ελληνική σημαία το φορτηγό πλοίο «Νέα Τύχη» της Fafalios Shipping

- Σεισμικός χορός τη νύχτα στην Αττική – Τι βλέπουν οι σεισμολόγοι

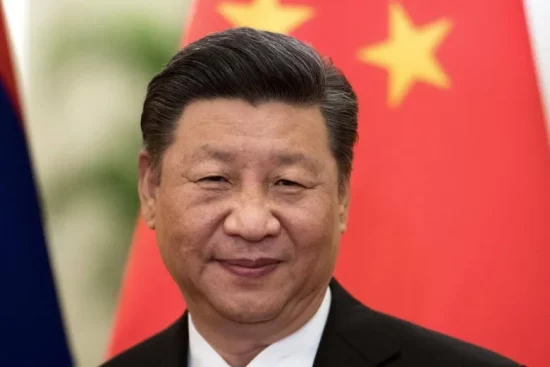

- Κίνα: Οι τελωνειακοί δασμοί των ΗΠΑ ασκούν «πίεση» ασκούν στην οικονομία – Ανησυχία από το Πεκίνο

- Πώς μπορεί να υπάρξει εμπορική «συμμαχία» Ελλάδας – Κίνας: Τα μνημόνια συνεργασίας και η αλήθεια