ΣΧΕΤΙΚΑ ΑΡΘΡΑ

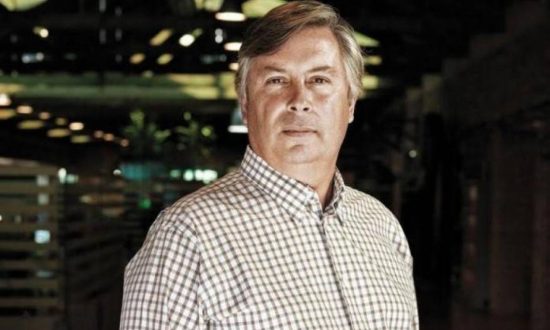

Πιονιέρος της πράσινης ενεργειακής επανάστασης στη χώρα, ο διορατικός επιχειρηματίας Γιώργος Περιστέρης, οδηγεί πλέον την «αυτοκράτειρα» των παραχωρήσεων και των υποδομών ΓΕΚ ΤΕΡΝΑ, στην πολλά υποσχόμενη…επόμενη μέρα.

Μετά από το mega deal πώλησης της θυγατρικής ΤΈΡΝΑ Ενεργειακή στη Masdar, η μητρική ΓΕΚ ΤΕΡΝΑ ατενίζει το μέλλον, έχοντας τρία ισχυρά «όπλα» στη φαρέτρα της. Καθώς διαθέτει κεφαλαιακή δύναμη πυρός άνω των 3 δισ. ευρώ για νέα έργα, το μεγαλύτερο και πλέον αποδοτικό χαρτοφυλάκιο παραχωρήσεων με εξασφαλισμένα μερίσματα άνω των 10 δισ.. ευρώ, όπως επίσης και κατασκευαστικό ανεκτέλεστο άνω των 5 δισ.. ευρώ.

Στοιχεία που παραπέμπουν ευθέως στην επιτάχυνση της ανάπτυξης, θέτοντας σε νέα βάση και τη χρηματιστηριακή της αποτίμηση. Με τους αναλυτές της ΑΧΙΑ να δίνουν σύσταση αγοράς για τη μετοχή και τιμή στόχο τα 24,80 ευρώ. Δηλαδή 46,9% πάνω από το χθεσινό κλείσιμο των 16,88 ευρώ.

Η ΓΕΚ ΤΕΡΝΑ έχοντας κεφαλαιοποιήσει υπεραξίες που ανάπτυσσε για πάνω από δυο δεκαετίες στον τομέα των Ανανεώσιμων Πηγών Ενέργειας, επισημοποίησε χθες ένα από τα μεγαλύτερα επιχειρηματικά deals στην ιστορία του ελληνικού χρηματιστηρίου. Συνολικής αξίας 3,2 δισ.. ευρώ, αν στην χρηματιστηριακή αποτίμηση της θυγατρικής που εκχωρείται με τίμημα τα 20 ευρώ ανα μετοχή, προστεθεί και το καθαρό χρέος των 818 εκατ. ευρώ.

Στον απόηχο του mega deal η ΓΕΚ ΤΕΡΝΑ καθίσταται πλέον ο αδιαφιλονίκητος ηγέτης στον κλάδο υποδομών και παραχωρήσεων. Ενώ η πώληση του 36,6% που κατέχει στην ΤΕΡΝΑ Ενεργειακή, φέρνει στο ήδη πολύ ισχυρό ταμείο επιπλέον ρευστότητα περίπου 900 εκατ. ευρώ. Συμπεριλαμβανομένου και του μερίσματος που πρόκειται να εισπραχθεί για την χρήση 2023.

Λαμβάνοντας υπόψη και τα υπάρχοντα ταμειακά διαθέσιμα της μητρικής εταιρείας, τα αναμενόμενα μερίσματα από το σύνολο των έργων, τα οποία είτε βρίσκονται, είτε θα μπουν σε λειτουργία τα αμέσως επόμενα χρόνια ,αλλά και τα ήδη εξασφαλισμένα περιθώρια επιπλέον μόχλευσης, η συνολική επενδυτική ισχύς του Ομίλου ξεπερνάει τα 3 δισ.. ευρώ.

Στη διεκδίκηση νέων έργων τα επιπλέον κεφάλαια

Με αυτά τα δεδομένα η ΓΕΚ ΤΕΡΝΑ «εξοπλίζεται» με σημαντικότατα, επιπλέον ίδια κεφάλαια άνω των 2 δισ.. ευρώ. Προοριζόμενων αποκλειστικά για τη διεκδίκηση νέων μεγάλων έργων στις υποδομές και τις παραχωρήσεις στην Ελλάδα και το εξωτερικό. Αφού όπως επισημαίνεται, για όλα τα μεγάλα projects στα όποια είχε ήδη επικρατήσει μέσω διεθνών διαγωνισμών ο Όμιλος ( Αττική Οδός, Εγνατία Οδός, Νέος Διεθνής Αερολιμένας Ηρακλείου Κρήτης κλπ.) είχαν ήδη εξασφαλιστεί, τόσο οι χρηματοδοτικές γραμμές όσο και η ίδια συμμετοχή, πριν το deal με τη Masdar.

Επιπροσθέτως η ΓΕΚ ΤΕΡΝΑ αποκτά ακόμη πιο ελκυστικό χρηματοδοτικό προφίλ, αφού πλέον αφαιρούνται από το συνολικό δανεισμό της περίπου 1,1 δισ.. ευρώ, που αφορούσαν σε γραμμές χρηματοδότησης του εντατικού επενδυτικού πλάνου της ΤΕΡΝΑ Ενεργειακή, και οι οποίες πλέον δεν συνυπολογίζονται στον δανεισμό του Ομίλου. Το αποτέλεσμα είναι ο καθαρός δανεισμός του Ομίλου (Pro-Forma) να μηδενιστεί.

Παράλληλα, η μητρική εταιρεία θα διαθέτει πλέον καθαρό ταμείο (net cash) 500 εκατ. ευρώ, ενώ όλος ο υπόλοιπος δανεισμός θα αφορά σε χρηματοδοτήσεις παραχωρήσεων (κυρίως αυτοκινητοδρόμων) χωρίς αναγωγή στη μητρική. Δηλαδή έργων που εξυπηρετούν τα δάνειά τους μέσω προβλέψιμων και σταθερών ταμειακών ροών σε βάθος 25-30 χρόνων από τα έσοδα των διοδίων.

Πέραν τούτων όμως και σε επίπεδο κερδοφορίας αναμένεται αντιστάθμιση της συνεισφοράς που είχε η ΤΕΡΝΑ Ενεργειακή. Συγκεκριμένα, η κερδοφορία σε επίπεδο EBITDA αλλά και σε καθαρό αποτέλεσμα (Net Income) θα συνεχίσει να αυξάνεται με διψήφιο ρυθμό τα επόμενα χρόνια από τη λειτουργία των νέων επενδύσεων του Ομίλου και θα ξεπεράσει τα 700 εκατ. ευρώ λειτουργικής κερδοφορίας εντός των επόμενων 5 ετών (2028).

Όσον αφορά στις ταμειακές ροές, η μητρική εταιρεία από την ΤΕΡΝΑ Ενεργειακή λάμβανε κάθε χρόνο ένα μέρισμα της τάξης των 15-16 εκατ. ευρώ. Για το 2023 τα συνολικά μερίσματα/επιστροφές κεφαλαίου/αποπληρωμές ενδοομιλικών δανείων, ξεπέρασαν τα 200 εκατ. ευρώ ,με το μέρισμα της ΤΕΡΝΑ Ενεργειακή να αντιπροσωπεύει ποσοστό μικρότερο του 10% των συνολικών ταμειακών ροών. Ένα ποσό που αναμένεται να κινηθεί αυξανόμενο τα επόμενα χρόνια καθώς ωριμάζουν τα επενδυτικά έργα του Ομίλου.

Το πλάνο Περιστέρη και το νέο growth story

Υπό αυτό το πρίσμα των εξελίξεων καθίσταται σαφές ότι η πώληση της ΤΕΡΝΑ Ενεργειακή δεν συνιστά μία μεμονωμένη κίνηση, ούτε και είναι απλά απόρροια της ευκαιρίας να πωληθεί σε ένα ελκυστικό τίμημα ο «πράσινος» βραχίονας του Ομίλου.

Αντιθέτως, αποτελεί κομμάτι ενός ευρύτερου στρατηγικού πλάνου που υλοποιεί αθόρυβα εδώ και χρόνια ο Γιώργος Περιστέρης. Με στόχο η ΓΕΚ ΤΕΡΝΑ να μετεξελιχθεί από τον μεγαλύτερο κατασκευαστή αρχικά και τον μεγαλύτερο παραγωγό καθαρής ενέργειας μετέπειτα, σε έναν πλήρως καθετοποιημένο όμιλο, με το μεγαλύτερο και πιο διαφοροποιημένο χαρτοφυλάκιο υποδομών και παραχωρήσεων όχι μόνο πια σε ελληνικό, αλλά και σε ευρωπαϊκό και διεθνές επίπεδο.

Ταυτόχρονα, το νέο growth story της ΓΕΚ ΤΕΡΝΑ ανταποκρίνεται πλήρως σε αυτό που αναζητά η διεθνής επενδυτική κοινότητα πλέον: ξεκάθαρη στόχευση, αποτελεσματική διάρθρωση, καθετοποίηση με ανταγωνιστικά πλεονεκτήματα σε επίπεδο κατασκευαστικής τεχνογνωσίας αλλά και εξειδικευμένης γνώσης στη μελέτη, χρηματοδότηση, υλοποίηση και λειτουργία μεγάλων έργων υποδομών, καθώς και υγιή θεμελιώδη, βασιζόμενα σε γερό ταμείο, δανεισμό χωρίς αναγωγή στη μητρική και προβλέψιμες, σταθερές και ισχυρές ταμειακές ροές σε βάθος δεκαετιών.

Άλλωστε, η πώληση της ΤΕΡΝΑ Ενεργειακή θα επιτρέψει την επιτάχυνση της σταδιακής αύξησης του μερίσματος για τους μετόχους της ΓΕΚ ΤΕΡΝΑ σε υψηλότερα επίπεδα, σε συνδυασμό και με την αύξηση της λειτουργικής κερδοφορίας, γεγονός που την καθιστά ακόμα πιο ελκυστική σε μεγάλους ξένους θεσμικούς επενδυτές.

Μπροστά σε δημοπρατήσεις έργων 40- 50 δισ.

Η ΓΕΚ ΤΕΡΝΑ έρχεται να κάνει το συγκεκριμένο άλμα προς το μέλλον ακριβώς τη στιγμή που αποκρυσταλλώνεται η ευκαιρία για επενδύσεις σε υποδομές στην Ελλάδα και στη Νοτιοανατολική Ευρώπη, με υψηλές αποδόσεις. Έχοντας τοποθετηθεί ήδη στρατηγικά σε ένα κλάδο όπου έχει το ανταγωνιστικό πλεονέκτημα, δεδομένης της καθετοποίησης που έχει αλλά και της δυνατότητας της να ελέγχει κάθε στάδιο ρίσκου του έργου.

Βάσει πρόσφατων μελετών (ΙΟΒΕ, PWC), στον τομέα των υποδομών στην Ελλάδα τα αμέσως επόμενα χρόνια αναμένονται δημοπρατήσεις έργων συνολικής αξίας 40-50 δισ.. ευρώ. Παρόμοιες θετικές προοπτικές παρουσιάζονται και σε γειτονικές αγορές όπως Βαλκάνια και ΝΑ Ευρώπη, καθώς καταγράφεται σημαντική ανάγκη καίριων υποδομών και ταυτόχρονα ισχυρή βούληση για σημαντικές επενδύσεις με στόχο τη σύγκλιση με το επίπεδο των υποδομών στη δυτική Ευρώπη.

Οι «άσοι» σε απορρίμματα και αντλητικά έργα

Στα «ψιλά» γράμματα του deal με τη Masdar κρύβονται και μερικοί «άσοι».

Η συμφωνία προβλέπει ότι πωλείται μόνο η δραστηριότητα της παραγωγής καθαρής ενέργειας, και στη ΓΕΚ ΤΕΡΝΑ θα περάσουν μία σειρά από άλλες δραστηριότητες που είχε η ΤΕΡΝΑ Ενεργειακή. Όπως η διαχείριση απορριμμάτων (π.χ. στις Περιφέρειες Ηπείρου και Πελοποννήσου), δηλαδή δραστηριότητες που κουμπώνουν απόλυτα στο χαρτοφυλάκιο ΣΔΙΤ/Παραχωρήσεων του Ομίλου. Ειδικά στη διαχείριση απορριμμάτων, είναι χαρακτηριστικό ότι τα επόμενα χρόνια αναμένεται να δημοπρατηθούν έργα άνω των 2,5 δισ.. ευρώ.

Η ΓΕΚ ΤΕΡΝΑ ακόμη, θα έχει δικαίωμα να αγοράσει (call option) ποσοστό 50% σε συγκεκριμένα έργα παραγωγής και αποθήκευσης ενέργειας (υδροηλεκτρικά, αντλησιοταμίευσης και υπεράκτια αιολικά) συνολικής ισχύος περίπου 3,0 GW. Η συμφωνία, περιλαμβάνει και put option σχετικά με το έργο αντλησιοταμίευσης της Αμφιλοχίας, που προβλέπει ότι η Masdar θα έχει δικαίωμα να πωλήσει στη ΓΕΚ ΤΕΡΝΑ το 50% του μετοχικού κεφαλαίου της εταιρείας ΤΕΡΝΑ Ενεργειακή-Αντλησιοταμίευση Μονοπρόσωπη Α.Ε. (100% θυγατρικής της ΤΕΡΝΑ Ενεργειακή). Με αυτό τον τρόπο η ΓΕΚ ΤΕΡΝΑ διατηρεί το δικαίωμα για μια πολύ ισχυρή παρουσία σε εμβληματικά έργα ενεργειακών υποδομών, σημαντικού μεγέθους και με μεγάλο κατασκευαστικό αντικείμενο.

Διαβάστε επίσης

Γιώργος Περιστέρης: Τι σημαίνει το deal Masdar – ΤΕΡΝΑ Ενεργειακή για τον κλάδο της ενέργειας

Περιστέρης: Η συμφωνία με τη Masdar ψήφος εμπιστοσύνης στην εταιρεία και την Ελλάδα

Τέρνα Ενεργειακή: Τι προβλέπει η συμφωνία με την Masdar – Οι όροι και οι επόμενες κινήσεις