Φίλοι αναγνώστες, στη μετοχή της τράπεζας Πειραιώς έπεσε ΤΟ ΧΩΣΙΜΟ ΤΗΣ ΑΡΚΟΥΔΑΣ.

Ο πωλητής ήταν ολοφάνερο ότι βιαζόταν.

Και πού να μην τον βιάζεται άλλωστε. Όταν γίνεται placement σε μαζεμένη μετοχή στα 6,00€ και παίζει τώρα 5,89€, τι να κάνει ο άνθρωπος; Πουλάει από όπου κερδίζει.

Το συγκεκριμένο placement μας θυμίζει το placement που είχε γίνει σε άλλη εταιρεία στα 2,00€ και τώρα παίζει στο 1,89€. Σε αυτή την περίπτωση, όμως, το χαρτί είναι κάτω από το placement των 2,00€ εδώ και πάρα πολύ καιρό.

Το χρηματιστήριο έκανε πάρτι, έβρεχε λεφτά δηλαδή και αυτοί κρατούσαν ομπρέλα.

Για να καταλάβετε σε τι πρεμούρα ήταν ο πωλητής της Πειραιώς, έκανε πακέτα στα 3,6080€ και στα 3,6020€. Μιλάμε, ήταν πραγματικά απελπισμένος για ρευστότητα.

Οι χειριστές του χαρτιού έκαναν πάρα πολύ καλά και έσπασαν την μετοχή πτωτικά κάτω από τα 3,65€ ώστε να χαλάσει το διάγραμμα ΠΑΝΤΕΛΩΣ.

Έτσι, με το που έσπασε το 3,65€ ξεκίνησαν οι πωλήσεις.

Καταλαβαίνετε τον πανικό των συγκεκριμένων επενδυτών.

Το ελληνικό κράτος πούλησε το 27% της Πειραιώς στα 4,00€ στους ξένους θεσμικούς και οι φωστήρες πουλάνε το χαρτί μέχρι τα 3,60€.

Φίλοι αναγνώστες, μην αναρωτιέστε το γιατί, είναι πάρα πολύ απλό, δεν είναι δικά τους τα λεφτά. Είναι υπάλληλοι σε οργανισμούς οι οποίοι το μόνο που τους νοιάζει είναι να διατηρήσουν την θέση τους.

Στη συγκεκριμένη περίπτωση χρειαζόντουσαν λεφτά και άμεσα. Δεν τους απασχολεί εάν είναι ακριβή ή φθηνή η μετοχή της Πειραιώς. Λεφτά θέλουν τα παλληκάρια.

Ο The Value Investor, με βάση το χθεσινό κλείσιμο της Πειραιώς των 3,63€ και κάτω τη θεωρεί αυτή την στιγμή μακράν την πιο υποτιμημένη μετοχή του ελληνικού χρηματιστηρίου και με κολοσσιαία εμπορευσιμότητα.

Επειδή ο The Value Investor είναι λάτρης των αριθμών, θα σας δώσει λίγη τροφή για σκέψη.

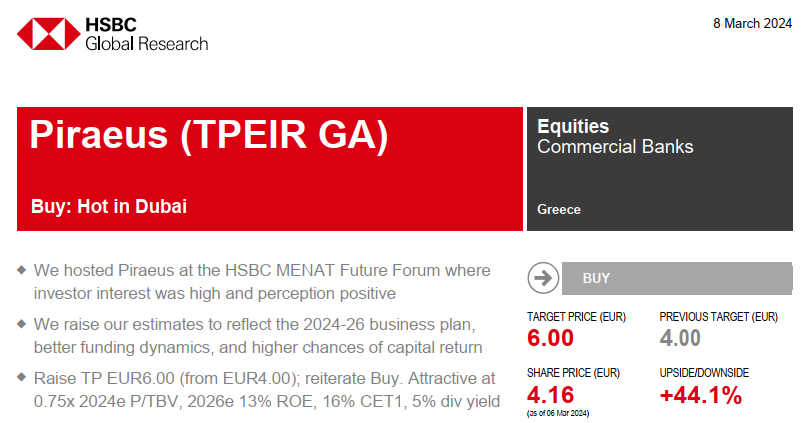

Για να ξέρετε, στις 08 Μαρτίου 2024 η HSBC έδωσε τιμή στόχο για την Πειραιώς τα 6,00€. Ο συγκεκριμένος οίκος υπολογίζει τα κέρδη της Πειραιώς για το 2024 στα 926 εκ. ευρώ, για το 2025 στα 805 εκ. ευρώ και για το 2026 στα 825 εκ. ευρώ.

Εδώ πρέπει να σας φρεσκάρουμε την μνήμη ότι ο κ. Χρήστος Μεγάλου τόνισε ότι η Πειραιώς και το 2024 και το 2025 αλλά και το 2026 θα βγάλει μίνιμουμ κερδοφορία της τάξης του 1 δισ. ευρώ.

Αυτό σημαίνει, φίλοι αναγνώστες, ότι όταν θα ξαναβγάλει report η HSBC η τιμή στόχος θα είναι πολύ υψηλότερη.

Αυτή την στιγμή, κατά την ταπεινή άποψη του The Value Investor υπάρχει μια τεράστια στρέβλωση μεταξύ της Εθνικής Τράπεζας και της Τράπεζας Πειραιώς.

Η Εθνική, με χθεσινό κλείσιμο στα 8,12€ έχει μια κεφαλαιοποίηση της τάξης των 7,427 δισ. ευρώ και η Πειραιώς με χθεσινό κλείσιμο στα 3,63€ έχει μια κεφαλαιοποίηση της τάξης των 4,539 δισ. ευρώ. Δηλαδή, είναι μεγαλύτερη κατά 63,63%.

Επειδή του The Value Investor του αρέσουν τα νούμερα, πρέπει να γνωρίζετε ότι το 2023 η Τράπεζα Πειραιώς είχε τα υψηλότερα έσοδα από προμήθειες από όλες τις τράπεζες. Συγκεκριμένα, η τράπεζα Πειραιώς είχε 547 εκ. ευρώ έσοδα από προμήθειες, η Eurobank 544 εκ. ευρώ, η Εθνική 382 εκ. ευρώ και η Alpha 373 εκ. ευρώ.

Για να γνωρίζετε, τα έσοδα από προμήθειες είναι πολύ κομβικό και ποιοτικό στοιχείο στον ισολογισμό μιας τράπεζας. Για να καταλάβετε, στο Α’ τρίμηνο του 2024 η τράπεζα Πειραιώς είχε έσοδα από προμήθειες 145 εκ. ευρώ και η Εθνική 100 εκ. ευρώ.

Ακόμα, η Πειραιώς είχε το Α΄ τρίμηνο του 2024 ενεργητικό 77,25 δισ. ευρώ και η Εθνική 72,44 δισ. ευρώ.

Ακόμα, η Πειραιώς είχε καταθέσεις 58,6 δισ. ευρώ και η Εθνική 55,6 δισ. ευρώ. Η Πειραιώς είχε χορηγήσεις 30 δισ. ευρώ και η Εθνική 28,6 δισ. ευρώ.

Όπως αντιλαμβάνεστε, τα νούμερα είναι αμείλικτα. Βροντοφωνάζουν το πόσο υποτιμημένη είναι η μετοχή της Πειραιώς σε σχέση με την Εθνική.

Το πιο σημαντικό όμως κατά τον The Value Investor βρίσκεται στη σελίδα 2 του report που έβγαλε η Eurobank στις 21 Μαΐου για τις ελληνικές τράπεζες. Εκεί μπορεί κάποιος εύκολα να διακρίνει ότι ο αναλυτής της Eurobank εκτιμάει ότι η Πειραιώς, προσέξτε τώρα, θα έχει υψηλότερο PPI από την Εθνική.

Συγκεκριμένα, προβλέπει ότι η Πειραιώς θα έχει PPI 1,668 δισ. ευρώ και η Εθνική 1,653 δισ. ευρώ. Προβλέπει σχεδόν την ίδια καθαρή κερδοφορία και σχεδόν το ίδιο adj.RoTE.

Συγκεκριμένα, προβλέπει 12.2% για την Πειραιώς και 12.6% για την Εθνική.

Φίλοι αναγνώστες, με όλες τις παραπάνω παραδοχές και με την προϋπόθεση ότι ο κ. Μεγάλου θα επιβεβαιωθεί για τις εκτιμήσεις του για την κερδοφορία της τράπεζάς του, ο The Value Investor θεωρεί δεδομένο ότι η Τράπεζα Πειραιώς θα γράψει την κεφαλαιοποίηση που έχει τώρα η Εθνική, τα 7,427 δισ. ευρώ, δηλαδή τα 5,94€ που έχει ήδη δώσει για τιμή στόχο η HSBC.

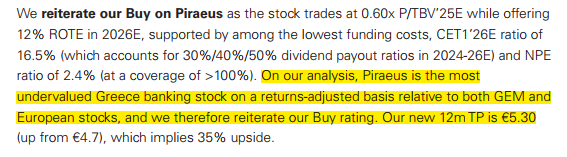

Εδώ οφείλουμε να σας ενημερώσουμε ότι στο τελευταίο report που έβγαλε η Goldman Sachs για τις ελληνικές τράπεζες στις 16 Απριλίου τονίζει ότι η τράπεζα Πειραιώς αυτή την στιγμή είναι η πιο υποτιμημένη ελληνική τραπεζική μετοχή on returns – adjusted basis relative to both GEM and European stocks.

Η Goldman Sachs της δίνει τώρα μια τιμή στόχο στα 5,30€. Ο The Value Investor βλέπει την Πειραιώς άμεσα στα 5,30€ και εφόσον δικαιωθεί ο κ. Μεγάλου να πάει στα 8,00€ όπου εκεί θα παίζει με ένα P/TBV 2026e = 1,1, με ένα P/E 2026e = 9,09 και θα έχει μια προσδοκώμενη μερισματική απόδοση στην τιμή στόχο της τάξης του 5,50%.

Η τωρινή πτώση της μετοχής της τράπεζας Πειραιώς στα 3.63€ είναι εξαιρετική ευκαιρία για τοποθετήσεις. Αυτή την στιγμή που μιλάμε είναι προκλητικά υποτιμημένη σε σχέση με την Εθνική τράπεζα.

Είναι θέμα χρόνου και μόνο να κλείσει η ψαλίδα των κεφαλαιοποιήσεων.

ΒΙΟΧΑΛΚΟ

Πάμε τώρα σε μια άλλη μετοχή που ο The Value Investor σας πρότεινε στις 16 Απριλίου 2024. Αυτήν της ΒΙΟΧΑΛΚΟ.

Ο The Value Investor χαίρεται πάρα πολύ γιατί όσοι τον άκουσαν και τοποθετήθηκαν εκείνη την ημέρα στα 5,10€ πρέπει να είναι με το χαμόγελο στα χείλη.

Από τότε η μετοχή ξεκίνησε και έκανε ένα τρελό ράλι όπου έφτασε στις 27/05 να κάνει υψηλό 6,63€.

Μιλάμε για μια απόδοση της τάξης του 30% σε χρόνο dt.

Πολλοί αναρωτιούνται, τώρα που η μετοχή διόρθωσε και έκλεισε χθες στα 6,18€, τι κάνουμε. Φίλοι αναγνώστες, πρέπει να γνωρίζετε ότι η ΒΙΟΧΑΛΚΟ είναι ένα ακατέργαστο διαμάντι.

Η κεφαλαιοποίησή της στα 1,602 δισ. ευρώ είναι αστεία εάν σκεφτείτε ότι η CENERGY έχει μια κεφαλαιοποίηση μεγαλύτερη από την ΒΙΟΧΑΛΚΟ.

Συγκεκριμένα, με το χθεσινό κλείσιμο της CENERGY στα 8,67€ η κεφαλαιοποίηση της CENER είναι στα 1,649 δισ. ευρώ και της ΒΙΟΧΑΛΚΟ στα 1,602 δισ. ευρώ.

Για να καταλάβετε, η ΒΙΟΧΑΛΚΟ έχει το 79,8% της CENERGY. Δηλαδή αυτή την στιγμή η τρέχουσα αξία της είναι στο 1,316 δισ. ευρώ.

Ακόμα, κατέχει το 84,8% της ΕΛΒΑΛΧΑΛΚΟΡ που παρόλο την τραγική εικόνα που έχει στα τερματικά, η τρέχουσα αξία της ΒΙΟΧΑΛΚΟ στην ΕΛΒΑΛΧΑΛΚΟΡ είναι στα 601 εκ ευρώ.

Τέλος, ο The Value Investor παρόλο με το μεγάλο discount που μπαίνει η NOVAL Property ΑΕΕΑΠ στο χρηματιστήριο, θεωρεί μια εύλογη αποτίμηση τα 500 εκ. ευρώ.

Εάν αθροίσουμε τις 3 αυτές συμμετοχές που είναι σε πραγματικές αξίες, αυτό μας δίνει μια ΤΡΕΧΟΥΣΑ ΣΥΝΟΛΙΚΗ ΑΠΟΤΙΜΗΣΗ στα 2,417 δισ. ευρώ. Δηλαδή, μια τιμή στα 9,32€.

Εδώ θέλει όμως τεράστια προσοχή!

Επειδή ο όμιλος ΒΙΟΧΑΛΚΟ μπορεί ανά πάσα στιγμή να εμφανίζει από κέρδη ζημιές και από ζημιές κέρδη, τρανό παράδειγμα η ΕΛΒΑΛΧΑΛΚΟΡ, θεωρούμε ότι με τιμή της CENERGY στα 8,67€ η ΒΙΟΧΑΛΚΟ πρέπει να παίζει με ένα discount της τάξης του 20% σε σχέση με το 9,32€. Δηλαδή μια τιμή στόχος στα 7,46€.

Εδώ επιβάλλεται να σας θυμίσουμε ότι η ΒΙΟΧΑΛΚΟ είναι η υπ’ αριθμόν ένα ελληνική βιομηχανία της χώρας με συμμετοχή σε ποσοστό 4% στο ΑΕΠ της χώρας. Οι εταιρείες της ΒΙΟΧΑΛΚΟ έχουν παγκόσμια παρουσία με μονάδες παραγωγής σε 8 χώρες, ισχυρό εμπορικό δίκτυο σε 21 χώρες και πελάτες που εξυπηρετούνται σε περισσότερες από 100 χώρες σε όλο τον κόσμο.

Ο The Value Investor, στις 16 Απριλίου σας είχε γράψει συγκεκριμένα ότι η ΒΙΟΧΑΛΚΟ θα ξαναπάει ΑΝΕΤΑ στα 6,55€. Όπερ και εγένετο και σε χρόνο dt μάλιστα.

Τώρα πιστεύει ότι η ΒΙΟΧΑΛΚΟ εν ευθέτω χρόνω δικαιούται να έχει μια τιμή στόχο τα 7,46€. Όμως, εκεί που υπάρχει τεράστια στρέβλωση ΑΥΤΗ ΤΗΝ ΣΤΙΓΜΗ, αντίστοιχη με αυτή της ΒΙΟΧΑΛΚΟ που ήταν στα 5.10€, είναι στην τράπεζα Πειραιώς.

Η μετοχή είναι για άμεσα στα 5,30€ που έχει δώσει τιμή στόχο η Goldman Sachs και σε μεσομακροπρόθεσμο ορίζοντα τα 8,00€. Το μόνο που χρειάζεται είναι επιμονή και υπομονή.

Ο The Value Investor σας εύχεται υγεία, τύχη και καλά κέρδη.

Ο The Value Investor υπογράφεται από τον Τίμο Μελισσάρη (MSc INTERNATIONAL ACCOUNTING AND FINANCE LSE), ειδικό συνεργάτη του www.mononews.gr

ΠΑΡΑΤΗΡΗΣΗ

- Ο αρθρογράφος διαθέτει μετοχές της τράπεζας Πειραιώς και δεν διαθέτει μετοχές της ΒΙΟΧΑΛΚΟ. Δεν είναι αντικειμενικός. Δεν προτρέπει κανέναν. Απόψεις μοιράζεται.

- Το παρόν άρθρο εκφράζει προσωπικές απόψεις. Ο συγγραφέας δεν αμείβεται από κανέναν για την συγγραφή του παρόντος άρθρου και δεν έχει καμία σχέση με την εταιρεία του άρθρου εκτός του ότι είναι μέτοχος.

- Το παρόν δεν αποτελεί σύσταση επενδυτικής στρατηγικής αναφορικά με χρηματοπιστωτικά μέσα ή εκδότες χρηματοπιστωτικών μέσων και δεν περιέχει την οποιαδήποτε γνώμη σχετικά με την παρούσα ή μελλοντική αξία χρηματοπιστωτικών μέσων. Οι πληροφορίες και οι απόψεις στο συγκεκριμένο έγγραφο είναι για ενημέρωση του αναγνώστη και μόνο.

- Στο παρόν έγγραφο υπάρχουν πληροφορίες και εκτιμήσεις οι οποίες ενδεχομένως να αναθεωρηθούν σημαντικά μετά την κυκλοφορία του συγκεκριμένου εγγράφου είτε λόγω αναθεώρησης των οικονομικών μεγεθών από τις αρμόδιες αρχές, είτε επειδή οι εκτιμήσεις αναθεωρούνται με βάση νέες εξελίξεις και τάσεις στις οικονομίες και στις αγορές.

- Στο παρόν έγγραφο ενδεχομένως να γίνεται αναφορά σε συγκεκριμένα χρηματοοικονομικά στοιχεία τα οποία μπορεί να μην είναι συμβατά με τον επενδυτικό ορίζοντα και το προφίλ συγκεκριμένων επενδυτών.

- Η επένδυση σε ορισμένα χρηματοοικονομικά στοιχεία μπορεί να ενέχει σημαντικούς κινδύνους και κόστος ευκαιρίας.

- Οι αναγνώστες του συγκεκριμένου εγγράφου είναι αποκλειστικά υπεύθυνοι στο να επιβεβαιώνουν την εγκυρότητα των παρεχόμενων πληροφοριών καθώς επίσης και να ενημερώνονται για τυχόν αναθεωρήσεις οικονομικών μεγεθών και εκτιμήσεων που λαμβάνουν χώρα.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ξένο fund εξαγοράζει την Ελληνογερμανική Αγωγή

- Αυξήσεις σε Ένοπλες Δυνάμεις: Για «διαχωρισμό» μιλούν τα Σώματα Ασφαλείας – Θα απαντήσουν με κινητοποιήσεις

- Beyond Tomorrow Competition: Οι πιο καινοτόμες startup ιδέες διεκδικούν έπαθλα 15.000 ευρώ

- Τesla: Την «πληρώνει» για τον Μασκ – 700 διαδηλώσεις αναμένονται το Σάββατο σε όλον τον κόσμο εναντίον της