ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Το ράλι της ΤΙΤΑΝ, το νέο Βατερλώ της Απαλαγάκη, το κινεζικό μαρτύριο για τον Μάνο, τα υπερόπλα Πιτσιλή, η αλήθεια για τη Μιράντα Πατέρα και ο γάτος Dollar, ο αεικίνητος Πιέρ και ο θαρραλέος πολιτικός με την κομμώτρια

Επιπλέον, ο δείκτης RoTE διευρύνθηκε περαιτέρω, η ρευστότητα είναι άφθονη και η ποιότητα του ενεργητικού και η δυναμική των κεφαλαίων παρέμειναν θετικές. «Μετά την ισχυρή σειρά αποτελεσμάτων, πιστεύουμε ότι οι τράπεζες όχι μόνο θα επιτύχουν, αλλά και θα υπερβούν τους στόχους του οικονομικού έτους και, ως εκ τούτου, επαναλαμβάνουμε την αξιολόγηση Buy (αγορά) για τον κλάδο. Οι τιμές στόχοι είναι για την Alpha Bank τα €2,10, για τη Eurobank τα €2,41, για την ΕΤΕ €9,20 και για την Τράπεζα Πειραιώς τα €5,00», εξηγεί ο Τσούρτης.

«Οι ελληνικές τράπεζες διαπραγματεύονται σε 0,92 φορές τον δείκτη P/TBV για φέτος, με έκπτωση 17% σε σχέση με τις τράπεζες της ΕΕ. Παρ’ όλα αυτά, αναμένουμε ότι θα δημιουργήσουν μέσο δείκτη αποδοτικότητας 13,6% το 2024, ελαφρώς υψηλότερο από τις αντίστοιχες τράπεζες της ΕΕ και επομένως πιστεύουμε ότι θα πρέπει να διαπραγματεύονται στο ίδιο επίπεδο. Η Eurobank και η Τράπεζα Πειραιώς είναι οι κορυφαίες επιλογές μας στον κλάδο, καθώς προσφέρουν το υψηλότερο δυναμικό ανόδου. Οι ομάδες διαχείρισης επανέλαβαν τους στόχους για φέτος και αναμένουν ένα ακόμη τρίμηνο για να δώσουν περισσότερες πληροφορίες. Επόμενοι καταλύτες για τον κλάδο είναι η απάντηση του SSM για τις διανομές μερισμάτων του 2023 στις αρχές Ιουνίου και η συνεδρίαση της ΕΚΤ στις 06 Ιουνίου», συνεχίζει η Optima Bank.

Οι τράπεζες έχουν ανακοινώσει την πρόθεσή τους να διανείμουν μερίσματα για το 2023 από το 2008 και με την επιφύλαξη της κανονιστικής έγκρισης στις αρχές Ιουνίου. Η Eurobank σκοπεύει να διανείμει μέρισμα πάνω από 0,09 ευρώ, η ΕΤΕ 0,36 ευρώ, η Alpha 0,026 ευρώ, η Πειραιώς 0,06 ευρώ και η Optima Βank 0,44 ευρώ.

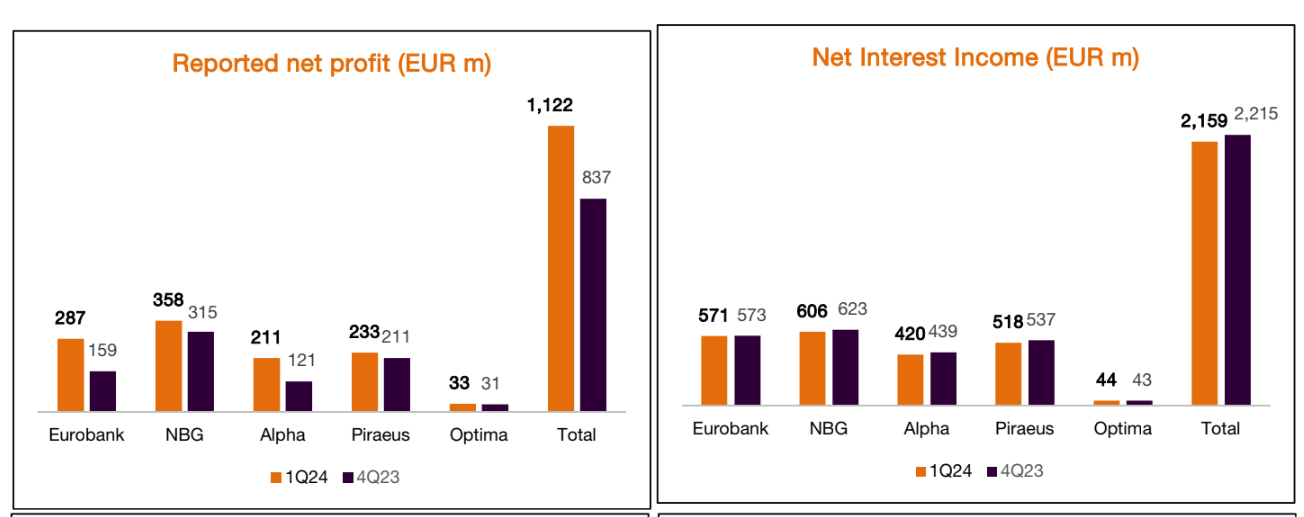

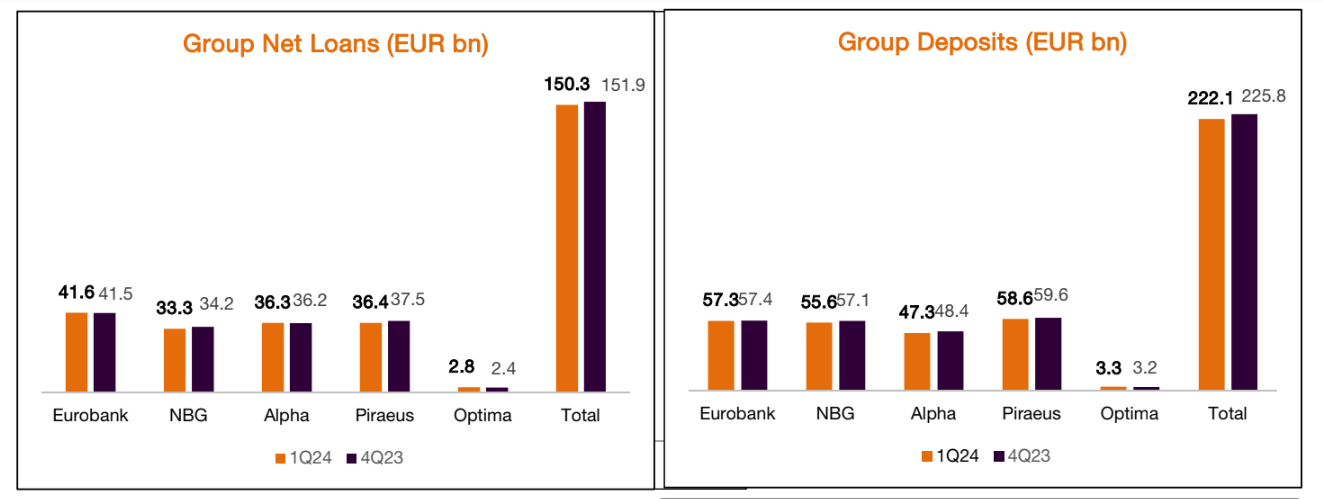

Τα καθαρά κέρδη διαμορφώθηκαν σε 1,12 δισ. ευρώ (+34% τριμηνιαίως, +39% ετησίως). Η ΕΤΕ κατέγραψε τα υψηλότερα καθαρά κέρδη με 358 εκατ. ευρώ. Τα καθαρά έσοδα από τόκους ανήλθαν σε 2,16 δισ. ευρώ (-3% τριμηνιαίως, ετησίως, +14% ετησίως) και το καθαρό επιτοκιακό περιθώριο (NIM) μειώθηκε μόλις κατά 3 μονάδες βάσης τριμηνιαίως σε 2,87%, παρά το υψηλότερο κόστος χρηματοδότησης και αντιστάθμισης κινδύνου. Η ΕΤΕ κατέγραψε το υψηλότερο καθαρό έσοδο από τόκους (NII) με 606 εκατ. ευρώ και η Optima bank το υψηλότερο NIM με 4,48%. Τα έσοδα από αμοιβές διαμορφώθηκαν σε 486,6 εκατ. ευρώ (-3% τριμηνιαίως, +13% ετησίως) και ως εκ τούτου τα βασικά έσοδα ανήλθαν σε 2,65 δισ. ευρώ (-3% τριμηνιαίως, +14% ετησίως). Τα μη επαναλαμβανόμενα έσοδα διαμορφώθηκαν σε 84,6 εκατ. ευρώ (-48% τριμηνιαίως, +14% ετησίως) και τα συνολικά έσοδα ανήλθαν σε 2,73 δισ. ευρώ (-3% τριμηνιαίως, +14% ετησίως). Από την πλευρά του κόστους, τα λειτουργικά έξοδα διαμορφώθηκαν σε 859,8 εκατ. ευρώ (-8% τριμηνιαίως, -6% ετησίως) και τα έσοδα προ προβλέψεων διαμορφώθηκαν σε 1,87 δισ. ευρώ (-4% τριμηνιαίως, +25% ετησίως). Η Εθνική Τράπεζα έχει τα υψηλότερα κέρδη προ προβλέψεων με 554 εκατ. ευρώ.

Διαβάστε επίσης

JPMorgan & AXIA για ΔΕΗ: Δυνατό το ξεκίνημα της χρονιάς