Φίλοι αναγνώστες, όσοι έχετε καλή μνήμη, την 1η Μαρτίου του 2021 ο «The Value Investor», στο πρώτο του άρθρο σας είχε δώσει ποιες ήταν τότε οι 7 μετοχές που υπόσχονται «υψηλές» αποδόσεις.

Ο «The Value Investor» ήταν τότε η μοναδική στήλη που βροντοφώναξε «αγοράστε ελληνικές τράπεζες».

Συγκεκριμένα έγραφε τότε, οι ελληνικές τράπεζες διαπραγματεύονται με έναν εκτιμώμενο δείκτη P/TBV = 0.25. Αγοράστε τις με κλειστά μάτια.

Σαν πρώτα 2 top pick είχε την μετοχή της Εθνικής που είχε κλείσιμο τότε στα 2.10€ και την μετοχή της Alpha Bank που είχε κλείσιμο στις 26 Φεβρουαρίου του 2021 στα 0.8250€. Τρίτο top pick είχε την μετοχή της Eurobank που είχε κλείσιμο 0.5810€.

Τέλος, βροντοφώναξε να είμαστε έτοιμοι να τοποθετηθούμε στην επικείμενη αύξηση μετοχικού κεφαλαίου της τράπεζας Πειραιώς διότι είναι μια εξαιρετική επενδυτική ευκαιρία.

Φίλοι αναγνώστες, η δικαίωση του The Value Investor ήταν αποθεωτική. Και οι 4 τράπεζες έδωσαν πολύ μεγάλα κέρδη. Από 2 φορές έως 4 φορές.

Αλλά ο «The Value Investor» δεν είχε σταθεί μόνο στις τράπεζες. Είχε πει ότι πρέπει να τοποθετηθούμε στην μετοχή του Μυτιληναίου που τότε στις 26 Φεβρουαρίου είχε κλείσιμο 12.75€, στην Jumbo που είχε κλείσιμο 13.62€, στην Motor Oil που είχε κλείσιμο 11.38€, στον ΤΙΤΑΝΑ που είχε κλείσιμο 14.00€ και τέλος στον Φουρλή που είχε κλείσιμο 4.04€.

Για να σας φρεσκάρουμε την μνήμη, στις 26 Φεβρουαρίου 2021 ο Γενικός Δείκτης είχε κλείσει στις 792.38 μονάδες και πριν λόγο καιρό έκανε το υψηλό του κλείσιμο στις 1434.87 μονάδες. Μια απόδοση της τάξης του 81.08%.

Όλες οι μετοχές που σας έδωσε τότε ο «The Value Investor» υπεραπέδωσαν κατά πολύ του Γενικού Δείκτη. Το μοναδικό μαύρο πρόβατο είναι η μετοχή του Φουρλή.

Ο λόγος που τότε είχε βγει η στήλη ήταν επειδή πίστευε ότι τότε υπήρχαν πάρα πολλές υποτιμημένες μετοχές με βάση τα θεμελιώδη τους μεγέθη και που σε εύλογο χρονικό διάστημα θα πήγαιναν να βρουν την εσωτερική τους αξία. Η μόνη που δεν τα κατάφερε ήταν η μετοχή του Φουρλή και αυτή διότι η διοίκηση δεν κατάφερε να βγάλει την μίνιμουμ καθαρή κερδοφορία που περίμενε η αγορά και πολύ σωστά η αγορά την τιμώρησε.

Ο «The Value Investor» δεν πίστευε τότε ότι η διοίκηση του Φουρλή δεν θα τα κατάφερνε γιατί είχε πάρα πολύ εύκολο task.Όπως έχετε παρατηρήσει, τον τελευταίο καιρό γίνεται μεγάλος ντόρος με το ελληνικό χρηματιστήριο. Όλοι είναι καρα-θετικοί.

Όμως η ωμή πραγματικότητα είναι όταν έχεις αγοράσει Μυτιληναίο στα 7.40€ και σου έχει πάει 39.50€ είναι πολύ μεγάλη η απόδοση για να την αφήσεις στο τραπέζι. Το ίδιο ισχύει για όλα τα τότε top picks πλην του Φουρλή.

Η μεγάλη ερώτηση είναι, μετά από τόση μεγάλη άνοδο, τι κάνουμε σήμερα; Υπάρχει κάποια μετοχή η οποία να είναι πολύ βαθιά υποτιμημένη όπως ήταν οι τράπεζες το 2021;

Ο «The Value Investor» πιστεύει πως ναι, υπάρχει.

Αυτή τη στιγμή που μιλάμε, υπάρχει μια μετοχή στο ελληνικό χρηματιστήριο που είναι από τις πιο βαθιά υποτιμημένες σε παγκόσμιο επίπεδο.

Αυτή είναι η μετοχή της Aegean.

Aegean

Για να καταλάβετε, η μετοχή της Aegean έκλεισε χθες στα 12.00€. Εκεί που αγόρασε πριν μερικές ημέρες το 3.4% της εταιρίας ο εφοπλιστής κ. Παναγιώτης Λασκαρίδης.

Με βάση το χθεσινό κλείσιμο, η Aegean παίζει με ένα P/E 2023 = 6.41 και με ένα EV/EBITDA 2023 = 3.73 και με μια μικτή μερισματική απόδοση 6.25%.

Ο λόγος ο οποίος πουλάνε την μετοχή είναι διότι υπάρχει μια μερίδα αναλυτών οι οποίοι είναι καραμπινάτοι απαισιόδοξοι για το 2024.

Εδώ όμως αξίζει να πούμε ότι οι ίδιοι δεν κατάφεραν να πέσουν μέσα στην πρόβλεψή τους για το 2023.

Για την ακρίβεια, έπεσαν παταγωδώς έξω.

Ενώ λοιπόν η Aegean έβγαλε 168.7 εκ ευρώ κέρδη το 2023, αυτοί οι αναλυτές περιμένουν ότι φέτος η Aegean θα βγάλει 110 εκ ευρώ κέρδη. Δηλαδή θα έχει μια πτώση της τάξης του -34.8%, πολύ μεγάλη.

Για αυτό και την πουλάνε συνέχεια.

Ο «The Value Investor» πιστεύει ακράδαντα ότι η Aegean φέτος, όπως έκανε και πέρσι, θα συντρίψει τις εκτιμήσεις των συγκεκριμένων αναλυτών.

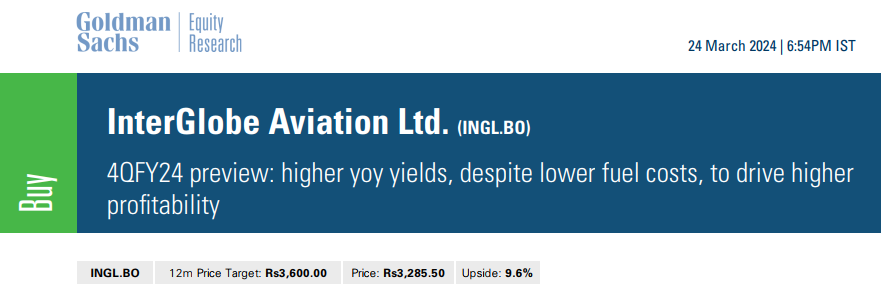

Φίλοι αναγνώστες, την προηγούμενη εβδομάδα η Goldman Sachs έβγαλε report για τον μεγαλύτερο Ινδικό αερομεταφορέα IndiGo με σύσταση αγορά και τιμή στόχο τις 3,600 ρουπίες.

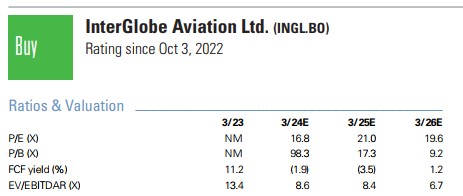

Το μεγάλο μυστικό του report φίλοι αναγνώστες είναι ότι η Goldman Sachs προβλέπει ότι η IndiGo θα έχει το 2024 ένα περιθώριο EBIT 14%, το 2025 11.4% και το 2026 12.4%. Με βάση τα στοιχεία της Goldman, στις 3,285 ρουπίες η IndiGo παίζει με ένα προβλεπόμενο EV/EBITDAR 2024e = 8.6 και με ένα EV/EBITDAR 2025e = 8.4.

Για να ξέρετε, το 2023 η IndiGo είχε ζημιές και με βάση τις εκτιμήσεις της Goldman Sachs για το 2024 παίζει με ένα P/E 2024e = 17.26 και με ένα P/E 2025e = 21.60. Ακόμα πρέπει να ξέρετε ότι η Goldman Sachs προβλέπει ότι η IndiGo δεν θα δώσει καθόλου μέρισμα, ούτε για το 2024 ούτε για το 2025 ούτε για το 2026.

Το συμπέρασμα λοιπόν φίλοι αναγνώστες είναι ότι η Goldman που αυτή την στιγμή πιστεύει ότι η IndiGo έχει πολύ δυνατό growth, θεωρεί ότι ενώ δεν δίνει μέρισμα και έχει υψηλό P/E, πρέπει να παίζει με ένα προβλεπόμενο EV/EBITDAR 2026e = 9.

Αυτό σημαίνει ότι επειδή η Aegean το 2023 είχε ένα περιθώριο EBIT = 14.58%, δικαιολογεί να παίζει άμεσα με ένα EV/EBITDA = 5.9, τον ευρωπαϊκό μέσο όρο δηλαδή που έπαιζαν οι αεροπορικές πριν τον covid.

Αυτή τη στιγμή που μιλάμε φίλοι αναγνώστες, η Aegean είναι η πεμπτουσία του Value Investing. Έχει την υψηλότερη απόδοση ελευθέρων ταμειακών ροών, κοντά στο 30%, από όλες τις ευρωπαϊκές αεροπορικές και έχει την υψηλότερη μερισματική απόδοση σε σκληρό νόμισμα από όλες τις αεροπορικές στον κόσμο.

Αυτό σημαίνει ότι όπως οι ελληνικές τράπεζες το 2021 ήταν προκλητικά υποτιμημένες σε σχέση με τις ευρωπαϊκές και με όλες τις τράπεζες, έτσι είναι τώρα και η Aegean.

Σύμφωνα με την Goldman Sachs, η Aegean είναι θέμα χρόνου και μόνο να βρει την δίκαιή της αποτίμηση των 21.63€ όπου εκεί θα παίζει με ένα EV/EBITDA 2023 = 5.9.

Για να καταλάβετε, στο 35σέλιδο report που έβγαλε η Barclays για το Διεθνές Αεροδρόμιο «Ελ. Βενιζέλος», κάνει ειδική αναφορά στην σελίδα 15 για την Aegean λέγοντας ότι έχει το 2ο υψηλότερο περιθώριο EBIT από όλες τις ευρωπαϊκές αεροπορικές ακριβώς πίσω από την Ryanair.

Τονίζει δε στην σελίδα 8 του report ότι η Aegean, λόγω του εξαιρετικά ισχυρού ισολογισμού που έχει και της θέσης της, θα μπορούσε να είναι πιθανός στόχος εξαγοράς. Ο The Value Investor θα συμφωνήσει απόλυτα με την Barclays.

Αυτή την στιγμή η αγορά, κατά την ταπεινή άποψη του «The Value Investor», δεν βλέπει καθόλου καθαρά.

Η αποτίμηση της Aegean αυτή την στιγμή είναι προκλητική όχι μόνο για εξαγορά αλλά για ΕΠΙΘΕΤΙΚΗ ΕΞΑΓΟΡΑ. Από τα 12€ και κάτω, όσοι δεν έχουν τοποθετηθεί είναι τεράστια ευκαιρία να τοποθετηθούν τώρα.

Είναι αντίστοιχη όπως στις 26 Φεβρουαρίου η Mytilineos είχε 12.75€ και πήγε 39.50€, η Εθνική είχε 2.10€ και πήγε 7.50€, η Eurobank 0.5810€ και πήγε 1.95€ και τέλος η Πειραιώς από το 1€ στα 4.20€.

Το φυσικό αέριο

Πάμε τώρα στην τιμή του φυσικού αερίου.

Θυμάστε τους τρομολάγνους, πέρσι τέτοιο καιρό τι μας έλεγαν για την τιμή του φυσικού αερίου, πόσο ψηλά θα πήγαινε. Μας έλεγαν ότι θα μπορούσε το καλοκαίρι που μας πέρασε να ήταν στα 100€/MWh.

Τίποτα απ’ όλα αυτά δεν έγιναν.

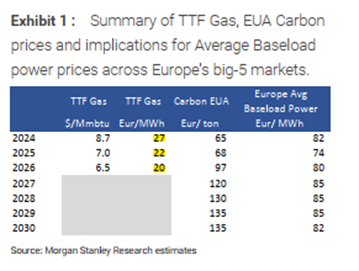

Σε πρόσφατό της report η Morgan Stanley κερνάει πόνο στους ανατιμητές του φυσικού αερίου.

Δίνει μια πρόβλεψη ότι το 2024 η μέση τιμή του φυσικού αερίου TTF θα είναι στα 27€/MWh, το 2025 στα 22€/MWh και το 2026 στα 20€/MWh.

Αυτή η πρόβλεψη να ξέρετε ότι θα έχει τεράστια επίπτωση στην κερδοφορία των εταιριών παραγωγής ενέργειας και φυσικά στην τελική τιμή που πληρώνουν οι καταναλωτές.

Για αυτό, από εδώ και πέρα θέλει τεράστια προσοχή στην πρόβλεψη των κερδών των εταιρειών παραγωγής ενέργειας που δίνουν οι αναλυτές.

Ο «The Value Investor» είναι εδώ για να σας δίνει άμεση πληροφόρηση ώστε να μην σας ΤΑΪΖΟΥΝ ΣΑΝΟ.

Αυτή τη στιγμή που μιλάμε, ο «The Value Investor» θα ταχθεί πλήρως με την επενδυτική κίνηση του κορυφαίου Έλληνα εφοπλιστή Παναγιώτη Λασκαρίδη να αγοράσει το 3.4% της Aegean στα 12€.

Η Aegean αυτή την στιγμή που μιλάμε είναι η απόλυτη μηχανή παραγωγής μετρητών σε τιμή ευκαιρίας.

Στα 12€ παίζει με ένα P/E 2023 = 6.41, με ένα EV/EBITDA 2023 = 3.73, έχει μια μικτή μερισματική απόδοση της τάξης του 6.25% και μια απόδοση ελευθέρων ταμειακών ροών της τάξης του 30%. Τα νούμερα είναι αμείλικτα φίλοι αναγνώστες.

Είναι θέμα χρόνου και μόνο η Aegean να βρει την δίκαιή της αποτίμηση.

Φίλοι αναγνώστες σας ευχόμαστε υγεία, τύχη και καλά κέρδη.

The Value Investor: O ειδικός Συνεργάτης του www.mononews.gr

ΠΑΡΑΤΗΡΗΣΗ

- Το παρόν δεν αποτελεί σύσταση επενδυτικής στρατηγικής αναφορικά με χρηματοπιστωτικά μέσα ή εκδότες χρηματοπιστωτικών μέσων και δεν περιέχει την οποιαδήποτε γνώμη σχετικά με την παρούσα ή μελλοντική αξία χρηματοπιστωτικών μέσων. Οι πληροφορίες και οι απόψεις στο συγκεκριμένο έγγραφο είναι για ενημέρωση του αναγνώστη και μόνο.

- Στο παρόν έγγραφο υπάρχουν πληροφορίες και εκτιμήσεις οι οποίες ενδεχομένως να αναθεωρηθούν σημαντικά μετά την κυκλοφορία του συγκεκριμένου εγγράφου είτε λόγω αναθεώρησης των οικονομικών μεγεθών από τις αρμόδιες αρχές, είτε επειδή οι εκτιμήσεις αναθεωρούνται με βάση νέες εξελίξεις και τάσεις στις οικονομίες και στις αγορές.

- Στο παρόν έγγραφο ενδεχομένως να γίνεται αναφορά σε συγκεκριμένα χρηματοοικονομικά στοιχεία τα οποία μπορεί να μην είναι συμβατά με τον επενδυτικό ορίζοντα και το προφίλ συγκεκριμένων επενδυτών.

- Η επένδυση σε ορισμένα χρηματοοικονομικά στοιχεία μπορεί να ενέχει σημαντικούς κινδύνους και κόστος ευκαιρίας.

- Οι αναγνώστες του συγκεκριμένου εγγράφου είναι αποκλειστικά υπεύθυνοι στο να επιβεβαιώνουν την εγκυρότητα των παρεχόμενων πληροφοριών καθώς επίσης και να ενημερώνονται για τυχόν αναθεωρήσεις οικονομικών μεγεθών και εκτιμήσεων που λαμβάνουν χώρα.