ΣΧΕΤΙΚΑ ΑΡΘΡΑ

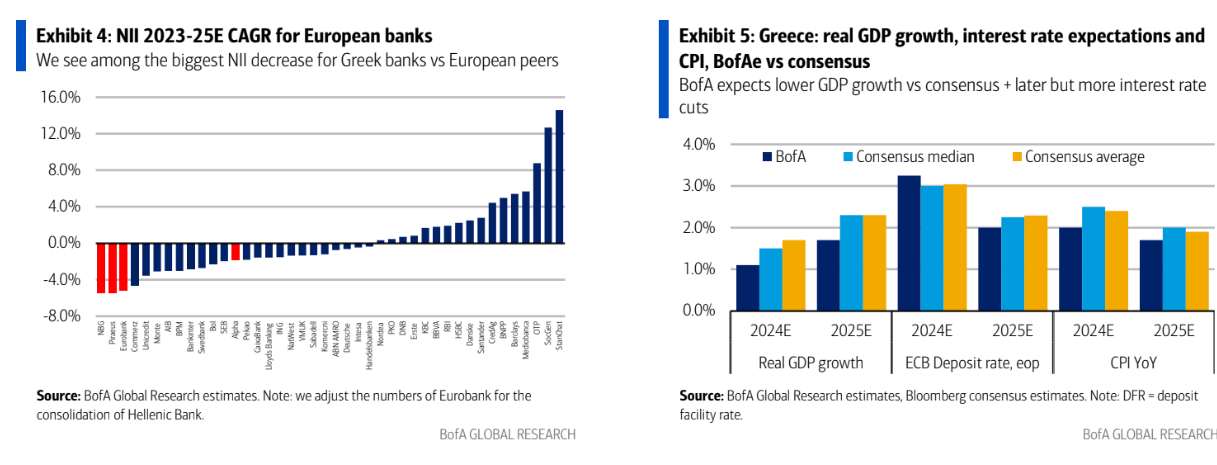

O αμερικανικός οίκος BofA και η ομάδα του Ilija Novosselsky ξεκινούν την κάλυψη των ελληνικών τραπεζών με πιο ισορροπημένη προσέγγιση για τον ελληνικό τραπεζικό κλάδο. Συστήνουν δύο αξιολογήσεις με buy (αγορά) και δύο συστάσεις υποαπόδοσης (ubnderperform).

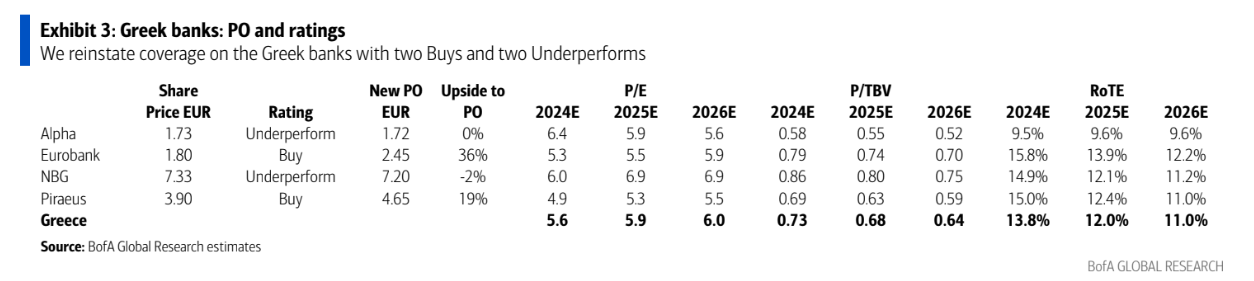

«Βρίσκουμε επιλεκτική αξία στην Eurobank (υψηλότερη κερδοφορία) και την Τράπεζα Πειραιώς (φθηνότερη αποτίμηση) και εξακολουθούμε να έχουμε έκθεση στην ανάκαμψη στην Ελλάδα. Οι τιμές στόχοι που θέτουμε είναι για τη Eurobank τα 2,45 ευρώ με 36% περιθώριο ανόδου και για την για την Τράπεζα Πειραιώς 4,65 ευρώ με ανοδικό περιθώριο 19%.

Για την Εθνική Τράπεζα, τιμή στόχο στα 7,20 ευρώ με πτωτικό περιθώριο 2% και τέλος για την Alpha Bank τιμή στόχο τα 1,72 ευρώ με μηδενικό περιθώριο. Πιστεύουμε ότι το περιβάλλον πτώσης των κερδών ανά μετοχή θα αποτελέσει εστίαση για την αγορά τα επόμενα χρόνια.

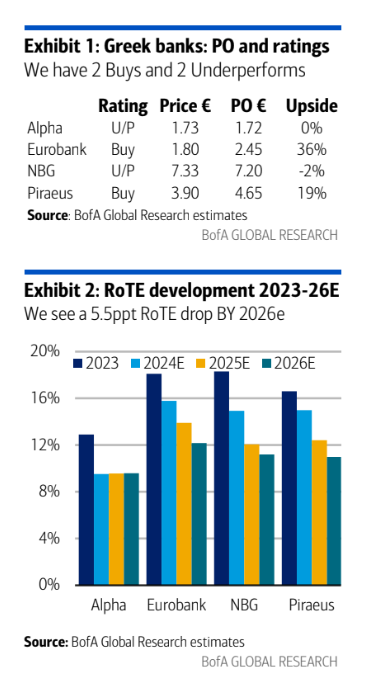

Το 2025, οι ελληνικές τράπεζες διαπραγματεύονται με δείκτες Ρ/Ε στις 5,3 με 6,9 φορές, αρκετά ευθυγραμμισμένο έως και πάνω από τις ευρωπαϊκές ομοειδείς τράπεζες, παρά το γεγονός ότι έχουν υψηλότερους κινδύνους σε ποιότητα κεφαλαίου, δομικά υψηλότερο CoR και χαμηλότερες μερισματικές αποδόσεις που είναι και εκκρεμείς για έγκριση από τη ρυθμιστική αρχή.

Για την Εθνική Τράπεζα και την Alpha Bank, θεωρούμε ότι οι εκτιμήσεις του consensus των αναλυτών και οι αποτιμήσεις τους αποτυπώνουν με το παραπάνω τις ιστορίες ανάκαμψης και οι συστάσεις είναι underperform», εξηγεί ο Ilija Novosselsky της BofA.

«Οι αποτιμήσεις των ελληνικών τραπεζών για το 2025 είναι στις 0,55 έως τις 0,8 φορές σε όρους P/BV και 5,3 έως 6,9 φορές σε όρους P/E και είναι κοντά στις τιμές των ευρωπαϊκών τραπεζών με μέσο όρο στις 0,8 φορές και 6,7 φορές.

Βλέπουμε λιγότερο απόλυτο περιθώριο ανόδου σε σχέση με την Ευρώπη, καθώς βλέπουμε μεγαλύτερο ενδιαφέρον στην ευαισθησία στα επιτόκια, υψηλότερο CoR και χαμηλότερες μερισματικές αποδόσεις 6,0% έναντι 7,1% το 2025.

Παρόλα αυτά, ο κλάδος εξακολουθεί να φαίνεται φθηνός σε σχέση με τα θεμελιώδη μεγέθη, παρόμοια με τις ευρωπαϊκές τράπεζες.

Προτείνουμε Eurobank για την οποία βλέπουμε το υψηλότερο βιώσιμο RoTE στο 13,9% και 12,2% στα έτη 2025 και 2026, ανοδική πορεία από την ανατιμολόγηση των καταθέσεων και αύξηση 10% και 11% στα κέρδη ανά μετοχή τα έτη το 2025 και 2026 από πιθανή ενοποίηση της Ελληνικής Τράπεζας.

Για την Τράπεζα Πειραιώς, θεωρούμε ότι το χαμηλότερο επίπεδο αποτίμησης στις 5,3 φορές από τις άλλες τράπεζες για τα έτη 2025-2026 δεν αντικατοπτρίζει την ιστορία ανάκαμψης με διψήφιο βιώσιμο RoTE (12,4% και 11,0% τα έτη 2025-2026) και έναν χαμηλό δείκτη NPE σε σχέση με τον αντίστοιχο δείκτη των άλλων τραπεζών», επισημαίνει ο Novosselsky.

«Οι ελληνικές τράπεζες έχουν θεραπεύσει τα βιβλία και έχουν βελτιώσει τους δείκτες κεφαλαίου, έχουν βελτιστοποιήσει το κόστος, αύξησαν τη ρευστότητα και επέστρεψαν σε μονοψήφια NPEs και διψήφια RoTEs.

Ωστόσο, οι τράπεζες δεν έχουν καταφέρει να αυξήσουν την κερδοφορία τους και ο κίνδυνος πιστωτικής ποιότητας είναι πολύ υψηλότερος από τους Ευρωπαίους ομολόγους τους, λόγω των συσσωρευμένων NPEs στο σύστημα, αν και όχι στους ισολογισμούς σε περίπου 70-90 δισ. ευρώ και τα εποπτικά τους κεφάλαια εξακολουθούν να περιέχουν οριστικές και εκκαθαρισμένες αναβαλλόμενες φορολογικές απαιτήσεις (DTCs στο 9% του ενεργητικού με κίνδυνο και 58% του βασικού κεφαλαίου CET1).

Χωρίς το DTC, οι δείκτες CET1 θα παρέμεναν κάτω από τα εποπτικά ελάχιστα όρια. Εφαρμόζουμε ένα μέσο συντελεστή κόστους κεφαλαίου (CoE) 13,8% για να αντικατοπτρίσουμε αυτούς τους κινδύνους», υπογραμμίζει ο Novosselsky.

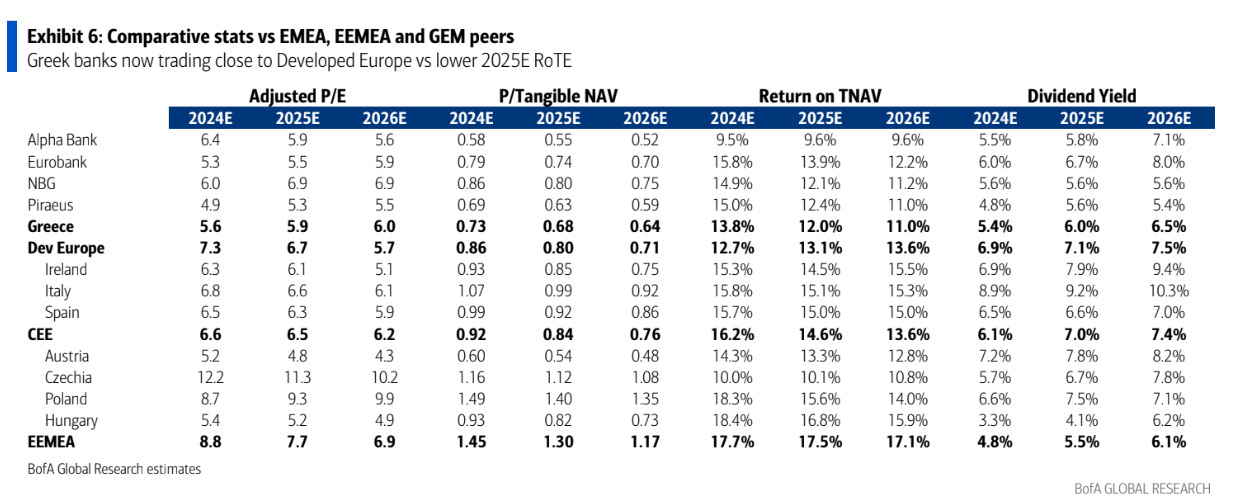

«Αναμένουμε ότι ο μέσος δείκτης RoTE των ελληνικών τραπεζών θα μειωθεί από 16,5% το 2023 σε 11,0% το 2026 και προβλέπουμε μέσο ρυθμό μείωσης των κερδών ανά μετοχή (CAGR EPS) στο -4%, λόγω: 1) διάβρωσης των καθαρών επιτοκιακών περιθωρίων (NIMs), λόγω των μειώσεων των επιτοκίων πολιτικής και των αυξημένων ευαισθησιών των επιτοκίων έναντι της Ευρώπης/EEMEA, παρά τη μεγαλύτερη αντιστάθμιση κινδύνου που εφαρμόζεται τώρα και 2) αύξησης του κόστους κινδύνου (CoR) φέτος λόγω της καθυστερημένης επίδρασης των αυξήσεων των επιτοκίων της ΕΚΤ και του κύκλου επενδύσεων.

Το CoR θα παραμείνει διατηρήσιμα υψηλό σε σχέση με τις ευρωπαϊκές ομοειδείς επιχειρήσεις, καθώς οι κίνδυνοι από το παρελθόν εξακολουθούν να επηρεάζουν τα αποτελέσματα των τραπεζών και οι εκτιμήσεις μας για το CoR είναι υψηλότερες τόσο από το μέσο όρο, όσο και από την καθοδήγηση των τραπεζών για τα έτη 2024-2026», καταλήγει ο οίκος.

Διαβάστε επίσης:

Euroxx: Ανεβάζει τις τιμές στόχους για τις ελληνικές τράπεζες

BofA για Energean: Μερισματική απόδοση 18% στον ορίζοντα – Aγοράστε τη μετοχή

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Scrip dividend για κεφάλαια έως 30 εκατομμύρια ετοιμάζει η Briq Properties

- Δήλωση Στουρνάρα στο mononews: Τι φέρνουν οι δασμοί Τραμπ στην παγκόσμια και ελληνική οικονομία

- Στάσσης: Πώς οι επενδύσεις 12 δισ. στη Δυτική Μακεδονία θα μεταμορφώσουν τη ΔΕΗ και τη χώρα

- Δίκη Γκότση-Κουτσολιούτσου-Σάκκου: Σήμερα η τελευταία δικάσιμος για την αργοπορία αναστολής διαπραγμάτευσης της μετοχής