ΣΧΕΤΙΚΑ ΑΡΘΡΑ

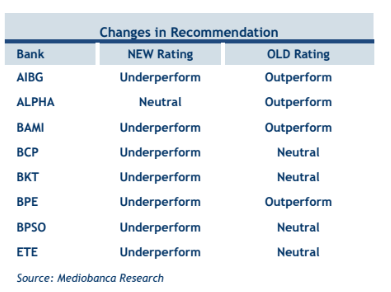

Η ιταλική επενδυτική τράπεζα Mediobanca είναι contrarian για τις ελληνικές τραπεζικές μετοχές και ‘πάει κόντρα στο ρεύμα’, μειώνοντας τις συστάσεις και τις τιμές στόχους για τις ελληνικές τράπεζες, καθώς θεωρεί ότι το ράλι στις τιμές τους έχει ολοκληρωθεί και δίνει βαρύτητα πλέον σε άλλα ονόματα στον ευρωπαϊκό τραπεζικό χάρτη.

Για τη μετοχή της ΕΤΕ προτείνει πλόεν σύσταση υποαπόδοσης και για την Alpha Bank ουδέτερη σύσταση. Οι αλλαγές αξιολόγησης στις ελληνικές τράπεζες συνοδεύονται και με μείωση των τιμών στόχων. Για την Εθνική Τράπεζα από τα 6,7 ευρώ σε 6,3 ευρώ ανά μετοχή.

Για την Alpha Bank, η τιμή στόχος μειώνεται στα 1,70 ευρώ ανά μετοχή από 1,80 ευρώ πριν.

Για την Τράπεζα Πειραιώς, η σύσταση και τη τιμή στόχος παραμένουν αμετάβλητες. Η σύσταση είναι ουδέτερη και τιμή στόχος στα 3,65 ευρώ.

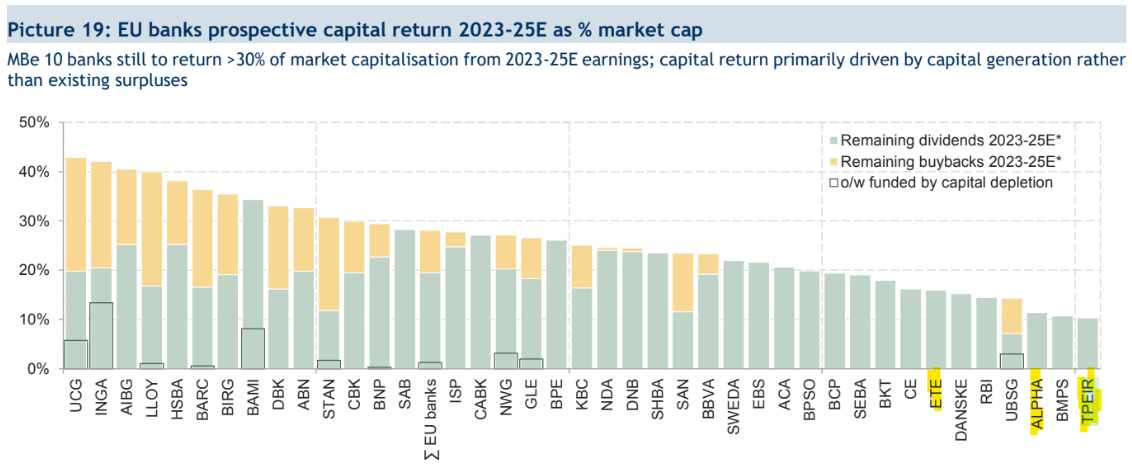

Τα περιθώρια μεταβολής από τις τιμές στόχους που προτείνει η ιταλική τράπεζας σε σχέση με το ταμπλό του ΧΑ είναι -7% για την ΕΤΕ και +7% για Alpha Bank και Τράπεζα Πειραιώς, τα χαμηλότερα μεταξύ των τιμών στόχων που προτείνουν οι ξένοι αναλυτές.

«Ακολουθήσαμε το κύμα αύξησης των επιτοκίων μέσω μιας σαφούς overweight έκθεσης σε ονόματα ευαίσθητα στα επιτόκια στην Ιταλία (BAMI, BPE), την Ελλάδα (ETE, ALPHA), την Πορτογαλία (BCP) και την Ιρλανδία (AIB) και με μια underweight στάθμιση με βάση τα μακροοικονομικά στοιχεία στο Ηνωμένο Βασίλειο και τις Σκανδιναβικές χώρες. Το φθινόπωρο του 2023 αρχίσαμε να μειώνουμε τα στοιχήματά μας σε περιφερειακά ονόματα, εξαργυρώνοντας τις καλές αποδόσεις στην BCP.

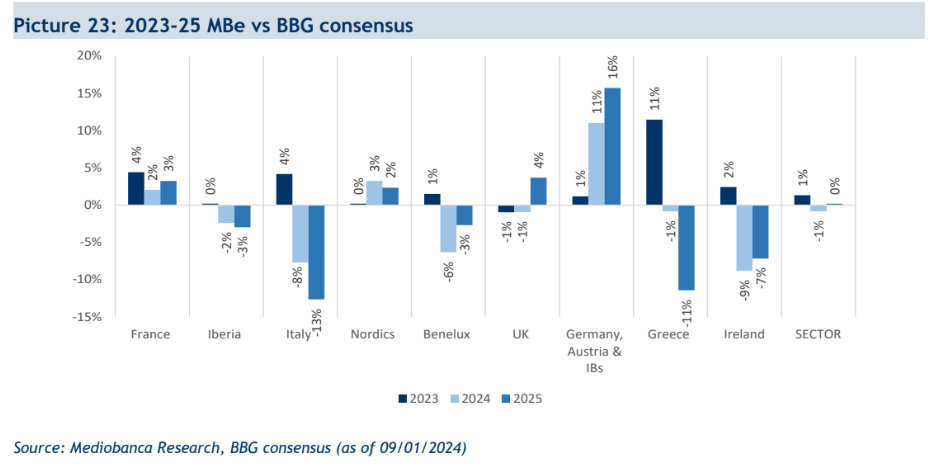

Σήμερα αποκαλούμε τη μεταστροφή από τα περιφερειακά ονόματα βραχείας διάρκειας σε τράπεζες με μεγάλη διάρκεια, καθώς έχουν δει σε μεγάλο βαθμό το όφελος της ανατιμολόγησης των περιουσιακών στοιχείων, ενώ το beta των καταθέσεων έχει μείνει πίσω. Οι αντίθετοι άνεμοι για τα ονόματα που είναι ευαίσθητα στα επιτόκια είναι απίθανο να δείξουν τις επιπτώσεις τους πριν από το δεύτερο εξάμηνο φέτος ή και αργότερα, έχουμε εφαρμογή του σεναρίου “υψηλότερα για μεγαλύτερο χρονικό διάστημα”.

Ωστόσο, δεδομένων των ισχυρών επιδόσεων μέχρι στιγμής και της σχετικής αποτίμησης σε σχέση με τα ονόματα μακράς διάρκειας, προτιμούμε να εξαργυρώσουμε τις τοποθετήσεις μας στο χώρο, υποβαθμίζοντας την Εθνική Τράπεζα σε underweight από neutral, την Alpha Bank σε neutral από overweight», επισημαίνει η Mediobanca.

Οι αλλαγές αξιολόγησης στις δύο ελληνικές τράπεζες συνοδεύονται και με μείωση των τιμών στόχων. Για την Εθνική Τράπεζα από τα 6,7 ευρώ σε 6,3 ευρώ ανά μετοχή. Για την Alpha Bank, η τιμή στόχος μειώνεται στα 1,70 ευρώ ανά μετοχή από 1,80 ευρώ πριν. Για την Τράπεζα Πειραιώς, η σύσταση και τη τιμή στόχος παραμένουν αμετάβλητες.

Η σύσταση είναι ουδέτερη και τιμή στόχος στα 3,65 ευρώ. Τα περιθώρια μεταβολής από τις τιμές στόχους που προτείνει η ιταλική τράπεζας σε σχέση με το ταμπλό του ΧΑ είναι -7% για την ΕΤΕ και +7% για Alpha Bank και Τράπεζα Πειραιώς, τα χαμηλότερα μεταξύ των τιμών στόχων που προτείνουν οι ξένοι αναλυτές.

Οι νεότερες εκτιμήσεις για την Εθνική Τράπεζα

«Για την Εθνική Τράπεζα μειώνουμε τη σύσταση σε υποαπόδοση από ουδέτερη με νέα χαμηλ΄τερη τιμή στόχο στα 6,30 ευρώ από 6,70 ευρώ πριν, με τον κίνδυνο για την αποτίμηση σε premium να αυξάνεται λόγω των χαμηλότερων επιτοκίων στο μέλλον. Η ΕΤΕ, τρίμηνο με τρίμηνο, επιβεβαιώνει το ποιοτικό της καθεστώς, βελτιώνοντας την ποιότητα του ενεργητικού της και χτίζοντας κεφάλαιο.

Ωστόσο, η μείωση των επιτοκίων θα πλήξει την κερδοφορία, ελαφρύνοντας τον δείκτη αποδοτικότητας RoTE από τα σημερινά υψηλά επίπεδα προς το 10% με 13% το 2024-25 (ή 13% με 17% προσαρμοσμένο για το πλεονάζον κεφάλαιο πάνω από τον δείκτη CET1 14,5%). Ως εκ τούτου, αναμένουμε ότι η ΕΤΕ θα συνεχίσει να υπερασπίζεται διψήφιο RoTE τα επόμενα χρόνια, αλλά, βλέπουμε ότι αυτό έχει ήδη τιμολογηθεί στην αποτίμηση της, η οποία διαπραγματεύεται σε 0,8 φορες τον δείκτη τιμής προς ενσώματα κεφάλαια (Ρ/TE) το 2024.

Επιπλέον, βλέπουμε ότι το 2025 η ΕΤΕ έχει τεκμαρτό κόστος κεφαλαίου (CoE0 στο 13%, διψήφιο ποσοστό κάτω από τον κλάδο. Αυτό, σε συνδυασμό με την υψηλή ευαισθησία της ΕΤΕ στα επιτόκια, μας οδηγεί στην υποβάθμιση της μετοχής σε Underperform από Neutral. Η τιμή-στόχος μειώνεται στα 6,30 ευρώ (από 6,70 ευρώ)», εξηγούν οι Andrea Filtri και Matteo Panchetti, αναλυτές της Μediobanca.

Οι νεότερες εκτιμήσεις για την Alpha Βank

«Για την Alpha Bank μειώνουμε τη σύσταση σε ουδέτερη από υπεραπόδοση με νέα τιμή στόχο στα 1,70 ευρώ. Τα χαμηλότερα επιτόκια αφήνουν μικρό περιθώριο ανόδου από εδώ και πέρα. Από την αναβάθμισή μας σε Outperform τον Οκτώβριο, η τιμή της μετοχής της Alpha έχει ανατιμηθεί περισσότερο από 25%.

Ωστόσο, εμείς βλέπουμε την επερχόμενη μείωση των επιτοκίων ως σημαντικό αντίβαρο για τη μελλοντική κερδοφορία της Alpha, καθώς είναι ένα από τα πιο ευαίσθητα στα επιτόκια ονόματα μεταξύ των τραπεζών της ΕΕ. Παρόλο που αναμένουμε ότι η μελλοντική αποδοτικότητα RoTE της Alpha να παραμείνει γύρω στο 10% (προσαρμοσμένο για το πλεονάζον κεφάλαιο πάνω από τον δείκτη CET1 14,5% και αφού έχει μειωθεί από το υψηλό μονοψήφιο ποσοστό 2024-25 adj. EPS), βλέπουμε τον τεκμαρτό δείκτη CoE της Alpha να συμβαδίζει με τον κλάδο (ή να διαπραγματεύεται σε περίπου 0,6 φορές τον δείκτη P/TE για 10% RoTE), περιορίζοντας τη δυνητική άνοδο από εδώ και πέρα.

Για το λόγο αυτό υποβαθμίζουμε τη μετοχή σε ουδέτερη από outperform. Η τιμή-στόχος μειώνεται στα €1,70 από €1,80, πριν», καταλήγουν οι Filtri και Panchetti της Μediobanca.

Διαβάστε επίσης:

Optima bank: Νέα εξαγορά ενήμερου χαρτοφυλακίου δανείων 4 ξενοδοχειακών μονάδων

Τράπεζες: Αυξήσεις μισθών και bonus απόδοσης στους εργαζόμενους

Eurobank: Οι τρεις πρωτοβουλίες για την Παιδεία