ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Μετά από τις διαφορετικές προσεγγίσεις που είχαν τα τελευταία χρόνια, οι traders της Wall street και η Fed δείχνουν -για μία φορά- να συμφωνούν: Η μεγάλη στροφή της νομισματικής πολιτικής πλησιάζει καθώς οι κεντρικοί τραπεζίτες σχεδιάζουν μια ήπια προσγείωση της μεγαλύτερης οικονομίας του κόσμου, που κάποτε θα φαινόνταν αδιανόητη.

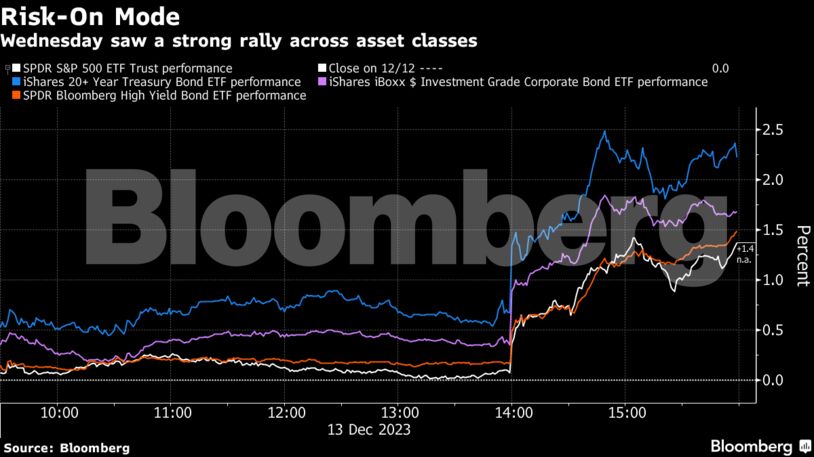

Αυτή είναι η μεγάλη εικόνα αφότου η Fed έδωσε ένα σαφέστερο σήμα ότι η ιστορική εκστρατεία σφιχτής πολιτικής έχει τελειώσει, ανοίγοντας τον δρόμο για πιο επιθετικές μειώσεις των επιτοκίων το 2024 – και πυροδοτώντας ένα από τα μεγαλύτερα ράλι που έχουν σημειωθεί μετά από συνεδρίαση της Fed, στο πρόσφατο παρελθόν.

Ουσιαστικά καμία από τις χρηματοπιστωτικές αγορές δεν έμεινε εκτός του ανοδικού κύματος της Τετάρτης: οι μετοχές διεθνώς σκαρφάλωσαν υψηλότερα. Τα ομόλογα είχαν την καλύτερη μέρα τους από τον Μάρτιο. Τα νομίσματα παγκοσμίως σημείωσαν άνοδο έναντι του δολαρίου και τα εταιρικά ομόλογα έκαναν ράλι.

«Πρόκειται για μια τεράστια αλλαγή στη Wall Street, με τον πιο επιθετικό κύκλο αύξησης των επιτοκίων εδώ και δεκαετίες να πλησιάζει στο τέλος του», δήλωσε ο Adam Sarhan, ιδρυτής της 50 Park Investments. «Η Fed δεν αντιμετωπίζει πλέον τον πληθωρισμό ως τον Νο.1 δημόσιο εχθρό».

Θα διαρκέσει το ράλι;

Φυσικά, δεν υπάρχει καμία εγγύηση ότι το ράλι της Τετάρτης θα διαρκέσει. Οι αγορές έχουν συσσωρεύσει στοιχήματα μείωσης επιτοκίων πολλές φορές τα τελευταία δύο χρόνια, με αποτέλεσμα να διαψευστούν όταν η Fed δεν άλλαξε πολιτική.

Οι αξιωματούχοι συμφώνησαν ομόφωνα να αφήσουν το εύρος στόχου για το επιτόκιο αναφοράς στο 5,25% έως 5,5% και ο Πάουελ είπε ότι οι αξιωματούχοι είναι έτοιμοι να προχωρήσουν και πάλι σε αυξήσεις εάν ο πληθωρισμός κινηθεί ανοδικά.

Δεν είναι δύσκολο να φανταστεί κανείς απροσδόκητες εξελίξεις στον πληθωρισμό ή στις θέσεις εργασίας τους επόμενους μήνες, ωθώντας τους traders σε αλλαγή πλεύσης.

Και όμως ήταν λίγοι στη Wall Street αυτοί που προβληματίστηκαν από τέτοιες ανησυχίες το απόγευμα της Τετάρτης.

Οι δηλώσεις του Πάουελ «βάσιμα έριξαν λάδι στη φωτιά», δήλωσε ο πρώην πρόεδρος της Fed της Νέας Υόρκης και συνεργάτης του Bloomberg Opinion, William Dudley, στο Bloomberg TV.

Ο Dow Jones Industrial Average σκαρφάλωσε σε επίπεδα ρεκόρ, ενώ ο S&P 500 σημείωσε άνοδο 1,4% την Τετάρτη.

Το ποσοστό των μετοχών του δείκτη που διαπραγματεύονται τώρα πάνω από τους κινητούς μέσους όρους των 50 ημερών ανέρχεται σε περίπου 89%, το μεγαλύτερο από τον Ιούλιο.

Την ίδια ώρα, ο δείκτης Russell 2000 της μικρής κεφαλαιοποίησης αυξήθηκε περισσότερο από 3,5%, σημειώνοντας την μεγαλύτερη άνοδο σε ένα μήνα. Επιπλέον, οι μετοχές της Λατινικής Αμερικής κατέγραψαν τα μεγαλύτερα κέρδη από τις αρχές Αυγούστου.

Η απόδοση των 10ετών ομολόγων υποχώρησε κάτω από το 4% για πρώτη φορά από τον Αύγουστο, την Πέμπτη στην Ασία, ενώ το επιτόκιο των 2ετών ομολόγων υποχώρησε πέντε μονάδες βάσης.

«Έχουμε πάρτι σήμερα», είπε η Κάθι Τζόουνς, επικεφαλής στρατηγικής σταθερού εισοδήματος της Charles Schwab.

«Στις προβλέψεις μου για το 2024 ήμουν αρκετά θετική για το σταθερό εισόδημα το επόμενο έτος. Σκεφτόμουν ότι θα φτάσουμε στο 4% στο 10ετές, τρεις μειώσεις από τη Fed, ίσως στο 3,5% με ενδεχόμενη ύφεση, και βρισκόμαστε ήδη εδώ, ενώ δεν έχουμε ξεκινήσει τη χρονιά».

Κάθε νόμισμα της ομάδας των 10 σημείωσε άνοδο έναντι του δολαρίου την Τετάρτη, με τα κέρδη να συνεχίζονται στην Ασία την Πέμπτη.

Γενικότερα, η Τετάρτη σηματοδότησε την καλύτερη ημέρα συνεδρίασης της Fed όσον αφορά την επίδραση της στα περιουσιακά στοιχεία εδώ και σχεδόν 15 χρόνια, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg.

Οι αγορές σε όλο τον κόσμο θα εστιάσουν τώρα στις συνεδριάσεις της Ευρωπαϊκής Κεντρικής Τράπεζας και της Τράπεζας της Αγγλίας την Πέμπτη.

Και με τις προβλέψεις της Fed να δείχνουν ότι η κεντρική τράπεζα αναμένεται να μειώσει τα επιτόκια κατά 75 μονάδες βάσης το επόμενο έτος με βάση τις μετριοπαθείς εκτιμήσεις, το ερώτημα που γεννάται τώρα είναι: Μήπως οι traders έχουν προχωρήσει πολύ μακριά, πολύ γρήγορα;

Ο Jeffrey Gundlach της DoubleLine Capital δεν το πιστεύει, δηλώνοντας την Τετάρτη στο CNBC ότι αναμένει πως οι αποδόσεις των 10ετών ομολόγων θα υποχωρήσουν στο χαμηλό εύρος του 3% μέχρι το επόμενο έτος.

Διαβάστε ακόμη:

Λαγκάρντ: Το μήνυμα στις αγορές και το στοίχημα των επιτοκίων

Τζερόμ Πάουελ: Η FED δεν χρειάζεται να δει ύφεση για να μειώσει τα επιτόκια

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Φορολογικές δηλώσεις: 43.000 δηλώσεις την ημέρα – Οι αλλαγές και οι διευκολύνσεις

- Μιανμάρ – Σεισμός: Ανεβαίνει τρομακτικά ο αριθμός των νεκρών στους 1644 – Τι συμβαίνει στη χώρα

- «Καλάθι του Πάσχα» και «Καλάθι του Νονού»: Τι προβλέπεται και πότε τίθεται σε ισχύ

- Ο Πρωθυπουργός μεταβαίνει σήμερα στο Ισραήλ: Συνάντηση με Νετανιάχου και Ισαάκ Χέρτσογκ – Τι θα συζητηθεί