ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η JPMorgan, στη στρατηγική των μετοχών για τις αναδυόμενες αγορές της κεντρικής, ανατολικής Ευρώπης, Μέσης Ανατολής και Αφρικής (CEEMEA) για το 2024, ψηφίζει Ελλάδα.

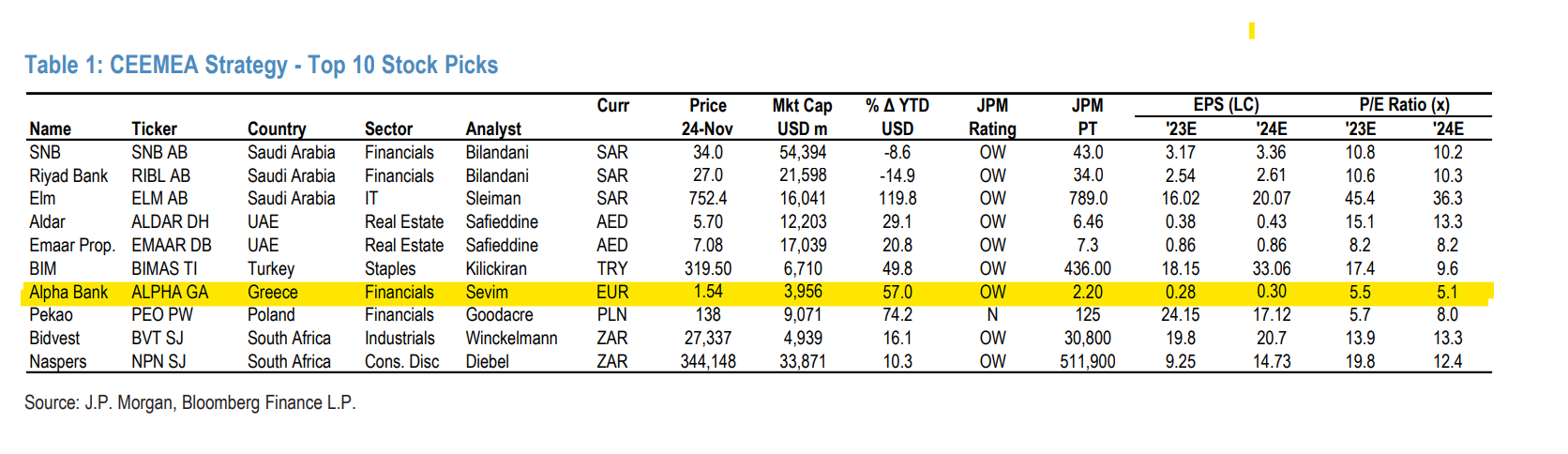

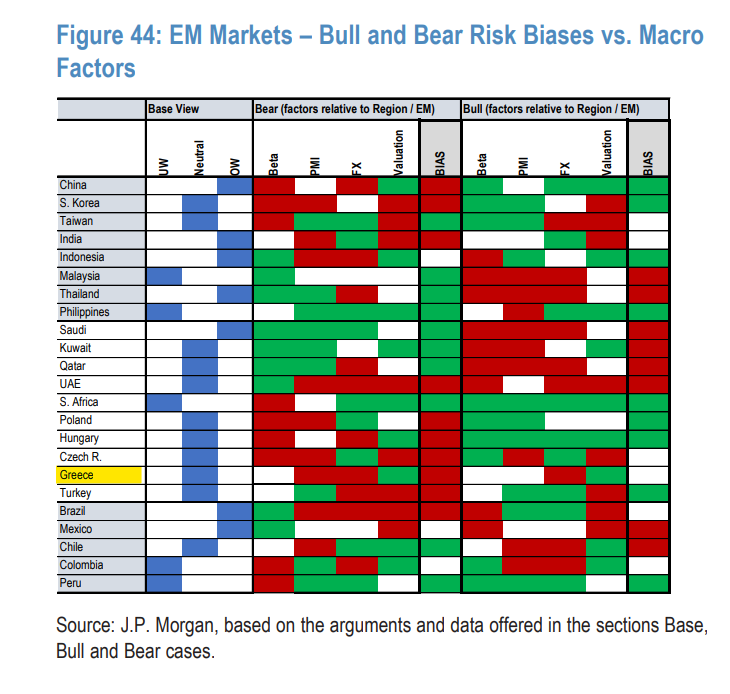

Η σύστασή της για την ελληνική αγορά μετοχών είναι overweight (υπεραπόδοση), παρότι η σύσταση συνολικά στις αναδυόμενες αγορές για τη χώρα μας είναι ουδέτερη (neutral). H μετοχή που ξεχωρίζει από την εγχώρια αγορά είναι η Alpha Bank. H τραπεζική μετοχή είναι η κορυφαία επιλογή για την περιοχή και μία από τις 10 καλύτερες μετοχές για την JPMorgan.

Σύμφωνα με τις εκτιμήσεις της, η Alpha Bank έχει σύσταση overweight και τιμή στόχο για το τέλος του 2024 στα 2,20 ευρώ. Η αποτίμηση της Alpha Bank, σύμφωνα με τους υπολογισμούς της JPM είναι 5,5 φορές και 5,1 φορές σε πολλαπλασιαστή κερδοφορίας για τα έτη 2023-2024.

«Κοιτάμε το 2024 με ανησυχία. Ο στόχος μας για τον δείκτη MSCI EMEA είναι στις 210 μονάδες και προσφέρει άνοδο περίπου 10% για ένα ακόμη έτος κάτω από το κόστος των ιδίων κεφαλαίων. Η κατανομή των περιουσιακών μας στοιχείων παραμένει επιφυλακτική μέσω θέσεων overweight στις αγορές της Σαουδικής Αραβίας και των Ηνωμένων Αραβικών Εμιράτων (ΗΑΕ), λόγω του χαμηλού κινδύνου βήτα και της σχέσης τους με το δολάριο ΗΠΑ. Το ΔΝΤ προβλέπει αύξηση πάνω από 4% του μη πετρελαϊκού ΑΕΠ για τη Σαουδική Αραβία μετά το 2030, ενώ το Ντουμπάι συνεχίζει να διπλασιάζει τον πληθυσμό του κάθε δεκαετία. Είμαστε επίσης με σύσταση overweight για την Ελλάδα, η οποία είναι ένα υποτιμημένο περιουσιακό στοιχείο όπου τα κέρδη μπορούν εύκολα να ξεπεράσουν τις χαμηλές προσδοκίες. Η Νότια Αφρική παραμένει η βασική μας underweight αγορά με την αρνητική συσχέτιση με το δολάριο ΗΠΑ και τους διαρθρωτικούς αντίθετους ανέμους (κυρίως τα λιμάνια και οι σιδηροδρομικές γραμμές ακόμη επιδεινώνονται και καθώς η ηλεκτρική ενέργεια βελτιώνεται λίγο). Αμφιβάλλουμε ότι οι εκλογές στην Νότια Αφρική το επόμενο έτος θα οδηγήσουν σε οποιαδήποτε αλλαγή πολιτικής», επισημαίνουν οι αναλυτές David Aserkoff, Inga Galeni και Pedro Martins Junior της J.P. Morgan.

«Για τις Top 10 επιλογές, προσθέτουμε την Bank Pekao, για την οποία αναμένουμε αναβαθμίσεις από τους αναλυτές, καθώς θα πρέπει τα επιτόκια να παραμείνουν υψηλότερα για μεγαλύτερο χρονικό διάστημα, όπως προβλέπει η JPM. Την ELM, η οποία διαθέτει κυβερνητικό συμβόλαιο με τη Σαουδική Αραβία). Στο Top 10, αφαιρούμε την Capitec, καθώς βλέπουμε καθοδικούς κινδύνους για το consensus στα κέρδη ανά μετοχή και την Alarabia. Έχουμε 5 μετοχές της Μέσης Ανατολής και Βόρειας Αφρικής καθώς και την Alpha Bank στην Ελλάδα, την BIM στην Τουρκία και την Bank Pekao στην Πολωνία και δύο στη Νότια Αφρική», επισημαίνει ο οίκος.

Οι μακροοικονομικές παραδοχές πίσω από την κατανομή των περιουσιακών στοιχείων για το επόμενο έτος είναι σε μεγάλο βαθμό ίδιες και είναι αφενός, ο ενισχυμένος δείκτης του δολαρίου ΗΠΑ (δείκτη DXY) κατά 4% το πρώτο εξάμηνο του επόμενου έτους και, αφετέρου, ότι η Fed θα προβεί σε μια πρώτη μείωση των επιτοκίων μόνο το τρίτο τρίμηνο του 2024, αργότερα από ότι έχει αποτιμηθεί στην καμπύλη αποδόσεων, με αδύναμες επιδόσεις των μετοχών σε ΗΠΑ και Γερμανίας.

«Προβλέπουμε ότι το πετρέλαιο Brent, κατά μέσο όρο θα είναι στα 83 δολάρια το βαρέλι το 2024, λίγο υψηλότερα από τον μέσο όρο των 81 δολαρίων φέτος και αμετάβλητη την παραγωγή του ΟΠΕΚ, αν και η Σαουδική Αραβική Αραβία αύξησε κατά 250 χιλ. βαρέλια ανά ημέρα την παραγωγή της το δεύτερο τρίμηνο. Αλλά αυτό δεν αφορά ολόκληρο το επόμενο έτος. Αν η πρόβλεψη των οικονομολόγων μας για την πρώτη μείωση της Fed είναι σωστή, τότε το δεύτερο εξάμηνο του 2024 θα μπορούσε να φανεί διαφορετικό. Ένα ασθενέστερο δολάριο ΗΠΑ πλήττει τις χώρες του κόλπου. Η ασθενέστερη ανάπτυξη θα μειώσει τις αποδόσεις των αμερικανικών ομολόγων, με το παγκόσμιο ΑΕΠ κάτω του 2%», καταλήγει η JPM.

Διαβάστε επίσης:

Wood & Company για Ελλάδα: Οι εκτιμήσεις για την οικονομία και τα τρία κλειδιά για το μέλλον

Δύσκολο το 2024 για τις ευρωαγορές – Οι εκτιμήσεις των αναλυτών

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Παύλος Μαρινάκης: Προχωρούν οι διαδικασίες για την εκκίνηση δυο σημαντικών στεγαστικών προγραμμάτων

- Eυρωπαϊκές αυτοκινητοβιομηχανίες: Ετοιμάζουν εκπτώσεις στα ηλεκτρικά οχήματα – Οι προβλέψεις δείχνουν αύξηση πωλήσεων

- Τεχνητή νοημοσύνη: Πάνω από 7 στους 10 εργαζόμενους παγκοσμίως χρησιμοποιούν GenAI

- Εταιρικός στόλος ηλεκτρικών αυτοκινήτων