ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Το ράλι της ΤΙΤΑΝ, το νέο Βατερλώ της Απαλαγάκη, το κινεζικό μαρτύριο για τον Μάνο, τα υπερόπλα Πιτσιλή, η αλήθεια για τη Μιράντα Πατέρα και ο γάτος Dollar, ο αεικίνητος Πιέρ και ο θαρραλέος πολιτικός με την κομμώτρια

Σύμφωνα με τους αναλυτές, η υψηλή ζήτησε σε τομείς όπως ο τουρισμός, η μείωση της ανεργίας και οι επενδύσεις ενισχύουν την οικονομική ανάπτυξη και αυξάνουν τις προοπτικές για νέα δάνεια από τις τράπεζες.

Οι ελληνικές τράπεζες έχουν επιδείξει ισχυρή απόδοση ενώ έχουν βελτιώσει τη διαχείριση των χρεών τους και τη μείωση των κινδύνων χρηματοδότησης, καθώς οι τράπεζες αποπληρώνουν μεγάλο μέρος του στοχευμένου δανεισμού τους από πράξεις πιο μακροπρόθεσμης αναχρηματοδότησης και η έκδοση μακροπρόθεσμου χρέους στο εξωτερικό αποκτά δυναμική.

Παράλληλα, οι κινήσεις για την εκκαθάριση των κόκκινων δανείων και οι μεταρρυθμίσεις στη δικαιοσύνη ενισχύουν επιπλέον τις προοπτικές για ανάκαμψη, ενώ η στήριξη της ΕΕ συμβάλει στη ζήτηση για νέα επιχειρηματικά δάνεια.

Σύμφωνα με την S&P το μέλλον εμφανίζεται ακόμα πιο θετικό για τις ελληνικές τράπεζες, καθώς η προοπτική για την καταβολή μερισμάτων και η αποεπένδυση του ΤΧΣ ενδέχεται να επηρεάσουν την «ιδιοκτησία» των τραπεζών.

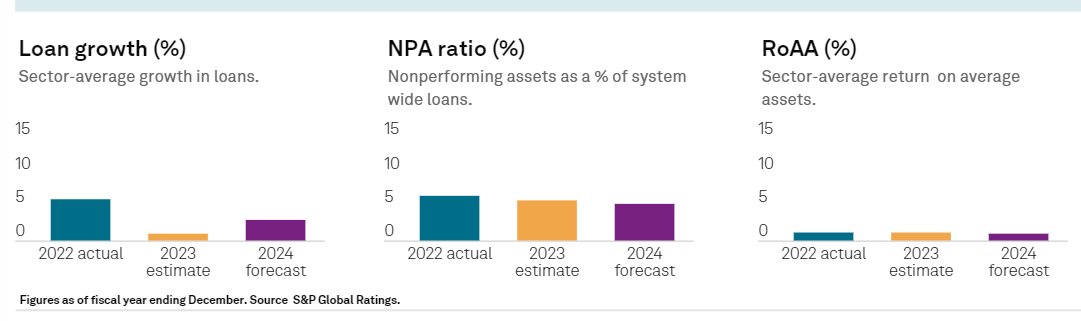

«Η υψηλή ζήτηση από διαχειριστές προβληματικών περιουσιακών στοιχείων για κόκκινα ελληνικά δάνεια θα συνεχιστεί. Οι θετικές προοπτικές στις εγχώριες αγορές ακινήτων και οι αυξημένες προοπτικές ανάκαμψης λόγω των δικαστικών μεταρρυθμίσεων της τελευταίας δεκαετίας θα το στηρίξουν. Η συνεχιζόμενη απορρόφηση των κονδυλίων στήριξης της ΕΕ θα ενισχύσει τη ζήτηση για νέα επιχειρηματικά δάνεια. Αναμένουμε ότι τα δανειακά βιβλία των τραπεζών θα διευρυνθούν κατά 3%-4%, αν και το ενδεχόμενο υποεκτέλεσης παραμένει υψηλό λόγω των οικονομικών κινδύνων», προβλέπει η S&P για τις ελληνικές τράπεζες.

«Αν και υπάρχουν ακόμη προκλήσεις, όπως η αδύναμη ποιότητα κεφαλαίου και οι κίνδυνοι υποεκτέλεσης, οι βελτιώσεις στη διαχείριση του κόστους και η πώληση μη βασικών στοιχείων ενεργητικού, βοηθούν στην ενίσχυση των κερδών των τραπεζών. Οι προβλέψεις τους υποδεικνύουν πως οι τράπεζες θα συνεχίσουν να αντιμετωπίζουν τις προκλήσεις με τη μείωση των μη εξυπηρετούμενων ανοιγμάτων και την πώληση προβληματικών δανείων, επιδιώκοντας παράλληλα τη βελτίωση της ποιότητας του κεφαλαίου τους», εκτιμά η S&P.

ΟΙ εξελίξεις διαμορφώνουν μια θετική εικόνα για τον τραπεζικό τομέα στην Ελλάδα για το επόμενο έτος. Oι τράπεζες θα συνεχίσουν να διαθέτουν προς πώληση πολλά NPEs, χάρη στο έντονο ενδιαφέρον από ξένους φορείς εξυπηρέτησης επισφαλών απαιτήσεων. Ο συστημικός δείκτης μη εξυπηρετούμενων ανοιγμάτων (NPE) αναμένεται, σύμφωνα με τον οίκο, πως θα διαμορφωθεί στο 4%-6% το 2024.

Αναμένει επίσης πως ο εγχώριος δείκτης NPE του συστήματος θα μειωθεί κάτω από το 5% έως το τέλος του 2025, μέσω πωλήσεων και οργανικών ανακτήσεων.

Το οργανικό κόστος κινδύνου, σύμφωνα με την S&P, αναμένεται να παραμείνει κοντά στις 80 μονάδες βάσης για τις περισσότερες τράπεζες τους επόμενους 12-18 μήνες. Από την άλλη, η ποιότητα κεφαλαίου εξακολουθεί να είναι αδύναμη και οι προοπτικές βελτίωσης παραμένουν χαμηλές, περιορίζοντας τις αξιολογήσεις των τραπεζών.

Οι αναβαλλόμενες φορολογικές πιστώσεις αποτελούν πάνω από το 65% της κεφαλαιακής βάσης των τραπεζών και αποσβένονται σε μικρά ποσά. Η κερδοφόρα ικανότητα των τραπεζών βελτιώνεται.

Αναφορικά με το τι πρέπει να περιμένουμε το επόμενο έτος, ο οίκος αξιολόγησης επισημαίνει ότι οι ελληνικές τράπεζες επιστρέφουν στην καταβολή μερισμάτων, για πρώτη φορά από το 2009. Οι τράπεζες περιμένουν τις τελικές εγκρίσεις των ρυθμιστικών αρχών για να διανείμουν μερίσματα από το 2024. Η διάθεση από το Ταμείο Χρηματοπιστωτικής Σταθερότητας συμμετοχών σε ελληνικές τράπεζες θα μπορούσε να οδηγήσει σε αλλαγές στο ιδιοκτησιακό καθεστώς των τραπεζών.

«Οι αναβαλλόμενες φορολογικές πιστώσεις αποτελούν πάνω από το 65% της κεφαλαιακής βάσης των τραπεζών και αποσβένονται σε μικρά ποσά. Η κερδοφόρα ικανότητα των τραπεζών βελτιώνεται. Το χαμηλότερο κόστος κινδύνου, τα υψηλότερα περιθώρια επιτοκίου, τα ισχυρά έσοδα από αμοιβές και προμήθειες, η επανάκαμψη της ζήτησης πιστώσεων και η βελτίωση της λειτουργικής αποτελεσματικότητας στηρίζουν τα κέρδη. Οι ελληνικές τράπεζες έχουν εξορθολογήσει τις δραστηριότητές τους μέσω μέτρων αποδοτικότητας κόστους και πωλήσεων μη βασικών στοιχείων ενεργητικού, με αποτέλεσμα οι δείκτες κόστους προς έσοδα των τραπεζών να βελτιωθούν σε 40% ή και χαμηλότερα κατά μέσο όρο. Τα περιθώρια επιτοκίου των τραπεζών επωφελούνται από τα αυξημένα επιτόκια», καταλήγει ο οίκος.

Διαβάστε επίσης

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Παρουσίαση του νέου Skoda Elroq

- Αριστείδης Πίττας: Η EuroDry ενισχύει τον στόλο της με δύο σύγχρονα ultramax

- Θεοδωρικάκος, ενόψει Black Friday: Ελέγχονται πάνω από 100 μεγάλες αλυσίδες καταστημάτων – Αφορούν πάνω από 10.000 κωδικούς»

- Ερώτηση στη Βουλή για την αύξηση 10% στα δημοτικά τέλη στο Δήμο Αθηναίων