Εθνική: Το στοίχημα

Αύριο είναι η κρίσιμη ημέρα για την ΕΤΕ, μετά το απόλυτα επιτυχημένο placement της Εθνικής.

Όσοι αγόρασαν Εθνική στα 5,30 ευρώ ήδη κερδίζουν 0,94 ευρώ, καθώς η μετοχή της ΕΤΕ ΕΤΕ 0% 7,87 έκλεισε χθες στα 6,24 ευρώ.

Το πιθανότερο είναι ότι στην αυριανή συνεδρίαση η μετοχή θα πιεστεί, καθώς οι ιδιώτες μετά από τέτοια ανέλπιστα κέρδη θα βγουν να πουλήσουν.

Την ίδια ώρα συνεχίζουν να αιφνιδιάζουν οι μετοχές του ομίλου Κόκκαλη.

Η Κέκροψ συνέχισε το ανοδικό της ράλι και χθες κέρδισε 12,39% στα 1,95 ευρώ σημειώνοντας υψηλό 52 εβδομάδων.

Η Πειραιώς είχε άσχημη «εικόνα» αφού έκλεισε στα 3 ευρώ με πτώση 3% και όγκο συναλλαγών τα 3,2 εκατ. μετοχές.

Λογικό είναι, καθώς το placement των μετοχών της Πειραιώς θα γίνει τον Φεβρουάριο.

Ο Κόκκαλης επενδύει

Πριν από λίγες ημέρες στην Intracom, άλλαξε χέρια ένα πακέτο μετοχών περίπου 1,6 εκατ. μετοχές.

Χθες μάθαμε, από επίσημή ανακοίνωση ότι το πακέτο αυτό αγοράστηκε από την CLEARDROP HOLDINGS LIMITED”. Η CLΕARDROP HOLDINGS LIMITED ελέγχεται από την ανώνυμη εταιρεία με την επωνυμία “Κ-GENERAL INVESTMENTS AND SYSTEMS ΜΟΝΟΠΡΟΣΩΠΗ ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ ΣΥΜΜΕΤΟΧΩΝ” (δ.τ. “K-SYSTEMS”) μοναδικός μέτοχος της οποίας είναι ο κ. Σωκράτης Κόκκαλης.

Πρακτικά πλέον ο κ. Κόκκαλης κατέχει το 28,829% (δηλ. 24.101.440 δικαιώματα ψήφου) των μετοχών της εισηγμένης.

Η Intracom στα τέλη Οκτωβρίου ήταν στα 2 ευρώ και χθες έκλεισε στα 2,40 ευρώ με πτώση 3,23% και όγκο συναλλαγών τα 470.000 χαρτιά.

Μέσα σε 20 ημέρες άνοδος 20%.

Magnifique!!!

Το ραντεβού με νόημα του Παύλου Μυλωνά

Σε πολλές σκέψεις με έβαλε η αποστροφή του επικεφαλής της Εθνικής, Παύλου Μυλωνά, χθες στη διάρκεια της τελετή έναρξης της συνεδρίασης του Χρηματιστηρίου Αθηνών, με την οποία εξέφρασε την ελπίδα «σύντομα να είμαστε ξανά εδώ».

Για ποιο λόγο θα μπορούσε να ανανεώσει και μάλιστα σύντομα το ραντεβού του με τους δημοσιογράφους σε μία ανάλογη περίσταση ο επικεφαλής της ΕΤΕ;

Προφανώς δεν είχε κατά νου κάποια συγκέντρωση για ανταλλαγή ευχών ενόψει των εορτών των Χριστουγέννων, άλλωστε η μεγάλη μας φίλη απέχει από τέτοιου είδους εκδηλώσεις εδώ και πολλά χρόνια.

Τέλος πάντων για να μην επιμείνω παραπάνω με ρητορικές ερωτήσεις, το θέμα το έψαξα και κατέληξα στο συμπέρασμα ότι ευσεβής πόθος του Παύλου Μυλωνά είναι να διατεθεί λίαν συντόμως και το εναπομείναν πακέτο των μετοχών της Εθνικής από το ΤΧΣ.

Μετά την επιτυχημένη διάθεση του 22% των μετοχών της ΕΤΕ το ΤΧΣ θα διαθέτει πλέον άλλο ένα 19%.

Ευλόγως το ερώτημα που προκύπτει είναι κατά πόσο η Κυβέρνηση θα ήθελε να προχωρήσει στην πλήρη ιδιωτικοποίηση της Τράπεζας εδώ και τώρα.

Ο χρόνος πάντως δεν πιέζει καθώς το ΤΧΣ, σύμφωνα με τον Νόμο που πέρασε η Κυβέρνηση το 2022, οφείλει να έχει ολοκληρώσει την αποεπένδυσή του από τις τράπεζες έως το τέλος του 2025.

Επομένως έχουμε μπροστά μας δύο ολόκληρα χρόνια στα οποία θα μπορούσε να ολοκληρωθεί η διάθεση του δεύτερου πακέτου των μετοχών.

Στο ΤΧΣ – το οποίο μάλιστα χθες απώλεσε τα δικαιώματα ψήφου στην Alpha Bank μετά και την πώληση του ποσοστού του – δεν έχουν λόγο να βιάζονται.

Αντιθέτως μάλιστα αν ολοκληρωθεί η διάθεση μέρους του 27% της Πειραιώς τον προσεχή Μάρτιο, το πακέτο της Εθνικής δίνει στο ΤΧΣ λόγο ύπαρξης.

Επίσης, το ζήτημα δεν φαίνεται να βρίσκεται προς ώρας τουλάχιστον στις πρώτες θέσεις της κυβερνητικής ατζέντας.

Επομένως προς τι η βιασύνη του Παύλου Μυλωνά;

Προφανώς για να μείνει αιώνιος CEO, καθώς δεν θα υπάρχει κάποιος που θα ορίζει την την διοίκηση, αφού στην ΤΡΑΠΕΖΑ δεν θα υπάρχει πλέον μεγαλομέτοχος, αλλά πολλοί μικρομέτοχοι.

Χάος δηλαδή.

Το «στοίχημα» της Eurobank

Στις αγορές βγαίνει σήμερα η Εurobank εκδίδοντας ένα senior preferred bond, (ομόλογο υψηλής εξοφλητικής προτεραιότητας).

Είναι η δεύτερη κατά σειρά έξοδος στις αγορές που πραγματοποιεί φέτος η Εurobank, καθώς τον Ιανουάριο του 2023 είχε αντλήσει 500 εκατ. ευρώ με επιτόκιο 7%.

Έκτοτε «κύλησε αρκετό νερό στο αυλάκι» και κυρίως, μεσολάβησε η αναβάθμιση της οικονομίας στην επενδυτική βαθμίδα, η οποία συμπαρέσυρε προς τα πάνω και την πιστοληπτική ικανότητα των τραπεζών.

Μετά ταύτα λοιπόν, η διοίκηση της Τράπεζας βάζει τον πήχη για την απόδοση (τοκομερίδιο) του νέου ομολόγου πέριξ στο 6%.

Στόχος, ο οποίος κρίνεται ρεαλιστικός συγκρινόμενος με τα θεμελιώδη δεδομένα της Eurobank.

Nα σας θυμίσω ότι τον περασμένο Ιούνιο η Alpha Bank άντλησε από την αγορά 500 εκατ. ευρώ με επιτόκιο 6,88%, και ακολούθησε τον Ιούλιο η Πειραιώς, η οποία αναγκάστηκε να καταβάλει υψηλότερο επιτόκιο 7,25% για 500 εκατ. ευρώ.

Τα κεφάλαια αυτά που αντλούν οι τράπεζες ενισχύουν τα ίδια κεφάλαια, αποτελούν, όμως, ταυτοχρόνως και μία συμπληρωματική πηγή χρηματοδότησης.

ΠΛΑΘ: Ανοδική κίνηση

Χθες η μετοχή των Πλαστικών Θράκης ΠΛΑΘ 0% 3,83 ήταν ανάμεσα στις «hot» της συνεδρίασης.

Έκλεισε με κέρδη 2,69% στα 4,38 ευρώ.

Στα θετικά κρατάμε ότι Διοικητικό Συμβούλιο αποφάσισε τη διανομή προσωρινού μερίσματος, με το συνολικό ποσό να ανέρχεται στα €3 εκατ.

Ταυτόχρονα η διοίκηση αναφορικά με την ετήσια κερδοφορία του Ομίλου, η οποία εκτιμά ότι, αν και η ζήτηση σε αρκετές προϊόντικές ομάδες παραμένει μειωμένη και η αβεβαιότητα ενισχύεται εξαιτίας και της νέας γεωπολιτικής κρίσης, η κερδοφορία EBITDA του τρέχοντος έτους αναμένεται να κυμανθεί ως τάξη μεγέθους στα αντίστοιχα επίπεδα του 2022 (από το EBITDA του 2022 θα πρέπει να αφαιρεθούν τα έκτακτα κέρδη λόγω COVID-19 ύψους €5,3 εκατ.), γεγονός που καταδεικνύει την ικανότητα του Ομίλου, σε έντονες και δυσμενείς συνθήκες, να παραμένει προσηλωμένος και να επιτυγχάνει τους στόχους του.

Αύξηση Χρηματοδότησης για ΣΔΙΤ Χερσόνησος-Νεάπολη

Σε αύξηση της κρατικής χρηματοδότησης για το ΣΔΙΤ Χερσόνησσος-Νεάπολη του ΒΟΑΚ που κατασκευάζει η κοινοπραξία ΓΕΚ ΤΕΡΝΑ – Ελλάκτωρ – Intrakat μαθαίνω ότι προχωρά το υπουργείο Υποδομών και Μεταφορών.

Άνθρωπος με πολύ καλή γνώση των όσων συμβαίνουν στο υπουργείο Υποδομών, μου μετέφερε ότι ο Χρήστος Σταϊκούρας, έδωσε το τελικό «πράσινο φως» ώστε η χρηματοδότηση του έργου να αυξηθεί κατά 16,5 εκατ. ευρώ.

Το ποσό αυτό αφορά τις γνωστές στην κατασκευαστική αγορά πρόδρομες εργασίες, δηλαδή τις αρχαιολογικές εργασίες και τον εντοπισμό δικτύων ΟΚΩ (αγωγοί νερού και φυσικού αερίου), καθώς και τις απαραίτητες απαλλοτριώσεις.

Εκτός, όμως, από τις παραπάνω εργασίες, ακούω ότι το νέο ποσό αναμένεται να προστεθεί και για τους συμβούλους του έργου, αλλά και τα μέλη της Επιτροπής Διαγωνισμού.

Ο «θησαυρός» του Σταύρου Νιάρχου βρήκε τον συντηρητή του

Έχουν γραφτεί αμέτρητα κείμενα και έρευνες για την περίφημη συλλογή των πινάκων του μεγαλοεφοπλιστή Σταύρου Νιάρχου, ο οποίος για δεκαετίες αγόραζε σε δημοπρασίες έργα τέχνης διάσημων ζωγράφων.

Μεταξύ των πινάκων του, έχει αναφερθεί ότι περιλαμβάνονται η αυτοπροσωπογραφία του Πάμπλο Πικάσο, έργα του Βίνσεντ Βαν Γκογκ, το έργο Cavaliers sur la plage του Πωλ Γκωγκέν, αλλά και έργα του Άντι Γουόρχολ.

Μια τεράστια συλλογή πινάκων, αξίας δισεκατομμυρίων δολαρίων, που είναι διασκορπισμένη σε όλα τα ακίνητα της οικογένειας Νιάρχου, αλλά και της θαλαμηγού «Ατλαντίς ΙΙ» που βρίσκεται αγκυροβολημένη στο Μόντε Κάρλο.

Ωστόσο, ο Φίλιππος και ο Σπύρος, αλλά και η Μαρία Νιάρχου, τα τρία παιδιά του Σταύρου Νιάρχου, φαίνεται ότι αποφάσισαν να αναδείξουν αυτή τη συλλογή.

Για το λόγο αυτό ανέθεσαν, όπως συζητείται σε καλλιτεχνικούς κύκλους του Παρισιού και της Νέας Υόρκης, σε μεγάλη εταιρεία συντήρησης έργων τέχνης, να συντηρήσουν και να αποτιμήσουν την αξία αυτής της συλλογής.

Ελπίζουμε ότι κάποτε αυτοί οι πίνακες θα εκτεθούν σε μια πανηγυρική έκθεση τόσο στη Νέα Υόρκη όσο και στην Αθήνα.

Η Τράπεζα Πειραιώς κοντά στα κακοποιημένα παιδιά και η συμβολή της Ιλεάνας Μακρή

Για τη γνωστή σχεδιάστρια κοσμημάτων Ιλεάνα Μακρή, η καλύτερη αίσθηση είναι «η αθωότητα στα μάτια των παιδιών», όπως έχει δηλώσει η ίδια.

Και χθες ήταν στην εκδήλωση της Τράπεζας Πειραιώς, όπου παρουσιάστηκε το Πρόγραμμα «Αναγνωρίζω – Προστατεύω» που υλοποιείται από το Σωματείο Eliza – Εταιρία κατά της κακοποίησης του παιδιού.

Η Ιλεάνα Μακρή είναι η αντιπρόεδρος του Σωματείου Αντιπρόεδρος Eliza και όπως λέει «όλοι στο Eliza πιστεύουμε πως η παιδική κακοποίηση είναι η αρχή μιας νόσου, η οποία στη συνέχεια, από ένα παιδί που έχει κακοποιηθεί περνάει σε όλη την κοινωνία.

Άρα το να προλάβει κανείς, και να δώσει μία ασφαλή προοπτική στα παιδιά είναι μία αρχή που κάθε κοινωνία πολιτισμένη θα πρέπει να έχει ως πρωταρχικό της στόχο».

Παρόντες στην εκδήλωση της Τράπεζας Πειραιώς ήταν οι δύο ιδρυτές του Σωματείου Eliza, ο Πρίγκιπας Μιχαήλ και η κα Μαρίνα Καρέλλα, που είναι η πρόεδρος του σωματείου.

Χαιρετισμό στην εκδήλωση απηύθυνε ο υπουργός Παιδείας, Θρησκευμάτων και Αθλητισμού Κυριάκος Πιερρακάκης, ο CEO της τράπεζας Χρήστος Μεγάλου, καθώς η Πειραιώς είναι στρατηγικός εταίρος για το πρόγραμμα Νηπιαγωγών για την πρόληψη της παραμέλησης και κακοποίησης του παιδιού, που στην πρώτη πιλοτική φάση, θα ενταχθούν σε αυτό 1.650 νηπιαγωγεία πανελλαδικά.

«Η προστασία των ευάλωτων κοινωνικών ομάδων, όπως είναι τα παιδιά, αποτελεί έναν από τους πυλώνες του προγράμματος EQUALL για την ισότητα των ανθρώπων» σημείωσε ο κ. Μεγάλου σημειώνοντας πως: «Τα παιδιά μας είναι η πραγματική γέφυρα για αυτό το καλύτερο αύριο και η μέγιστη ευθύνη μας για το σήμερα».

Στην εκδήλωση παρούσα ήταν επίσης η υφυπουργός Παιδείας Δόμνα Μιχαηλίδου, μαζί με τη σύζυγο του Βασίλη Κικίλια, Τζένη Μπαλατσινού.

Τέλος το υποχρεωτικό φυσικό αέριο στις νέες οικοδομές…

Η εξαγγελία που θεωρήθηκε εδώ και καιρό αναμενόμενη στον χώρο της ενέργειας έγινε και επίσημα χτες βράδυ στη Βουλή: Ο ΥΠΕΝ, Θόδωρος Σκυλακάκης, πέρασε τροπολογία για την άρση της υποχρεωτικής εγκατάστασης θέρμανσης με φυσικό αέριο στις νεόδμητες οικοδομές.

Ο ΥΠΕΝ είπε ότι με βάση την πράσινη μετάβαση, δεν είναι ρεαλιστική η δέσμευση υποχρεωτικότητας, αφού ένα νέο κτίριο σήμερα, καλύπτει ανάγκες για 50 έως και 80 χρόνια, ενώ το φυσικό αέριο προβλέπεται να παίξει καθαρά μεταβατικό ρόλο στα επόμενα 15-20 χρόνια.

Στον αντίποδα θα πρέπει να εξασφαλιστεί η καλή ενεργειακή απόδοση των κτιρίων, σε συνδυασμό με νέες τεχνολογίες, όπως τη γεωθερμία, τους ηλιακούς θερμοσίφωνες και τις αντλίες θερμότητας.

Σε άλλη ρύθμιση του ΥΠΕΝ προβλέπεται μείωση της απόστασης μεταξύ φωτοβολταϊκών και λατομείων στα 100 μέτρα, κάτι που κρίνεται από το Υπουργείο λογικό, καθώς δεν τίθεται ζήτημα ασφάλειας.

O «Ορφέας» του Χρήστου Κοπελούζου έρχεται Αλεξανδρούπολη…

Ο «Orfeas», που τελικά ονομάστηκε «Αλεξανδρούπολις» είναι το ειδικά διαμορφωμένο δεξαμενόπλοιο της Gastrade και του Χρήστου Κοπελούζου, που θα γίνει η πρώτη στην Ελλάδα πλωτή υποδομή αποθήκευσης LNG και επαναεριοποίησης (FSRU).

Μαθαίνω ότι η πλωτή υποδομή θα φτάσει στο λιμάνι της Αλεξανδρούπολης πάνω-κάτω σε ένα μήνα.

Θα ταξιδέψει από το ναυπηγείο Keppel στη Σιγκαπούρη και αφού διασχίσει τον Ινδικό Ωκεανό, τον νότιο Ατλαντικό Ωκεανό και τη Μεσόγειο Θάλασσα θα καταπλεύσει στο ελληνικό λιμάνι.

Ο «Orfeas» – «Αλεξανδρούπολις» ως πλωτή υποδομή πλέον, είναι μήκους 300 μέτρων και θα «αγκυροβολήσει» ανοιχτά του λιμανιού της Αλεξανδρούπολης σε μία απόσταση 17-18 χλμ. ΝΔ του λιμανιού.

Κατόπιν θα συνδεθεί με τον υποθαλάσσιο αγωγό ως την ξηρά.

Θα είναι μόνιμα αγκυροβολημένη η πλωτή υποδομή, με δυνατότητα αποθήκευσης LNG 135.000 κυβικά μέτρα, ενώ η τεχνική δυνατότητα αεριοποίησης του θα είναι 5,5 δισ. κυβικά μέτρα ετησίως.

ΜΥΤΙΛ και AEGEAN: Τα 2 πιο καυτά stories του Λονδίνου

Φίλοι αναγνώστες, μετά τα πολύ επιτυχημένα placement των μετοχών του ΤΧΣ σε Eurobank, Alpha και Εθνική, όλα τα φώτα είναι τώρα στραμμένα στο road show που διοργανώνει η Morgan Stanley στις 27 και 28 Νοεμβρίου στο Λονδίνο με την παρουσία και του πρωθυπουργού κ. Κυριάκου Μητσοτάκη.

Μετά και τα placement των 3 τραπεζών, αυτή που έχει μείνει να πάρει σειρά είναι η Τράπεζα Πειραιώς όπου εκεί το ΤΧΣ θα πουλήσει πακέτο μετοχών που κατέχει.

Όμως, φίλοι αναγνώστες, αυτό θα αργήσει.

Το πιο «καυτό» placement του ελληνικού τραπεζικού συστήματος, σύμφωνα με όλες τις ενδείξεις, θα γίνει προς τα τέλη Φεβρουαρίου.

Ο στόχος είναι να γίνει και το placement λίγο πριν ανακοινώσει τα ετήσια αποτελέσματά της η Πειραιώς.

Επειδή τώρα οι τράπεζες έκαναν ένα πολύ δυνατό ράλι και απέχουν πολύ λίγο από τα τελευταία τους υψηλά, κορυφαίοι διαχειριστές από το City του Λονδίνου πιστεύουν ότι τη σκυτάλη της ανόδου θα πάρουν οι μη τραπεζικές μετοχές.

Ως γνωστό, η μετοχή της Mytilineos ΜΥΤΙΛ 0% 36,70 είναι ήδη top pick για τη Morgan Stanley σε παγκόσμιο επίπεδο.

Ο Ευάγγελος Μυτιληναίος στο περσινό road show ήταν ο επίτιμος προσκεκλημένος.

Φέτος πηγαίνει με άλλον αέρα με τη μετοχή στα 35€.

Οι περισσότεροι σου λένε, εντάξει που θα πάει ο ΜΥΤΙΛ;

Άντε, μέχρι τα 44€ βαριά-βαριά.

Φίλοι αναγνώστες, όμως, ο Wiseman έχει άλλη άποψη.

Επειδή του Wiseman ως γνωστό του αρέσει να ξεκοκαλίζει τα εκάστοτε report, το report που έβγαλε ο αναλυτής της Πειραιώς στις 8 Νοεμβρίου για τη μετοχή της Mytilineos με τιμή στόχο τα 44,50€ κρύβει μέσα του ατόφιο χρυσάφι.

Για να γνωρίζετε, ο αναλυτής υπολογίζει ότι το 2028 η Mytilineos θα εμφανίσει κύκλο εργασιών της τάξης των 7,218 δισ. ευρώ, EBITDA της τάξης του 1,341 δισ. ευρώ, κέρδη μετά φόρων και μετά δικαιωμάτων 786 εκατ. ευρώ και θα έχει καθαρό δανεισμό της τάξης των 101.3 εκ. ευρώ.

Σήμερα που μιλάμε, στα 34,80€ η Mytilineos με βάση τις εκτιμήσεις του αναλυτή της Πειραιώς παίζει με ένα προσδοκώμενο EV/EBITDA 2023e = 6,685.

Η άποψη του Wiseman είναι ότι ενώ σας φαίνεται μακρινό το 2028, δεν είναι και τόσο και οι εκτιμήσεις του αναλυτή της Πειραιώς είναι απόλυτα επιτεύξιμες.

Για να γνωρίζετε, από τα 1,341 δισ. ευρώ EBITDA που περιμένει ο αναλυτής ότι θα έχει η Mytilineos το 2028, τα 556 εκ. ευρώ θα είναι από ΑΠΕ.

Δηλαδή το 41,50% των συνολικών EBITDA θα είναι ΚΑΘΑΡΑ ΠΡΑΣΙΝΟ.

Mytil: Οι ξένοι θεσμικοί

Αυτό σημαίνει φίλοι αναγνώστες ότι εφόσον η Mytilineos επιτύχει αυτά τα νούμερα, όπως παίζει τώρα με ένα προσδοκώμενο EV/EBITDA 2023 = 6.685, έτσι θα μπορεί και ένα χρόνο πριν, το 2027, να παίζει με το ίδιο προσδοκώμενο EV/EBITDA.

Αυτό σημαίνει με απλά ελληνικά ότι η Mytilineos μπορεί να πάει στα 62€ ΑΝΕΤΑ!!!

Όπου εκεί θα παίζει με ένα προσδοκώμενο EV/EBITDA 2028e = 6.685, με ένα προσδοκώμενο P/E 2028e = 11.26 και θα έχει μια προσδοκώμενη απόδοση ελεύθερων ταμειακών ροών στα 62€ της τάξης του 11.11%.

Ο Wiseman πιστεύει ακράδαντα ότι επειδή μέχρι τότε θα βρίσκεται σίγουρα ο Ευάγγελος Μυτιληναίος στο τιμόνι της εταιρείας, τα νούμερα αυτά θα επιτευχθούν.

Έτσι, η τωρινή συσσώρευση της μετοχής στα επίπεδα των 35€ είναι ότι πιο υγιές υπάρχει.

Οι τωρινοί αγοραστές δεν αγοράζουν την μετοχή με τιμή στόχο τα 44€.

Την αγοράζουν για να δουν τα 62€ και έχουν υπομονή να περιμένουν μέχρι και το 2027 και το 2028.

Βλέπετε, μέσα στη Mytilineos υπάρχει η M Renewables που υπό την καθοδήγηση του κ. Παπαπέτρου θα γίνει το πιο «καυτό» unit της Mytilineos.

Το δίδυμο Μυτιληναίος και Παπαπέτρου θα οδηγήσει τη Mytilineos στα νούμερα που περιμένει ο αναλυτής για το 2028.

Το χαρτί πλέον έχει φύγει από τα ελληνικά χέρια και έχει πάει στα πανίσχυρα χέρια των ξένων θεσμικών.

Η Mytilineos αυτή τη στιγμή που μιλάμε έχει τα περισσότερα ραντεβού μαζί με την Aegean πλην των τραπεζών στο road show της Morgan Stanley.

Morgan Stanley: Ο Βασιλάκης και το road show

Φέτος όμως, την τιμητική στο road show της Morgan Stanley θα έχει η Aegean ΑΡΑΙΓ -0,25% 12,07 και ο κ. Ευτύχης Βασιλάκης.

Βλέπετε, το τελευταίο αγκάθι που ήταν τα warrants, έχει φύγει από τη μέση.

Η Aegean μέχρι τέλος της χρονιάς θα έχει αγοράσει τα warrants από το Ελληνικό Δημόσιο στην τιμή των 11,43€ και θα τα ακυρώσει.

Σύμφωνα με έγκυρους κύκλους από το City του Λονδίνου η μετοχή μέχρι να γίνει το πακέτο θα έχει την συμπεριφορά της Εθνικής.

Δηλαδή, πριν γίνει το πακέτο της Εθνικής στην τιμή των 5,30€, η μετοχή έπαιζε περί των 5,80€.

Δηλαδή, 9.43% υψηλότερα.

Αυτό σημαίνει ότι η μετοχή της Aegean το αμέσως προσεχές διάστημα θα οδεύσει προς τα 12,50€.

Με το που γίνει το πακέτο, μετά η μετοχή θα πάει να κάνει καινούρια ιστορικά υψηλά.

Ο λόγος που η Aegean έχει σπάσει τα κοντέρ της ζήτησης από ραντεβού από ξένους θεσμικούς δεν είναι μόνο το εκπληκτικό εννεάμηνο που παρουσίασε, αλλά έγκειται στο γεγονός ότι ο ελληνικός τουρισμός φέτος θα κάνει νέο ρεκόρ, ενώ ανταγωνιστές της, όπως η Ιταλία και η Ισπανία είναι κάτω και από τα επίπεδα του 2019.

Συγχρόνως, η πρόσφατη κρίση στη Λωρίδα της Γάζας έχει απογειώσει το brand Ελλάδα.

Η Ελλάδα πλασάρεται θετικά ως ένας από τους πλέον ασφαλής προορισμούς για το 2024.

Για να καταλάβετε, οι προκρατήσεις στους ελληνικούς προορισμούς από μεγάλες τουριστικές αγορές τρέχουν με διψήφια ποσοστά αύξησης της τάξης του 15-20%.

Με αυτά τα δεδομένα και ότι στο α’ τρίμηνο του 2024 ετοιμάζεται το IPO του Ελ. Βενιζέλος στο Χ.Α. με ανάδοχο τη Morgan Stanley, ρίχνει όλα τα βλέμματα αυτή τη στιγμή πάνω στην Aegean.

Η συγκυρία του ότι φεύγει το stock overhang από το Ελληνικό Δημόσιο, η τιμή του Brent να βρίσκεται περί των $83 και μετά ένα εξαιρετικό εννεάμηνο, έχει κάνει αυτή τη στιγμή την Aegean το πιο hot story του road show της Morgan Stanley.

Morgan Stanley: Το report

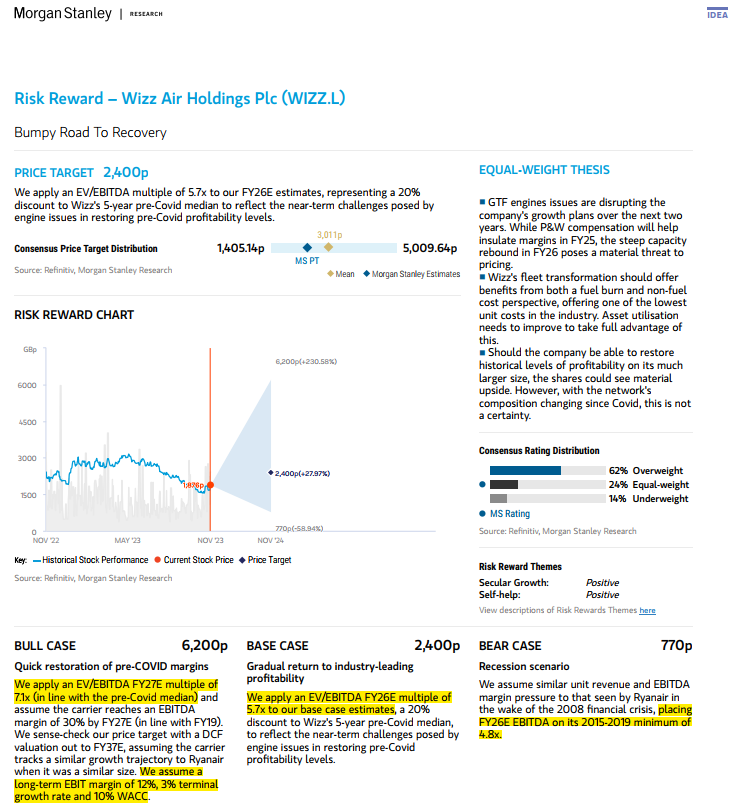

Το μεγάλο μυστικό, όμως, βρίσκεται, φίλοι αναγνώστες, στο τελευταίο report που έβγαλε η ίδια η Morgan Stanley στις 16 Νοεμβρίου για τις ευρωπαϊκές αεροπορικές εταιρείες.

Όπου σε αυτό το report επαναδιατύπωσε την άποψή της ότι παραμένει top pick της η Ryanair και αυξάνει την τιμή στόχο της από τα 24.80€ στα 25€.

Το μεγάλο μυστικό όμως φίλοι αναγνώστες για την Aegean βρίσκεται στη σελίδα 5 του report όπου εκεί η Morgan Stanley έχει ένα πινακάκι με τις καινούριες της προβλέψεις για την Wizz Air και για την Ryanair.

Για να ξέρετε, για το 2024 η Morgan Stanley υπολογίζει ότι η Ryanair θα έχει έναν κύκλο εργασιών της τάξης των 13.295 δισ. ευρώ και κέρδη της τάξης των 2.047 δισ. ευρώ.

Δηλαδή θα έχει ένα περιθώριο κέρδους της τάξης των 15,39%. Εν αντιθέσει, για τη Wizz Air υπολογίζει ότι το 2024 θα εμφανίσει κύκλο εργασιών της τάξης των 5.282 δισ. ευρώ και κέρδη της τάξης των 312 εκατ. ευρώ.

Δηλαδή, θα έχει ένα περιθώριο κέρδους της τάξης του 5,90%.

Για να γνωρίζετε, η Morgan Stanley στο βασικό της σενάριο θεωρεί ότι η Wizz Air έχοντας ένα περιθώριο κέρδους για το 2024 της τάξης του 5,90% πρέπει να παίζει με ένα προσδοκώμενο EV/EBITDA 2026e = 5,7 και στο bull σενάριο να παίζει με ένα προσδοκώμενο EV/EBITDA 2027e = 7,1.

Κορυφαίοι διαχειριστές του Λονδίνου τόνισαν στον Wiseman ότι μετά τα αποτελέσματα ενεαμήνου της Aegean, όπου η Aegean εμφάνισε κέρδη της τάξης των 170.7 εκ. ευρώ, έχοντας ένα περιθώριο κέρδους 12,81%, διπλάσιο και βάλε σε σχέση με της Wizz Air και λίγο χαμηλότερο από αυτό της Ryanair, δικαιολογεί και πρέπει να παίζει άμεσα με ένα προσδοκώμενο EV/EBITDA 2023 = 5,7, το ίδιο με αυτό της Wizz Air ενώ έχει διπλάσιο περιθώριο κέρδους.

AEGEAN: Στα 21,18 ευρώ;

Αυτό σημαίνει, με την παραδοχή ότι ο καθαρός δανεισμός της Aegean χωρίς την αποπληρωμή των warrants παραμείνει στα 408,3 εκατ. ευρώ, και βγάλει το 2023 406,8 εκατ. ευρώ EBITDA, ότι για να παίξει η Aegean με ένα προσδοκώμενο EV/EBITDA 2023e = 5,7, με τα νούμερα του 2023 και όχι του 2026 η τιμή της μετοχής πρέπει να πάει τώρα στα 21,18€.

Κορυφαίος διαχειριστής από το City του Λονδίνου μας τόνισε ότι εφόσον δικαιολογεί η Wizz Air στο bull σενάριο να παίζει με ένα EV/EBITDA 2027e = 7,1, με καθαρό περιθώριο κέρδους 5.9%, το δικαιολογεί άνετα να παίζει και η Aegean με το ίδιο προσδοκώμενο EV/EBITDA.

Γιατί όπως μας τόνισε, η Aegean έχει ήδη ένα καθαρό περιθώριο κέρδους 12,81%.

Δεν χρειάζεται δηλαδή οι επενδυτές να περιμένουν μέχρι το 2027.

Αυτό σημαίνει με απλά ελληνικά ότι στο bull σενάριο, για να παίξει η Aegean με ένα προσδοκώμενο EV/EBITDA 2023e = 7,1, η τιμή της μετοχής πρέπει να πάει στα 27,50€.

Φίλοι αναγνώστες, αυτοί ακριβώς οι πολλαπλασιαστές είναι που έχουν κάνει τόσο περιζήτητη την Aegean στο road show της Morgan Stanley.

Η ξένη επενδυτική κοινότητα τώρα έχει ξεκινήσει να καταλαβαίνει πόσο βαθιά υποτιμημένη είναι η μετοχή της Aegean. Έτσι φίλοι αναγνώστες, κάθε αδυναμία της μετοχής είναι κολοσσιαία ευκαιρία για τοποθέτηση.

Δεν υπάρχει πιο ισχυρό μήνυμα από το να τοποθετεί η ίδια η εταιρεία 85,84 εκατ. ευρώ στα 11,43€.

Οι ειδικοί θεωρούν ότι «είναι θέμα χρόνου και μόνο η μετοχή της Aegean να παίξει με ένα EV/EBITDA 2023e = 5,7, δηλαδή να πάει στα 21,18€».

Αποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες της στήλης προσφέρονται αποκλειστικά και μόνο για ενημερωτικούς σκοπούς και σε καμία περίπτωση δεν μπορούν να εκληφθούν ως συμβουλή, πρόταση, προσφορά για αγορά ή πώληση των κινητών αξιών, ούτε ως προτροπή για την πραγματοποίηση οποιασδήποτε μορφής επένδυσης. Κατά συνέπεια δεν υφίσταται ουδεμία ευθύνη για τυχόν επενδυτικές και λοιπές αποφάσεις που θα ληφθούν με βάση τις πληροφορίες αυτές.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Αυξήσεις μισθών στα σώματα ασφαλείας: Ερώτηση ετοιμάζουν γαλάζιοι βουλευτές

- Ο υποκριτής Κικίλιας, τα βαριά πορτοφόλια στην ΓΕΚ ΤΕΡΝΑ, το Helikon και ο ΑΔΜΗΕ, το παρασκήνιο με την Phos Bank και την Εκκλησία, τι συμβαίνει με τον manager Μπρουμίδη, το νέο χάος στις Σπέτσες και ένα εφοπλιστικό quiz

- Ντόναλντ Τραμπ και Ευρωπαίοι προμηθευτές

- Η μάχη στις τηλεπικοινωνίες μετά την είσοδο της Volton και οι κινήσεις της ΔΕΗ