ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Στεγαστικό: Δυσανάλογα με τους μισθούς τα ενοίκια για το 70% των Ελλήνων – Νέα μεγάλη μελέτη της Alpha Bank

Μέσα στο πρώτο 15νθήμερο του Νοεμβρίου θα ολοκληρωθεί η διάθεση του 9% που κατέχει το Ταμείο Χρηματοπιστωτικής Σταθερότητας στην Alpha Bank και αμέσως θα πάρει τη σκυτάλη η Εθνική Τράπεζα για τη διάθεση του 20%, από το 40,4% που έχει το Ταμείο.

Το χρονοδιάγραμμα σε ό,τι αφορά την Εθνική θα τηρηθεί όπως έχει προγραμματιστεί και η διάθεση του 20% του μετοχικού κεφαλαίου της τράπεζας θα ολοκληρωθεί με τη διαδικασία βιβλίου προσφορών μέσα στο Νοέμβριο.

Από χθες ξεκίνησε η διαγωνιστική διαδικασία για τη διάθεση του 9% της Alpha Bank, που θα «τρέχει» για το επόμενο 10ήμερο και στην οποία μπορεί να συμμετάσχει και η UniCredit, με σύμβουλο διάθεσης την Lazard.

Υπενθυμίζεται ότι η ιταλική τράπεζα κατέθεσε στις 23 Οκτωβρίου πρόταση για το 9% της Alpha Bank, προσφέροντας 1,33 ευρώ ανά μετοχή.

Σύμφωνα τώρα με την ανοικτή διαδικασία, τυχόν άλλοι ενδιαφερόμενοι επενδυτές θα πρέπει να προσφέρουν υψηλότερο τίμημα από το 1,33 ευρώ, ενώ βελτιωμένο τίμημα μπορεί να προσφέρει και η UniCredit.

Να σημειωθεί ότι η Alpha Bank θα ανακοινώσει τα αποτελέσματα 9μηνου την Παρασκευή 3 Νοεμβρίου.

Αν μέχρι τις 10 Νοεμβρίου δεν εμφανιστεί άλλος ενδιαφερόμενος η συναλλαγή θα προχωρήσει με την ιταλική τράπεζα και τα αποτελέσματα θα ανακοινωθούν τη Δευτέρα 13 Νοεμβρίου πριν από το άνοιγμα του Χρηματιστηρίου.

Να σημειωθεί ότι χθες η μετοχή της Alpha Bank έκλεισε στα 1,415 ευρώ με την κεφαλαιοποίηση στα 3,327 δισ. ευρώ.

Να σημειωθεί ότι σύμφωνα με την ανακοίνωση του Ταμείου: Προκειμένου να θεωρηθεί ως επιλέξιμη μια προσφορά, οι ενδιαφερόμενοι επενδυτές οφείλουν να γνωρίζουν ότι το ΤΧΣ θα αξιολογήσει προσφορές μόνο επί τη βάσει ότι:

- η προσφορά είναι για όλες τις Μετοχές,

- δεν θα προσφερθεί η δυνατότητα διεξαγωγής ελέγχων (due diligence) από το ΤΧΣ και την Alpha,

- σχέδιο σύμβασης αγοραπωλησίας θα καταστεί διαθέσιμο από το ΤΧΣ και οποιαδήποτε τροποποίηση αυτού από τον ενδιαφερόμενο (εκτός αν επιτρέπεται βάσει των όρων αυτού) θα καθιστά τον επενδυτή μη επιλέξιμο, και

- με την προσφορά του επενδυτή θα προσκομιστεί απόδειξη για την ύπαρξη άμεσα διαθέσιμων κεφαλαίων.

Και ακόμα υπογραμμίζει πως «επιφυλάσσεται του δικαιώματος, οποιαδήποτε στιγμή και κατά τη διακριτική του ευχέρεια, να τροποποιεί τους όρους της Διαγωνιστικής Διαδικασίας ή να τερματίσει τις συζητήσεις ή διαπραγματεύσεις».

Η σκυτάλη στην Εθνική Τράπεζα

Στις 7 Νοεμβρίου το πρωί η ΕΤΕ θα ανακοινώσει τα αποτελέσματα 9μηνου και πιθανόν μέσα στην ίδια μέρα θα αποστείλει στην Επιτροπή Κεφαλαιαγοράς το Ενημερωτικό Δελτίο για τη διάθεση του 20%.

Ήδη από τα μέσα Οκτωβρίου το Ταμείο έχει αναθέσει στην JP Morgan, που είναι ο σύμβουλος αποεπένδυσης, να χαρτογραφήσει το ενδιαφέρον που υπάρχει για την Εθνική Τράπεζα, αλλά και για να «μετρήσει» πόσα χρήματα θα διαθέσουν οι επενδυτές.

Η ΕΤΕ την επόμενη Τρίτη θα ανακοινώσει τα οικονομικά αποτελέσματα του τρίτου 3ου τριμήνου τα οποία –σύμφωνα με τους αναλυτές– αναμένεται να κινηθούν στην περιοχή των 270 εκατ. ευρώ.

Να σημειωθεί ότι το πρώτο εξάμηνο φέτος η Εθνική σημείωσε καθαρά κέρδη ύψους 530 εκατ. ευρώ.

Από την πλευρά της η διοίκηση της Εθνικής Τράπεζας είναι έτοιμη να απομακρυνθεί από τον εναγκαλισμό του Ταμείου.

Χθες η μετοχή της «έκλεισε»στα 5,424 ευρώ με την κεφαλαιοποίηση στα 4,961 δις ευρώ και σύμφωνα με τις εκτιμήσεις το βιβλίο προσφορών θα ανοίξει μέχρι τις 15 Νοεμβρίου, με πιθανότερη ημερομηνία τη 13η Νοεμβρίου.

Το τελευταίο διάστημα οι σύμβουλοι της –Goldman Sachs και Morgan Stanley– έχουν καταγράψει ισχυρό ενδιαφέρον από μεγάλους ξένους επενδυτές, που δηλώνουν έτοιμοι να αποκτήσουν θέση στην Εθνική Τράπεζα.

Διαβάστε επίσης:

JP Morgan: Ήρθε η ώρα να σορτάρετε τις ευρωπαϊκές τράπεζες

Alpha Bank: Ξεκινά διαδικασία ανταγωνιστικών προσφορών για το 9% – Στο 1,33 ευρώ η πρόταση της UniCredit

Alpha Bank: Πλήρης επιβεβαίωση Mononews για την τιμή που προσφέρει η UniCredit, στο 1,33 ευρώ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- FED: Αυξάνεται η ανησυχία για πληθωρισμό και αγορά εργασίας

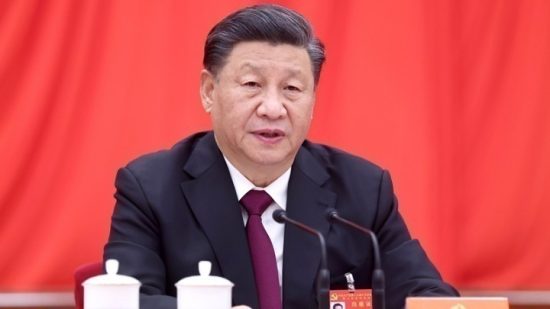

- Μάρος Σέφκοβιτς από ΗΠΑ: Θα τεθούν σε εφαρμογή τα αντίμετρα αν δεν πετύχει η διαπραγμάτευση

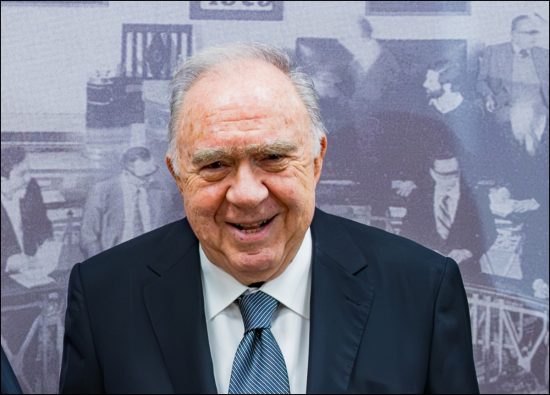

- Γ. Χατζηνικολάου: Σημαντική χρονιά για την Τράπεζα Πειραιώς το 2024

- Κάγια Κάλας: «Οι τρέχουσες ενέργειες του Ισραήλ ξεπερνούν την αναλογική αυτοάμυνα»