ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι εξαγορές και συγχωνεύσεις στην Κύπρο είναι ένα άλλο στοιχείο διαφοροποίησης για τη Eurobank και η αμερικανική τράπεζα J.P. Morgan αυξάνει την τιμή στόχο στα 2,60 ευρώ με σύσταση υπεραπόδοσης (overweight) με 77% δυνητικό περιθώριο ανόδου.

«Αυξάνουμε την τιμή στόχο μας για την Eurobank για τον Δεκέμβριο του 2024 στα €2,60 από €2,25 αντανακλώντας την πρόσφατη απόκτηση νέων μετοχών του Ομίλου της Ελληνικής Τράπεζας στην Κύπρο (υπό την προϋπόθεση της ρυθμιστικής έγκρισης), με την τιμή στόχο να υποδεικνύει τώρα 77% περιθώριο ανόδου. Η εξαγορά ενισχύει την υφιστάμενη κυπριακή θυγατρική της Eurobank με ένα υψηλής ποιότητας franchise λιανικής. Την ίδια στιγμή επιτρέπει στον Όμιλο να αξιοποιήσει το πλεονάζον κεφάλαιο του με έναν οικονομικά ενισχυτικό τρόπο, αναπτύσσοντας τον ισολογισμό κατά 20% περίπου. Η εξαγορά αυξάνει τα κέρδη ανά μετοχή (EPS) για το 2025 κατά 8%, βελτιώνοντας τον κανονικοποιημένο δείκτη αποδοτικότητας ενσώματων ιδίων κεφαλαίων (RοTE) κατά 1% σε 13% με το τρέχον ποσοστό συμμετοχής του 55,3% (12% προσαύξηση στα EPS και αύξηση του δείκτη RοTE κατά 1,5% με την παραδοχή ότι το τελικό ποσοστό είναι 70%). Η μετοχή της Eurobank είναι διαπραγματεύσιμη με δείκτη 4,8 φορές τα κέρδη του 2025 (JPM P/E) από 5,2 φορές πλην της Ελληνικής Τράπεζας, ο οποίος είναι σε γενικές γραμμές ευθυγραμμισμένος με τις ελληνικές τράπεζες και με έκπτωση 30% σε σχέση με τις ευρωπαϊκές τράπεζες στις 7 φορές. Θεωρούμε την αποτίμηση μη απαιτητική για το υψηλής ποιότητας και διαφοροποιημένο franchise του Ομίλου, καθώς και για τις ισχυρές προοπτικές κερδών», επισημαίνει ο Mehmet Sevin.

Ισχυρό franchise και καλή στρατηγική προσαρμογή

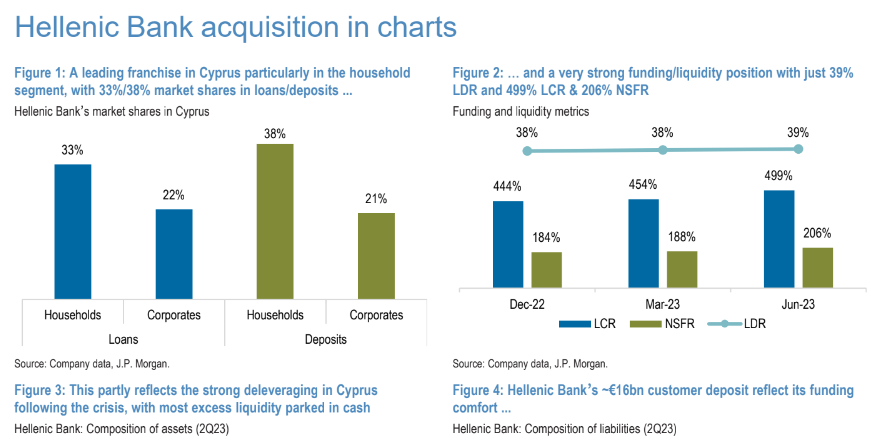

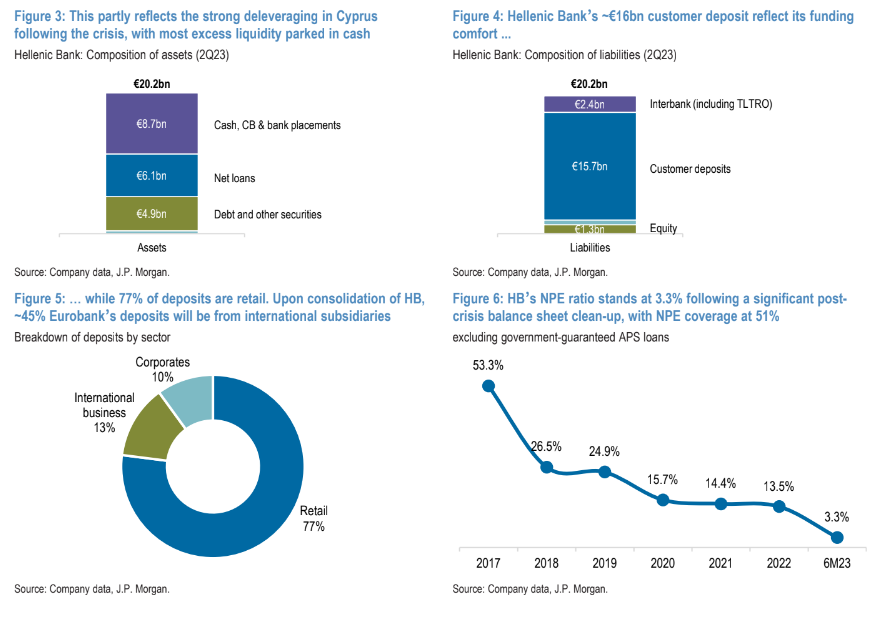

Η Ελληνική Τράπεζα είναι μια κορυφαία τράπεζα στην Κύπρο με μερίδιο αγοράς 26% και 30% σε δάνεια και καταθέσεις και με ιδιαίτερα ισχυρή θέση στον τομέα της λιανικής και συμπληρωματική με την υφιστάμενη Eurobank Κύπρου, η οποία διαθέτει μικρότερο franchise με επίκεντρο τις επιχειρήσεις. Η τράπεζα προσφέρει σταθερές λειτουργικές μετρήσεις, συμπεριλαμβανομένης μιας πολύ ισχυρής θέσης χρηματοδότησης και ρευστότητας (39% δείκτης καταθέσεων προς δάνεια το α’ εξάμηνο), ισχυρούς δείκτες εποπτικών κεφαλαίων (20,8% CET1) και ένα ισχυρό προφίλ κερδοφορίας (23,9% RοTE το α’ εξάμηνο ωφελούμενο από τα υψηλότερα επιτόκια).

«Μετά τις πρόσφατες δεσμευτικές συμφωνίες και μετά τη λήψη των κανονιστικών εγκρίσεων (αναμένονται το β’ εξάμηνο), η Eurobank πρόκειται να αυξήσει το μερίδιό της στην Ελληνική Τράπεζα σε 55,3% από 29,2%, ενεργοποιώντας την πλήρη ενοποίησή της στον Όμιλο καθώς και την υποχρεωτική υποβολή προσφορά προς τους μετόχους μειοψηφίας. Η εξαγορά πρόκειται να αυξήσει τον ισολογισμό της Eurobank κατά 20%, προσθέτοντας 16 δισ. ευρώ νέες καταθέσεις, 6 δισ. ευρώ δάνεια, καθώς και καθώς και 6 δισ. ευρώ σε στοιχεία ενεργητικού με κίνδυνο (RWAs). Η Eurobank προσθέτει μια κορυφαία επιχείρηση με επίκεντρο τη λιανική αγορά στη μικρότερη Κυπριακή αγορά, διαφοροποιώντας περαιτέρω τη δομή του Ομίλου», εκτιμά ο Sevin.

To υπάρχον ποσοστό του 55,3% αυξάνει τα κέρδη ανά μετοχή κατά 8% και βελτιώνει το δείκτη RοTE κατά περίπου 100 μ.β. το 2025, με περαιτέρω άνοδο από ένα υψηλότερο ποσοστό που προκύπτει από πιθανές μελλοντικές συναλλαγές, καθώς και από την επερχόμενη υποχρεωτική προσφορά για τους μετόχους μειοψηφίας (12% αύξηση EPS και 1,5% στο δείκτη RοTE με την υπόθεση για 70% τελικό μερίδιο στην Ελληνική Τράπεζα).

«Η επίπτωση στο κεφάλαιο είναι 230 μ.β. μέσω της ενοποίησης των νέων RWAs ύψους 6 δισ. ευρώ (14% των σημερινών), αν και το καθαρό κόστος κεφαλαίου αναμένεται να αυξηθεί στις 100-150 μ.β. λαμβάνοντας υπόψη την αρνητική υπεραξία. Δεν βλέπουμε κανένα κίνδυνο για τις προγραμματισμένες πληρωμές μερισμάτων, ενώ το μέρισμα μας αυξάνεται σύμφωνα με την εκτιμώμενη αύξηση των κερδών ανά μετοχή, με τη μερισματική απόδοση την περίοδο 2024-2025 στο 6%, υποθέτοντας έναν δείκτη πληρωμών 30%. Ο δείκτης βασικών εποπτικών κεφαλαίων CET1 για το 2025 είναι σε ένα πολύ άνετο 17,1%», καταλήγει η J.P. Morgan.

Διαβάστε επίσης:

Με το ένα μάτι στην Μέση Ανατολή και το άλλο στη….Νέα Υόρκη

J.P. Morgan: Αυξάνει τις θέσεις σε ομόλογα και χρυσό – «Εκτός κάδρου» διατηρεί τις μετοχές