ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Τα επιτόκια και η στασιμότητα στα κέρδη των εταιρειών αποτελούν τους καταλύτες για τους οποίες οι αποδόσεις στις αγορές μετοχών είναι σχετικά μικρές και με μεγάλες αποκλίσεις, επισημαίνει ο επικεφαλής της στρατηγικής μετοχών της Goldman Sachs, Peter Oppenheimer.

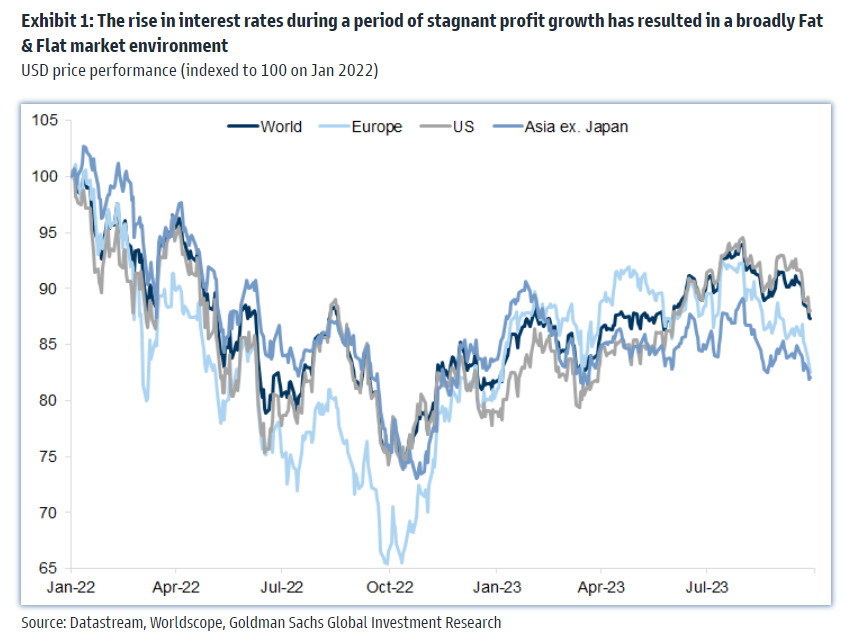

«Από τις αρχές του 2022, οι αγορές μετοχών έχουν περάσει από διάφορες φάσεις, στις οποίες κυριαρχούν οι μετατοπίσεις στις προσδοκίες για τον πληθωρισμό και την ανάπτυξη.

Παρόλο που η ανάπτυξη έχει αντέξει πολύ καλύτερα από ότι πολλοί επενδυτές φοβόντουσαν στην αρχή του έτους, η αδιάκοπη αύξηση των επιτοκίων, σε μια περίοδο στασιμότητας της αύξησης των κερδών, έχει οδηγήσει, σε γενικές γραμμές, σε ένα επίπεδο και ευμετάβλητο (fat & flat) περιβάλλον αγοράς.

Οι μετοχές σε γενικές γραμμές έχουν σημειώσει μικρή πρόοδο (flat) σε επίπεδο γενικού δείκτη, αλλά μέσα σε ένα ευρύ εύρος συναλλαγών (fat). Έχουμε διατηρήσει μια ουδέτερη θέση στις μετοχές στην κατανομή του ενεργητικού μας, ενώ έχουμε μεγαλύτερες θέσεις (overweight) στα μετρητά», συνεχίζει ο επικεφαλής της ομάδας Portfolio Strategy του οίκου.

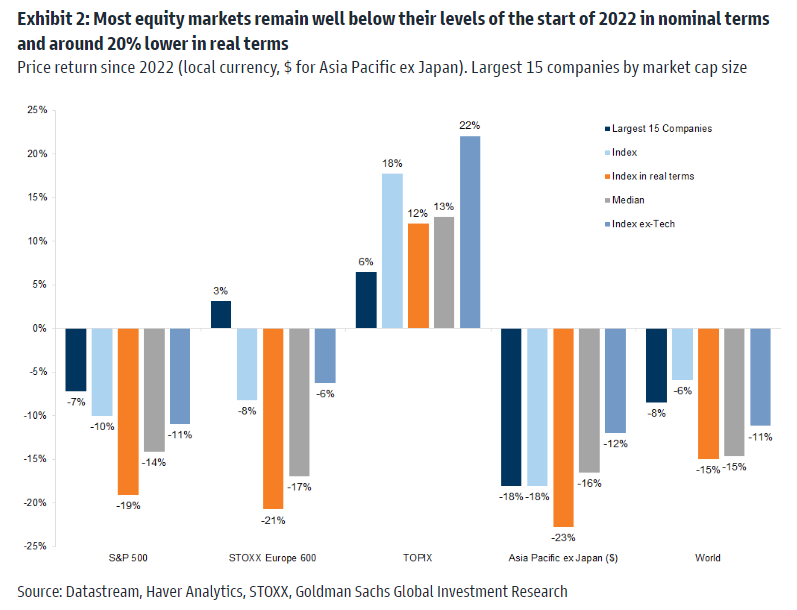

«Οι περισσότερες αγορές μετοχών παραμένουν πολύ χαμηλότερα από τα επίπεδα που είχαν στις αρχές του 2022 σε ονομαστικούς όρους και περίπου 20% χαμηλότερα σε πραγματικούς όρους.

Η εστίαση στην αγορά μετοχών σε όλη τη διάρκεια της περιόδου αύξησης των επιτοκίων, ωστόσο, κρύβει ορισμένες σημαντικές διαφορές στις φάσεις.

Για μεγάλο μέρος του πρώτου εξαμήνου του 2022, τόσο η ανάπτυξη, όσο και ο πληθωρισμός επιδεινώνονταν μαζί (η ανάπτυξη εξασθενούσε και ο πληθωρισμός και τα επιτόκια αυξάνονταν) και οι αγορές μετοχών έπεφταν.

Κατά το μεγαλύτερο μέρος του τρέχοντος έτους, οι φόβοι για ύφεση σταδιακά εξασθένησαν, τουλάχιστον στις ΗΠΑ, και η αυξανόμενη εμπιστοσύνη ότι ο πληθωρισμός έχει κορυφωθεί στήριξε ένα λογικό ράλι από την άνοιξη έως τα τέλη του καλοκαιριού.

Από την αρχή του τρέχοντος έτους, η αμερικανική αγορά μετοχών έχει υπεραποδώσει (μετά από μια σύντομη περίοδο υποαπόδοσης το 2022), αλλά αυτό ήταν συνάρτηση ενός πολύ μικρού αριθμού εταιρειών τεχνολογίας», εξηγεί ο Oppenheimer.

Η Goldman Sachs τονίζει επίσης ότι δεδομένης της ταχύτητας της ανόδου των επιτοκίων από το κατώτατο σημείο ρεκόρ τους, οι επιδόσεις των μετοχικών αγορών ήταν καλύτερες από ότι στις περισσότερες οικονομικές υφέσεις και υπάρχουν ορισμένοι καλοί λόγοι για αυτό.

- Πρώτο, ελλείψει ύφεσης, τα εταιρικά κέρδη σπάνια μειώνονται (ακόμη και αν, όπως φέτος, δεν αυξάνονται πολύ) και χωρίς πτώση των κερδών οι αγορές μετοχών τείνουν να αυξάνονται.

- Δεύτερον και σε σχέση με αυτό, ο υψηλότερος πληθωρισμός έχει ενισχύσει το ονομαστικό ΑΕΠ και τα έσοδα. Οι καταναλωτές, οι οποίοι επωφελήθηκαν από τις ασυνήθιστα υψηλές αποταμιεύσεις μετά την πανδημία, ήταν πρόθυμοι να πληρώσουν υψηλότερες τιμές για πολλά αγαθά και υπηρεσίες. Τα εταιρικά περιθώρια κέρδους έχουν διατηρηθεί καλά και τα κέρδη (αν και σε μεγάλο βαθμό σταθερά) έχουν διατηρηθεί καλύτερα από ό,τι πολλοί επενδυτές φοβόντουσαν στις αρχές του τρέχοντος έτους.

- Τρίτο, τα ασφάλιστρα κινδύνου των μετοχών ήταν ιδιαίτερα υψηλά για τη δεκαετία ή και περισσότερο μετά τη χρηματοπιστωτική κρίση και, ως εκ τούτου, είχαν περιθώριο εξομάλυνσης, καθώς οι αποπληθωριστικοί κίνδυνοι της εποχής μετά τη χρηματοπιστωτική κρίση εξασθένησαν, παρέχοντας παράλληλα κάποιο μαξιλάρι έναντι των υψηλότερων επιτοκίων.

«Οι οικονομολόγοι μας έχουν υποστηρίξει ότι η ύφεση θα αποφευχθεί και έχουν παραμείνει πολύ πιο θετικοί από το consensus των οικονομολόγων, ιδίως για τις ΗΠΑ.

Ωστόσο, από το καλοκαίρι του τρέχοντος έτους, εξετάζοντας τις επιδόσεις των κυκλικών έναντι των αμυντικών εταιρειών, οι αγορές τιμολογούν όλο και περισσότερο μια ήπια προσγείωση ως κεντρικό σενάριο.

Η δυναμική των κερδών έχει γίνει και πάλι πιο ήπια, η άνοδος των τιμών του πετρελαίου αποτελεί έναν ακόμη αντίξοο άνεμο, όπως θα ήταν και οποιαδήποτε προσωρινή διακοπή λειτουργίας της κυβέρνησης των ΗΠΑ.

Αν δεν υπάρξουν σημαντικές αναβαθμίσεις των προσδοκιών για τα κέρδη, η εξέλιξη των μετοχών σε επίπεδο γενικού δείκτη φαίνεται ότι θα παραμείνει αρκετά υποτονική, ιδίως ενώ οι αποδόσεις των ομολόγων συνεχίζουν να αυξάνονται», προβλέπει ο Oppenheimer.

Διαβάστε επίσης:

Ebury: Το ράλι του δολαρίου ενισχύεται καθώς οι αποδόσεις των ομολόγων συνεχίζουν να αυξάνονται

Άρθρο παρέμβαση: Ως πότε θα διαιωνίζεται η ανορθογραφία με τα εταιρικά ομόλογα;

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ανδρέας Παναγιωτόπουλος: Έκανα λάθος. Είμαι έτοιμος να δεχθώ όποια κύρωση αντιστοιχεί στον ΚΟΚ

- Η ΠΝΟ αντιδρά στην τροποποίηση του κανονισμού για τα ταχύπλοα πλοία

- ΤΕΡΝΑ Ενεργειακή: Ανακοινώθηκε η υποχρεωτική δημόσια πρόταση της Masdar – Στα 20 ευρώ/μετοχή το προσφερόμενο αντάλλαγμα

- Ολλανδία: Το Netflix καλείται να πληρώσει 5 εκατ. ευρώ για παραβίαση προσωπικών δεδομένων