ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Τι ώρα ψώνισαν μετοχές οι τολμηροί, πόσο αγόρασε την ΑΧΙΑ ο Ψάλτης, το τηλεφώνημα Παπασταύρου, οι γκρίνιες για τον Κωνσταντακόπουλο, η επιτυχία της Νίκης και το menu των 7 βουλευτών στο prive του Kiku

Αψηφώντας το δύσκολο μακροοικονομικό περιβάλλον, η CVC Capital Partners, με μεγάλη επενδυτική παρουσία και στην Ελλάδα, κατάφερε να εξασφαλίσει δεσμεύσεις από νέους και παλαιότερους επενδυτές, πετυχαίνοντας να συγκεντρώσει 26 δισ. ευρώ για το μεγαλύτερο ταμείο εξαγορών στον κόσμο.

Το φιλόδοξο project ξεκίνησε τον Ιανουάριο και αρχικά είχε στόχο τα 25 δισ. ευρώ.

Έσπασε το προηγούμενο ρεκόρ της

«Όταν ανακοινώσαμε στην αρχή του έτους ότι προσπαθούσαμε να συγκεντρώσουμε ένα μεγάλο αποθεματικό κεφαλαίων υπό αυτές τις συνθήκες αγοράς και σε χρόνο-ρεκόρ, ο κόσμος θεώρησε ότι ήμασταν λίγο φιλόδοξοι», ανέφερε στους Financial Times, ο Rob Lucas, στέλεχος στην ευρωπαϊκή εταιρεία εξαγορών.

Τελικά η εταιρεία πέτυχε να σπάσει το ρεκόρ, που είχε η Blackstone το 2019, αλλά κι ένα προηγούμενο δικό της με τη συγκέντρωση 21 δισ. ευρώ για ένα fund. Η ζήτηση ήταν τόσο ισχυρή που ο αρχικός στόχος της CVC για 25 δισ. ξεπεράστηκε.

Σύμφωνα με το Bloomberg, σε μία εποχή υψηλών επιτοκίων, το κατόρθωμα της CVC απέδειξε ότι οι μεγάλες εταιρείες ιδιωτικών κεφαλαίων μπορούν να έχουν πλεονέκτημα έναντι άλλων επιλογών για τους επενδυτές, οι οποίοι έχουν αρχίσει να γίνονται πιο επιλεκτικοί.

Οι προκλήσεις στις ιδιωτικές αγορές

Η επίτευξη του στόχου πάντως γίνεται σε μία περίοδο που οι ιδιωτικές αγορές αντιμετωπίζουν σοβαρές προκλήσεις άντλησης νέων κεφαλαίων και επίτευξης συμφωνιών.

Για παράδειγμα οι EQT AB και Cinven αναγκάστηκαν να παρατείνουν το χρονικό περιθώριο της συγκέντρωσης κεφαλαίων, ενώ η Apollo Global Management μείωσε το μέγεθος του μέχρι πρότινος εμβληματικού ταμείου της.

H Advent και η TA Associates κατάφεραν να συγκεντρώσουν με επιτυχία 25 δισ. δολάρια και 16,5 δισ. δολάρια αντίστοιχα, όμως η Carlyle αναγκάστηκε να μειώσει τους στόχους της.

Σημειώνεται ότι η CVC είναι μία από τις μεγαλύτερες εταιρείες ιδιωτικών κεφαλαίων παγκοσμίως με περίπου 140 δισ. ευρώ υπό διαχείριση. Σε αντίθεση με τους ανταγωνιστές της παραμένει μη εισηγμένη στο χρηματιστήριο αν και φέρεται να εξετάζει αυτό το ενδεχόμενο. Δεν έχει λάβει πάντως κάποια απόφαση σχετικά με το αν θα επιδιώξει αρχική τιμή προσφοράς, ενώ μετά τη συγκέντρωση κεφαλαίων-ρεκόρ η άμεση πρόκληση για την εταιρεία είναι να βρει τρόπους να διοχετεύσει τη νέα χρηματοδότηση.

Το περιβάλλον δεν είναι και το πιο φιλικό με την αξία των εξαγορών ιδιωτικών μετοχών να έχει μειωθεί περισσότερο από 50% σε 263 δισ. δολάρια το 2023, σύμφωνα με το Bloomberg.

Ξεκίνησε το 1993 και εξελίχθηκε γρήγορα χάρη σε εξαγορές και άλλες κατηγορίες περιουσιακών στοιχείων. Η εταιρεία απασχολεί πάνω από 850 άτομα σε 25 γραφεία στην Ευρώπη, τη Βόρεια Αμερική και την Ασία.

Η παρουσία στην Ελλάδα

Έχει ισχυρή επενδυτική παρουσία και στην Ελλάδα καθώς ελέγχει τη Hellenic Healthcare Group, τον μεγαλύτερο όμιλο ιδιωτικών υπηρεσιών υγείας, στον οποίο ανήκουν έξι νοσοκομεία (Metropolitan Hospital, Metropolitan General, Υγεία, Μητέρα, Λητώ και Creta Interclinic).

Παράλληλα, στον έλεγχό της βρίσκεται ο όμιλος Vivartia αλλά και η Εθνική Ασφαλιστική. Επίσης, ελέγχει τις μαρίνες Ζέας, Γουβιών Κέρκυρας και Λευκάδας, ενώ έχει συμμετοχές στη skroutz.gr και την ελληνική e-travel.

Διαβάστε επίσης:

Χρηματιστήριο: Και πάλι αντίδραση στον ΑΔΜΗΕ, πριν τις 1.340 μονάδες ο δείκτης

Interlife: Αυξήθηκε κατά 15,32% η παραγωγή το α’ εξάμηνο του 2023

Lamda Development: Ο Απόστολος Ζαφόλιας στη θέση του Chief Strategy & IR Officer

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Λευκός Οίκος: Εξετάζει πάνω από 15 εμπορικές προτάσεις

- Θεσσαλονίκη: Διαρρήκτες πήραν τάματα από εικόνα της Παναγίας

- Περού: Ο πρώην πρόεδρος Ουμάλα καταδικάστηκε σε 15ετή κάθειρξη για παράνομη χρηματοδότηση της προεκλογικής του εκστρατείας

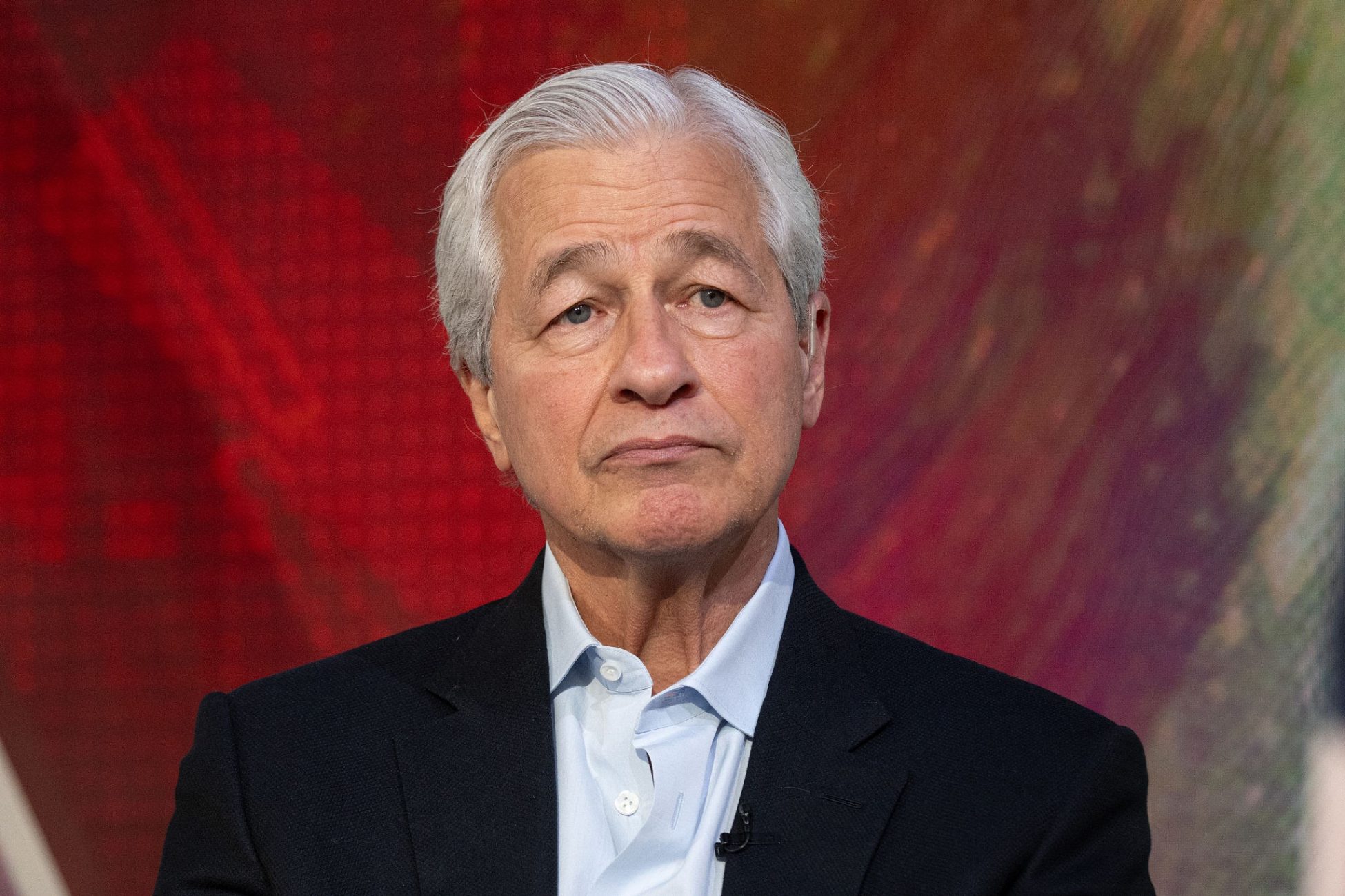

- Τζέιμι Ντάιμον (JP Morgan): Ο εμπορικός πόλεμος Τραμπ απειλεί την αξιοπιστία των ΗΠΑ