ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Eurobank Equities εξηγεί ότι η Aegean Airlines έχει ισχυρό ξεκίνημα για το 2023 και πέτυχε αξιοσημείωτα θετικό EBITDA ύψους 19 εκατ. ευρώ το α’ τρίμηνο, τυπικά ένα τρίμηνο που συνδέεται με ζημιές, αξιοποιώντας την εξαιρετική αύξηση των εσόδων (άνω του 30% πάνω από το α’ τρίμηνο του 2019).

Η τιμή της μετοχής της Aegean έχει αυξηθεί πάνω από 40% από τα προ της πανδημίας επίπεδα, αξιοποιώντας τη βελτιωμένη δυναμική των κερδών και τις ισχυρές τάσεις της καλοκαιρινής ζήτησης και τις προοπτικές του τουρισμού.

Παρά το ράλι (άνω του 110% φέτος), η αποτίμηση παραμένει ελκυστική σε 5,2 φορές σε όρους EV/EBITDAR, καθώς τα κέρδη έχουν επίσης αυξηθεί παράλληλα.

«Με τη μετοχή να διαπραγματεύεται με έκπτωση άνω του 20% σε σχέση με τις καλύτερες στην κατηγορία της, έχοντας έναν πολύ ισχυρό ισολογισμό και όντας σε καλή θέση για να επαναλάβει την καταβολή μερίσματος (€0,26 από τα κέρδη του 2023), υποστηρίζουμε ότι το προφίλ κινδύνου-απόδοσης παραμένει ελκυστικό.

Αποτιμούμε την Aegean εφαρμόζοντας έναν πολλαπλασιαστή EV/EBITDAR 5,8 φορές για το 2023, σύμφωνα με τον ιστορικό μέσο όρο και λίγο υψηλότερα από την προηγούμενη παραδοχή μας (5,5 φορές), ώστε να αντανακλάται η καλύτερη ορατότητα των κερδών και τα χαμηλότερα ασφάλιστρα κινδύνου στην Ελλάδα μετά τις εκλογές.

Ως αποτέλεσμα, η τιμή στόχος μας αυξάνεται στα €13,9 από €9 πριν», επισημαίνει η Eurobank Equities.

Αναβάθμιση των EBITDA για το 2023 και το 2024

Δεδομένου του ισχυρού α’ τριμήνου και των ισχυρών ενδείξεων για την καλοκαιρινή περίοδο, η Eurobank Equities αυξάνει τις προβλέψεις της για τα φετινά έσοδα κατά 5% (σε €1,6 δισ., +22% σε ετήσια βάση), κυρίως ως αποτέλεσμα των καλύτερων από ό,τι αναμενόταν προηγουμένως ναύλων (σταθεροί σε ετήσια βάση, αυξημένοι σε σχέση με το 2019).

Εξακολουθεί να προβλέπει άνοδο των συντελεστών πληρότητας, οι οποίοι θα προσγειωθούν κοντά στα επίπεδα του 2019. Αν και οι προκλήσεις κόστους θα παραμείνουν, θα υπάρξει σταδιακή αποκλιμάκωση του κόστους καυσίμων (δεδομένου ότι υπάρχουν αντισταθμιστικά συμβόλαια) και χαμηλότερη από την αναμενόμενη δαπάνη για συντήρηση.

Συνολικά, έχει αυξήσει σημαντικά (περίπου 18%) τα EBITDA του 2023 στα 355 εκατ. ευρώ, υποδηλώνοντας αύξηση 29% σε ετήσια βάση.

«Ξεκινώντας από μια υψηλότερη βάση και λαμβάνοντας υπόψη τη μελλοντική λειτουργική μόχλευση, η οποία προωθείται από τον ανανεωμένο στόλο και τις μειωμένες τιμές των καυσίμων, προχωρήσαμε σε διψήφια αναβάθμιση (15% περίπου σε επίπεδο EBITDA) και για το 2024.

Υποστηρίζουμε τώρα ότι η Aegean μπορεί να διατηρήσει αύξηση εσόδων 6-7% περίπου με μόλις ελαφρώς χαμηλότερες αποδόσεις και μέσους ναύλους, προβλέποντας έτσι αύξηση στα EBITDA», επισημαίνει η Eurobank Equities.

Η Aegean κατάφερε να ενισχύσει τον ήδη υγιή ισολογισμό της εν μέσω της δύσκολης χειμερινής περιόδου, δημιουργώντας ρευστότητα και ταυτόχρονα προχωρώντας με τα σχέδια ανανέωσης του στόλου της (9 Airbus neo αναμένονται φέτος), διατηρώντας παράλληλα τo option για την αύξηση της ισορροπίας μεταξύ ιδιόκτητου και μισθωμένου στόλου.

H Eurobank Equities, προσαρμόζει επίσης υψηλότερα τα επενδυτικά κόστη, αν και εξακολουθεί να εκτιμά σταθερές ελεύθερες ταμειακές ροές (FCF), ως αποτέλεσμα των ισχυρών λειτουργικών επιδόσεων.

Διαβάστε επίσης:

Εκλογές εργαζομένων Alpha Bank – Συντριπτική νίκη Τάσου Γκιάτη με 94,55%

Τράπεζα Πειραιώς: Θετικές επιδόσεις για τα περισσότερα αγροτικά προϊόντα τον Ιούνιο

Παράταση προθεσμίας για την αξιοποίηση 13 ακινήτων από την Attica Bank

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ελένη Γλύκατζη Αρβελέρ: Ποιοι επίσημοι τρέχουν για χάρη της

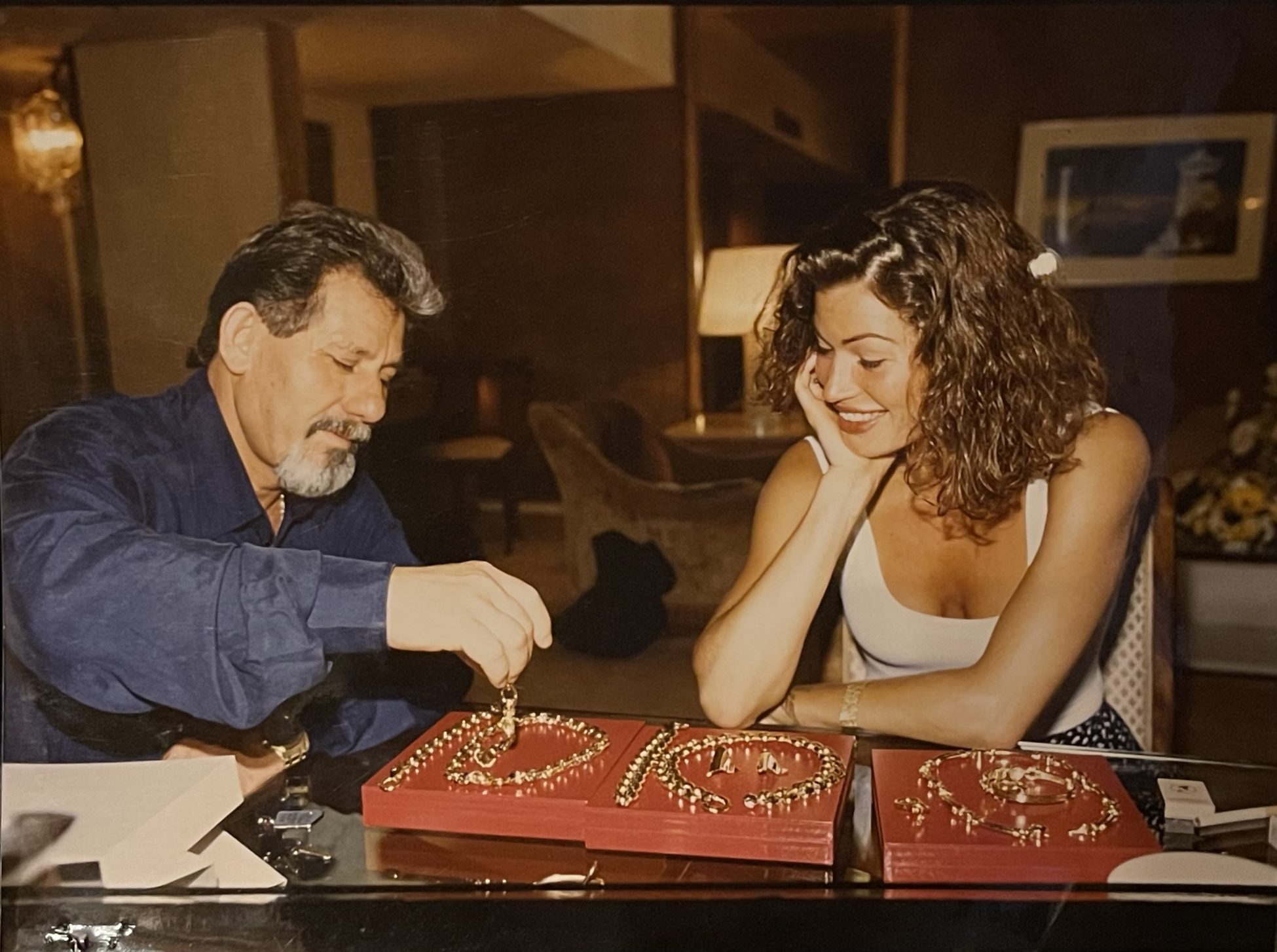

- FaCad’oro: Η χρυσή αυτοκρατορία και το όνειρο των 56 εκατ. ευρώ που κατέρρευσε

- Τι ώρα ψώνισαν μετοχές οι τολμηροί, πόσο αγόρασε την ΑΧΙΑ ο Ψάλτης, το τηλεφώνημα Παπασταύρου, οι γκρίνιες για τον Κωνσταντακόπουλο, η επιτυχία της Νίκης και το menu των 7 βουλευτών στο prive του Kiku

- Η σιωπή των αμνών: Σε άνοδο η εκτελεστική εξουσία σε πτώση η δημοκρατία