ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Ελλάδα θα μπορούσε να ανακτήσει την επενδυτική βαθμίδα στις 20 Οκτωβρίου, το νωρίτερο, αλλά οι αγορές φαίνεται να έχουν εκτιμήσει μια τέτοια εξέλιξη, εξηγεί η Societe Generale σε report που έχει εκδοθεί προ των εκλογών, με ημερομηνία 22 Ιουνίου.

Το ελληνικό δεκαετές έχει υπεραποδώσει έναντι της Ιταλίας και της Ισπανίας τις τελευταίες εβδομάδες.

Μια αναβάθμιση θα καταστήσει τα ελληνικά ομόλογα επιλέξιμα για πολλούς δείκτες κρατικών ομολόγων και στα επενδυτικά κεφάλαια (funds), τα οποία έχουν εντολή να επενδύουν μόνο σε τίτλους επενδυτικής βαθμίδας (IG).

Η SG εκτιμά ότι η αυτόματη εισροή από funds ή / και ETF (διαπραγματεύσιμα αμοιβαία κεφάλαια) θα είναι περιορισμένη.

Η SG εκτιμά ότι η αυτόματη εισροή από funds ή / και ETF (διαπραγματεύσιμα αμοιβαία κεφάλαια) θα είναι περιορισμένη.

«Με τη χώρα να έχει βρεθεί στο επίκεντρο της ευρωπαϊκής κρίσης χρέους το 2009 πλέον φαίνεται ότι έχει διανύσει μια εντυπωσιακή ανάκαμψη από το 2012 και τα δημοσιονομικά μέτρα έχουν βελτιώσει σημαντικά την οικονομία. Την ίδια στιγμή, η Ευρώπη αντιμετώπισε προκλήσεις, όπως η πανδημία και ο πληθωρισμός. Η υπεραπόδοση της Ελλάδας οφείλεται σε μεγάλο βαθμό στις επενδύσεις που έχουν γίνει από τα ευρωπαϊκά πακέτα και κεφάλαια, τα οποία έχουν αυξήσει τη διάρκεια του χρέους και έχουν μειώσει το κόστος δανεισμού. Προχωρώντας μπροστά η οικονομία της Ελλάδας κατά πάσα πιθανότητα θα συνεχίσει να ευνοείται από τα κεφάλαια της Ευρώπης και το πακέτο NGEU», εκτιμά η SG.

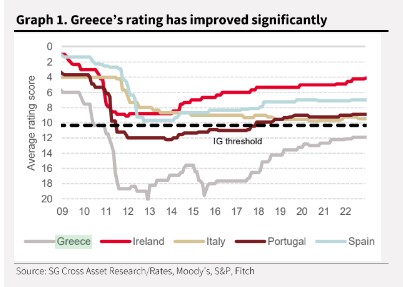

Η SG εκτιμά ότι η επενδυτική βαθμίδα θα μπορούσε να συμβεί μέχρι το τέλος του έτους, καθώς οι οίκοι αξιολόγησης έχουν αυξήσει την αξιολόγηση της χώρας από το 2016 με ρυθμό της τάξεως μιας βαθμίδα αναβάθμισης περίπου το χρόνο.

Τη δεδομένη χρονική στιγμή, η Ελλάδα, αξιολογείται σε Ba 3 με σταθερές προοπτικές από τον οίκο Moody’s, BB+ με σταθερές προοπτικές από τον οίκο Fitch και BB+ με θετικές προοπτικές από τον oίκο S&P, το οποίο σημαίνει ότι με μία ακόμα αναβάθμιση, τα ελληνικά ομόλογα θα μπορούσαν να αποκτήσουν την επενδυτική βαθμίδα για πρώτη φορά από το 2011.

Οι ελληνικές αγορές ομολόγων έχουν αναβαθμίσει έντονα τις αποτιμήσεις τους μετά τις πρώτες εκλογές του Μαΐου, με το ελληνικό δεκαετές να υπεραποδίδει έναντι του ιταλικού και του ισπανικού.

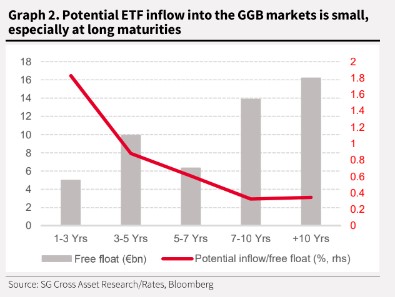

Σύμφωνα με τις εκτιμήσεις της γαλλικής τράπεζας, οι εισροές στα ελληνικά ομόλογα θα είναι σχετικά περιορισμένες όταν τα εγχώρια ομόλογα αποκτήσουν την επενδυτική βαθμίδα και θα μπορούν να είναι επιλέξιμα για επενδύσεις από funds. Επίσης, θα πρέπει και ένας δεύτερος οίκος αξιολόγησης να τα διαβαθμίσει σε IG προκειμένου να είναι επιλέξιμα.

Η SG, εξετάζοντας 106 διαφορετικούς δείκτες κυβερνητικών ομολόγων στο Bloomberg, τα οποία ανέρχονται σε περίπου 54 δισεκατομμύρια ευρώ, εκτιμά ότι η προσδοκώμενη εισροή σε αυτά τα funds για την ελληνική αγορά θα ήταν ιδιαίτερα μικρή και ειδικά για τα ομόλογα στις πιο μακρινές λήξης.

Σύμφωνα με τους υπολογισμούς της γαλλικής τράπεζας, τα ελληνικά ομόλογα θα αποτελούσαν μόλις το 1% στους δείκτες ευρωπαϊκών ομολόγων και αυτό θα δημιουργούσε μια ζήτηση από τα παθητικά κεφάλαια διαχείρισης ομολόγων της τάξεως των 650 εκατομμυρίων ευρώ.

Διαβάστε επίσης:

Επιμένει η Λαγκάρντ: Δεν προβλέπεται σύντομα το τέλος στην αύξηση επιτοκίων

Société Générale: H Fitch θα αναβαθμίσει τις προοπτικές της Ελλάδας σε θετικές

Ποιοι οίκοι ποντάρουν σε Ελλάδα και βάζουν στα «ραντάρ» τους τα ελληνικά ομόλογα

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Αθηναϊκός και Novibet ενώνουν τις δυνάμεις τους για την αγωνιστική περίοδο 2024-25

- Στουρνάρας: Πολύ σημαντικό ένας πολίτης να είναι οικονομικά εγγράμματος – Παρουσιάστηκε το «Αλφαβητάρι της οικονομίας για εφήβους»

- Η Novo Nordisk επενδύει σε Νέα Υπερσύγχρονη Μονάδα Παραγωγής

- Σταϊκούρας: Ο αυτοκινητόδρομος Ιωάννινα – Κακαβιά θα συμβάλλει στην περιφερειακή και την εθνική ανάπτυξη