ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Παραμένουν ουδέτεροι για τις μετοχές και υπέρμαχοι των αυξημένων θέσεων σε μετρητά στα χαρτοφυλάκια των επενδυτών.

«Οι αγορές εξέρχονται από μια έντονη εβδομάδα όπου οι κεντρικές τράπεζες έδωσαν και πάλι τον θετικό τόνο. Παρά το γεγονός ότι τόσο η Fed όσο και ακόμη περισσότερο η ΕΚΤ, σηματοδοτούν ότι αναμένονται περαιτέρω αυξήσεις επιτοκίων, οι ενδείξεις ότι ο πληθωρισμός συνεχίζει να ελέγχεται, η αισιοδοξία για την τεχνητή νοημοσύνη και οι προσδοκίες για “ήπια προσγείωση” στην οικονομία έχουν στηρίξει τα ριψοκίνδυνα περιουσιακά στοιχεία», εκτιμά η Mariotti.

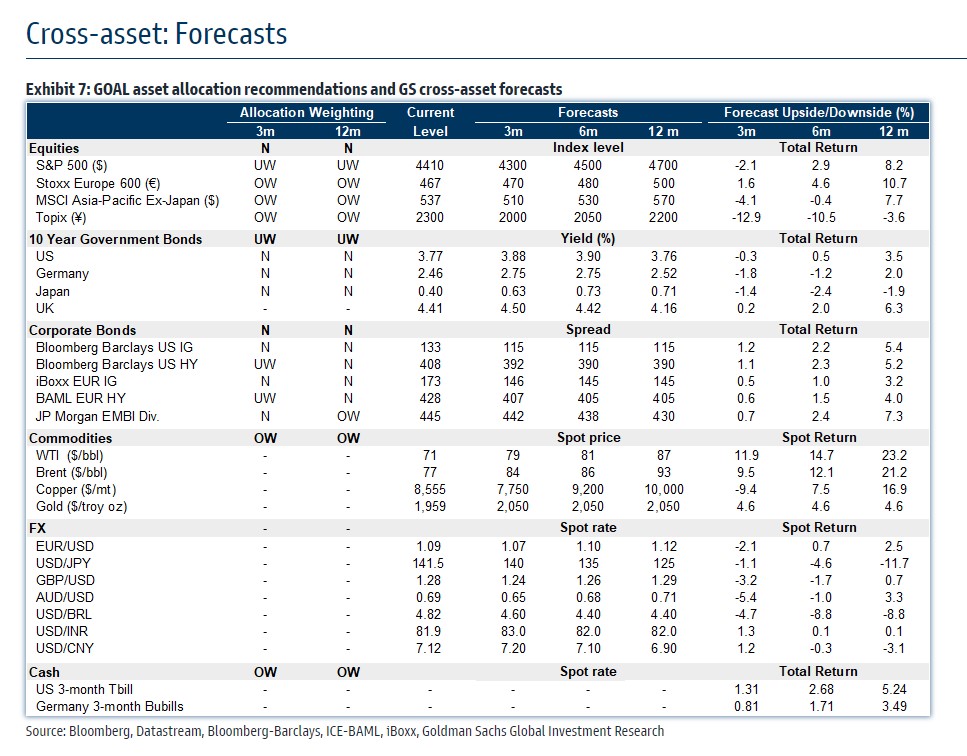

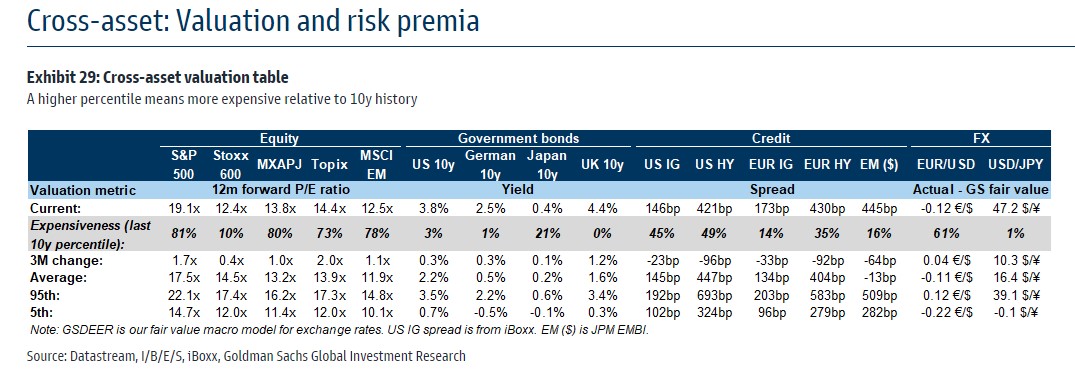

Οι αναλυτές της τράπεζας αυξάνουν τις τιμές στόχους και τις προβλέψεις ανοδικά τόσο για τον S&P 500 στις 4.300, 4.500 και 4.700 μονάδες για τα χρονικά διαστήματα, τριμήνου, εξαμήνου και δωδεκαμήνου. Για τον ευρωπαϊκό δείκτη Stoxx 600 αυξάνουν τους στόχους σε 470, 480 και 500 μονάδες για τα αντίστοιχα χρονικά διαστήματα. Οι μετοχικοί δείκτες υπόσχονται μικρές αποδόσεις και με υψηλότερο εύρος και για αυτό η επενδυτική τράπεζα παραμένει ουδέτερη για τις μετοχές στην κατανομή των περιουσιακών στοιχείων που επιλέγει, δεδομένου του χαμηλού επιπέδου της μεταβλητότητας. Οι επενδυτές μπορούν να βρουν ελκυστικές και χωρίς ρίσκο αποδόσεις στα μετρητά, στα οποία προτείνει αυξημένες θέσεις.

Παρά τις αυξημένες τιμές στόχους σε S&P 500 και Stoxx 600, οι αποδόσεις που προβλέπει υστερούν σημαντικά έναντι των μετρητών, καθώς για τον αμερικανικό δείκτη η προβλεπόμενη απόδοση είναι αρνητική για το τρίμηνο, οριακά θετική για το εξάμηνο και λίγο πάνω από το 8% για το έτος. Οι αποδόσεις για τον ευρωπαϊκό δείκτη προβλέπονται 1,6% στο τρίμηνο, 4,6% στο εξάμηνο και 10,7% σε δώδεκα μήνες.

Τι θα διαμορφώσει την πορεία της αγοράς το δεύτερο εξάμηνο

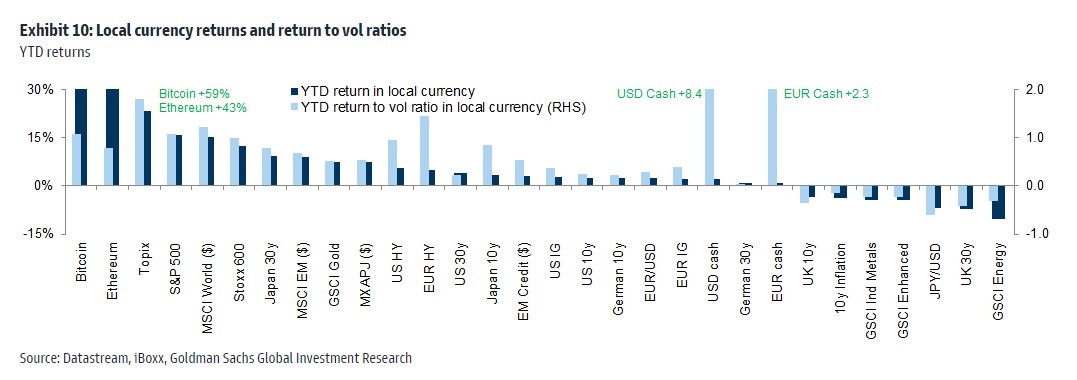

Η διάθεση ανάληψης ρίσκου μπορεί να παραμείνει αυξημένη για παρατεταμένες περιόδους, εφόσον το μακροοικονομικό περιβάλλον παραμένει υποστηρικτικό. Η πιθανότητα ύφεσης το επόμενο έτος έχει κινηθεί κάτω από το 50%, υποβοηθούμενη από τις κινήσεις της Fed. Ο δείκτης που μετράει την διάθεση για ρίσκο για μετοχές της Goldman Sachs (GSRAII) έχει κινηθεί έντονα ανοδικά ενώ και οι δείκτες που μετρούν την ψυχολογία και το επενδυτικό κλίμα στις ΗΠΑ (ο δείκτης AAII Bullish vs Bearish) έχουν επίσης κινηθεί ανοδικά. Η αύξηση του δείκτη διάθεσης για ρίσκο οφείλεται κυρίως σε μια απότομη ανατιμολόγηση σε όλα τα περιουσιακά στοιχεία, με την παγκόσμια ανάπτυξη να είναι βασικό συστατικό για την πορεία των μετοχών το τελευταίο χρονικό διάστημα.

«Οι αγορές έχουν κινηθεί, προεξοφλώντας τα θετικά μακροοικονομικά δεδομένα και το τρέχον χάσμα μεταξύ ανάπτυξης. Μετά τις μετοχές, πιο πρόσφατα και άλλα κυκλικά περιουσιακά στοιχεία άρχισαν επίσης να τιμολογούν καλύτερες προοπτικές ανάπτυξης. Τα εταιρικά ομόλογα, τα οποία αρχικά είχαν μείνει πίσω, σημείωσαν ισχυρές επιδόσεις πρόσφατα. Τα πιστωτικά περιθώριά των εταιρικών ομολόγων εξακολουθούν να είναι αυξημένα σε σχέση με τον δείκτη μεταβλητότητας των μετοχών VIX, αν και έχουν αρχίσει να υποχωρούν. Αν ο δείκτης μεταβλητότητας των μετοχών VIX παραμείνει κάτω από το κρίσιμο όριο του 15 και κινηθεί με πειστικό τρόπο σε καθεστώς χαμηλής μεταβλητότητας, η συμπίεση των πιστωτικών περιθωρίων των εταιρικών ομολόγων θα μπορούσε να συνεχιστεί. Όπως έχουν τονίσει οι πιστωτικοί στρατηγικοί αναλυτές, η πρόσφατη κατάρρευση της μεταβλητότητας στις μετοχές μπορεί ήδη να προσφέρει μια καλή ευκαιρία για την προσθήκη θέσεων και σε άλλα περιουσιακά στοιχεία που φέρουν κίνδυνο», προβλέπει η Mariotti.

Διαβάστε επίσης:

Wood & Company για Lamda Development: To στοίχημα για τη μεταμόρφωση της Αθήνας

JP Morgan: Πότε είναι πιθανό το επόμενο sell-off στις μετοχές

Ebury: Η επιθετική ρητορική της ΕΚΤ και η αυξημένη διάθεση ανάληψης ρίσκου βύθισαν το δολάριο

──────────────────

Εκλογές 2023

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μιχάλης Σιαμίδης στο mononews: Κάθε επιχείρηση πρέπει να χτίσει το δικό της επιχειρηματικό μοντέλο

- Τι θα εισφέρει η Μπάρμπα Στάθης στην Ideal Holdings

- OΠΑΠ: Γιατί η αγορά περιμένει ότι θα σπάσει το φράγμα των 770 εκατ. ευρώ EBITDA φέτος

- Αρ. Παντελιάδης (ΕΣΕ): Οι τιμές στα σούπερ μάρκετ δεν θα επιστρέψουν ποτέ στα προ 3ετίας επίπεδα