ΣΧΕΤΙΚΑ ΑΡΘΡΑ

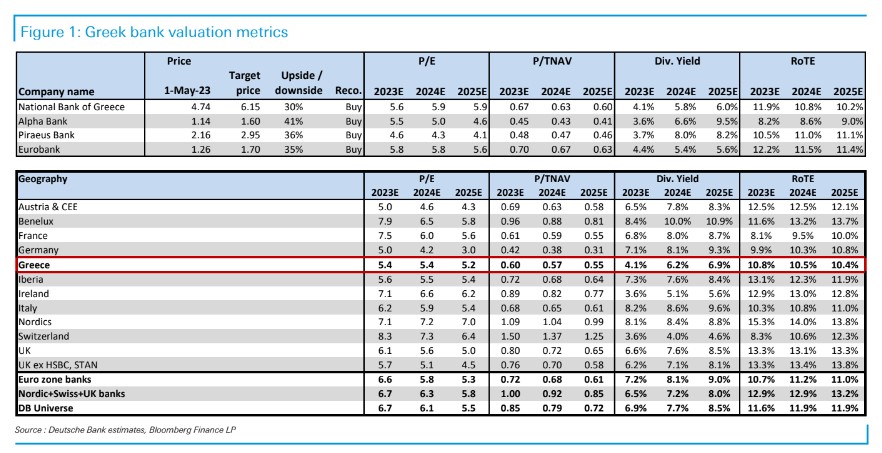

Η Deutsche Bank αναβαθμίζει τη Eurobank και την Τράπεζα Πειραιώς, αλλά η Εθνική παραμένει η κορυφαία επιλογή της στη χώρα, δεδομένης της διαρθρωτικής της δύναμης και του απλού επιχειρηματικού της μοντέλου.

Η γερμανική τράπεζα στην τελευταία της έκθεση επισημαίνει ότι «συνολικά, διατηρούμε τις συστάσεις μας για την Εθνική (αγορά, τιμή στόχος 6,15 ευρώ από 5,10 ευρώ πριν) και Alpha Bank (αγορά, 1,60 ευρώ από 1,55 ευρώ πριν) και αναβαθμίζουμε την Eurobank (αγορά, τιμή στόχος 1,70 ευρώ από 1,45 ευρώ πριν) και την Τράπεζα Πειραιώς (αγορά, με τιμή στόχο 2,95 ευρώ από 1,80 πριν)».

«Δεν έχουμε συγκεκριμένη προτίμηση επί των ελληνικών τραπεζών, καθώς καταγράφονται καλές επιδόσεις γενικά, ακόμη και σε τράπεζες για τις οποίες περιμέναμε κάποια καθυστέρηση στη βελτίωση. Σε γενικές γραμμές, πιστεύουμε ότι οι ελληνικές τράπεζες είναι πιθανόν να συνεχίσουν να έχουν θετική απόδοση τα επόμενα χρόνια, πιθανότατα προστατεύονται καλύτερα από τις περισσότερες τράπεζες σε άλλες χώρες, με αποτίμηση που είναι σαφώς φθηνή», εξηγεί ο Alfredo Alonso.

Η υπεραπόδοση επιβεβαιώνει τις θετικές απόψεις

«Ενώ πιστεύουμε ότι οι ελληνικές τράπεζες εξακολουθούν να παραμένουν μακριά από τα ραντάρ των περισσότερων επενδυτών, αξιοσημείωτα, στην πραγματικότητα συνέχισαν να έχουν υψηλότερη απόδοση έναντι των μετοχών των ευρωπαϊκών τραπεζών κατά περίπου 25% φέτος», συνεχίζει ο Alonso.

«Όπως αναμέναμε, ο κύριος λόγος για την υπεραπόδοση είναι η δυναμική ανάκαμψης μετά τη μαζική εκκαθάριση των μη εξυπηρετούμενων ανοιγμάτων. Επιπλέον, διαπιστώνουμε ότι αυτή η διαδικασία συμβαίνει με ταχύτερο ρυθμό από ότι αναμενόταν, με αποτέλεσμα την ώθηση από τα υψηλότερα επιτόκια, η οποία οδηγεί σε σημαντική αναβαθμίσεις στο. guidance και τον δείκτη αποδοτικότητας RoTE που είναι σε αρκετά παρόμοια επίπεδα με τις τράπεζες της Νότιας Ευρώπης», προβλέπει η γερμανική τράπεζα.

Τα επίπεδα κεφαλαίου βελτιώνονται με καλό ρυθμό (εξαιρετικά βελτίωση στην περίπτωση της Πειραιώς), επιτρέποντας έτσι καλά ‘σημάδια’ για την επανέναρξη πληρωμής μερίσματος μετά από πολλά χρόνια. Η λειτουργία των ελληνικών τραπεζών είναι απίθανο να επηρεαστεί από εκροές καταθέσεων, καθώς δεν υπάρχει πραγματικός ανταγωνισμός μεταξύ των τεσσάρων μεγάλων τραπεζών της χώρας.

Επιπλέον, το πρόσφατο sell-off στις τράπεζες οφείλεται στο κλίμα λόγω των περιφερειακών τραπεζών των ΗΠΑ και όχι σε οποιαδήποτε θεμελιώδη αρνητική επίπτωση στον κλάδο, κάτι που, στην περίπτωση των ελληνικών τραπεζών, φαίνεται να είναι ακόμη λιγότερο πιθανό, δεδομένης της ιδιοσυγκρασίας τους.

Τα καθαρά έσοδα από τόκους (NII) τροφοδοτούνται

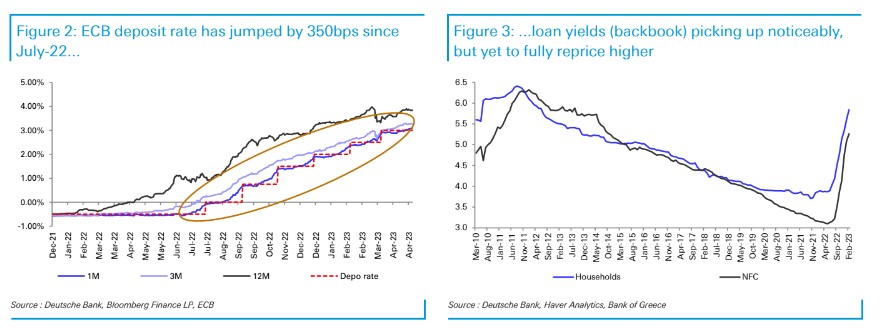

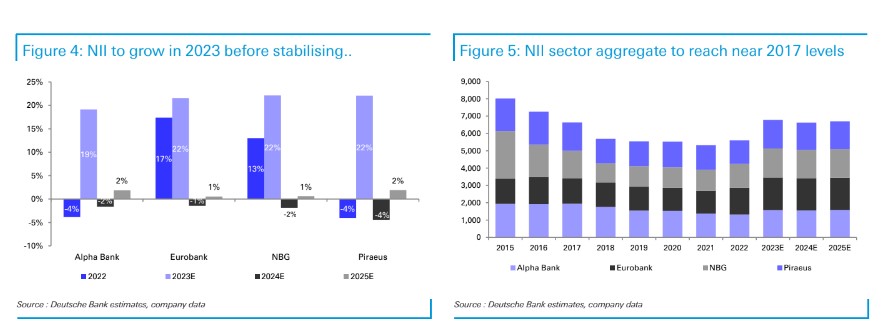

Τα αυξανόμενα επιτόκια ενίσχυσαν τις αποδόσεις των δανείων. Και παρά το ότι είναι πιθανό να είναι κάπως πιο βραχύβια από ό,τι σε άλλες χώρες (δεδομένου ότι τα δάνεια ανατιμώνται ταχύτερα, τώρα κοντά στο αποκορύφωμα), η NII θα πρέπει να βελτιωθεί σημαντικά το 2023 έναντι του 2022, ακολουθούμενη από κάποια σταθεροποίηση, λόγω της αύξησης του κόστους χρηματοδότησης (τόσο στις καταθέσεις, παρά τον περιορισμένο ανταγωνισμό μέχρι τώρα, καθώς και το χονδρικό εμπόριο, που ενισχύεται από τη συμμόρφωση με απαιτήσεις MREL).

Ωστόσο, τα επιτευχθέντα επίπεδα θα μπορούσαν να επιτρέψουν την ανάκαμψη του συνολικού NII του κλάδου κοντά στα επίπεδα του 2017, παρά τη σημαντική πτώση των συνεισφορών NPE μετά τη διαδικασία καθαρισμού.

Από αυτή την άποψη, η αύξηση του όγκου των δανείων θα πρέπει να είναι το κλειδί στην Ελλάδα και θα πρέπει να παραμείνει σημαντικά πάνω από το επίπεδο άλλων χωρών της Ευρώπης, με την καθοδήγηση από εταιρείες, λόγω των καλών οικονομικών τάσεων και ουσιαστική υποστήριξη από το ευρωπαϊκό μέσο RRF.

Η εστίαση στην αποτελεσματικότητα θα παραμείνει άλλος ένας πυλώνας

«Πιστεύουμε ότι τα καθαρά έσοδα από τόκους θα είναι ο κύριος μοχλός για τα έσοδα, αν και οι προμήθειες θα πρέπει να παραμείνουν ένα σημαντικό μέρος των βασικών εσόδων, αποκτώντας βαρύτητα σε σχέση με το σύνολο του ενεργητικού. Παρ’ όλα αυτά, τα συνολικά έσοδα θα πρέπει να παραμείνουν κάτω από τα επίπεδα του 2022, δεδομένων των γιγαντιαίων κερδών συναλλαγών που κατέγραψαν οι τράπεζες κατά τη διάρκεια του έτους, τα οποία είναι πολύ απίθανο να επαναληφθούν, καθώς θα πρέπει να παραμείνουν σε γενικές γραμμές αμελητέα την επόμενη περίοδο στο μέλλον.

Το κόστος αποτελεί έναν ακόμη τομέα στον οποίο οι ελληνικές τράπεζες έχουν επιδείξει ανώτερη ικανότητα να βελτιώνονται σε σχέση με τις ομοειδείς τους σε άλλες χώρες, καθώς πολλαπλές μετρήσεις αποδοτικότητας (συμπεριλαμβανομένης της μείωσης του προσωπικού, της πώλησης επιχειρήσεων και της μείωσης της διαχείρισης των μη εξυπηρετούμενων ανοιγμάτων) έχουν οδηγήσει σε σημαντική μείωση του συνολικού καταγεγραμμένου ποσού. Στο μέλλον, η DB αναμένει κάποια πίεση από τον πληθωρισμό, αλλά αναμένει επίσης η αποδοτικότητα (αν και όχι εξαιρετική) να συνεχίσει να βελτιώνεται σε πολύ καλά επίπεδα.

Διαβάστε επίσης:

Axia Research: Τι εκτιμά για τα αποτελέσματα της Τράπεζας Πειραιώς για το πρώτο τρίμηνο

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Wall Street: H βουτιά 22% της UnitedHealth έπληξε ξανά τον Dow Jones – Η Eli Lilly κράτησε τον S&P 500 σε θετικό έδαφος

- Costamare: Ο οδικός χάρτης για την εισαγωγή των μετοχών της Costamare Bulkers Holdings στο NYSE

- Ιταλία: Τέσσερις νεκροί από πτώση καμπίνας τελεφερίκ

- Νέα επίθεση Τραμπ σε Πάουελ: Αν του το ζητήσω θα φύγει – Παίζει πολιτικά παιχνίδια