ΣΧΕΤΙΚΑ ΑΡΘΡΑ

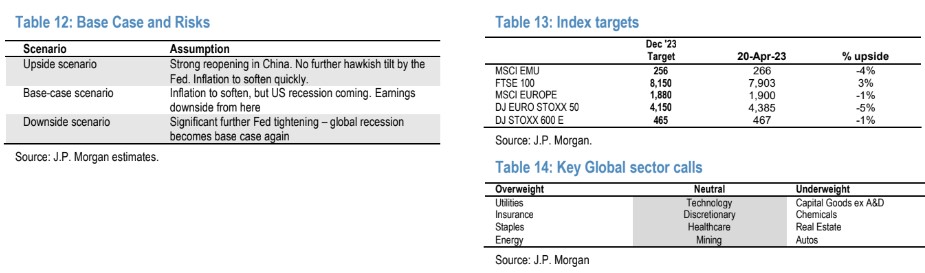

«Σημειώνουμε ότι οι αποτιμήσεις της Ευρωζώνης έναντι των ΗΠΑ συνεχίζουν να εμφανίζονται φθηνές, αλλά φαίνεται ότι στο consensus των αναλυτών που επικρατεί αυτές τις ημέρες είναι η θέση overweight στην Ευρώπη έναντι των ΗΠΑ, και η περιοχή έχει υπεραποδώσει έντονα τα τελευταία τρίμηνα. Η Ευρωζώνη έχει αυξηθεί έναντι των ΗΠΑ κατά 31% σε όρους δολαρίου από το χαμηλό του Σεπτεμβρίου. Παραμένουμε overweight στην Ευρώπη έναντι των ΗΠΑ, προς το παρόν, αλλά πιστεύουμε ότι πλησιάζει η ώρα για την ανάληψη των κερδών από το trade», εξηγεί η αμερικανική τράπεζα.

Η κατάσταση μπορεί να γίνει όλο και πιο δύσκολη για την Ευρώπη για να συνεχίσει να κερδίζει τις ΗΠΑ ειδικά τώρα που ο κλάδος της τεχνολογίας αρχίζει να φαίνεται ‘ανεβασμένος’ και η πορεία της Ευρώπης σε απόλυτους όρους έχει αρχίσει να ‘τεντώνεται’. Οι μετοχές αξίας (value stocks), θα αρχίσουν να υποαποδίδουν και η Ευρώπη είναι κυρίως value play, σε αντίθεση με τις ΗΠΑ που είναι περισσότερο βασισμένη σε μετοχές ανάπτυξης (growth stocks).

Τα μεγάλα οφέλη για την Ευρώπη, τα οποία τονίζει από το τέταρτο τρίμηνο η JP Morgan, από την πτώση της τιμής του φυσικού αερίου και την επαναλειτουργία της Κίνας, είναι τώρα στο προσκήνιο. Η Ευρωζώνη έχει απολαύσει μια ισχυρή ανάκαμψη των πρόδρομων δεικτών της οικονομίας PMI από το Νοέμβριο κατά 7 μονάδες, αλλά η ανοδική κίνηση θα μπορούσε να εξαντληθεί σύντομα.

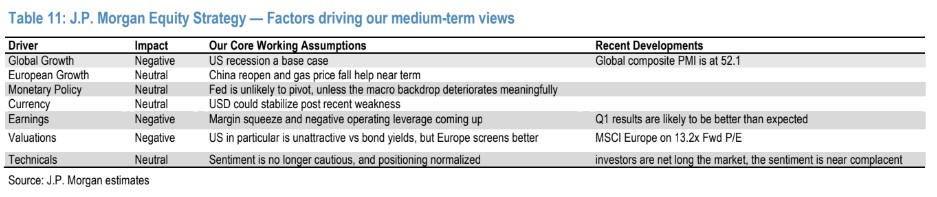

«Εξετάζοντας την περίοδο υποβολής εκθέσεων αποτελεσμάτων του α΄ τριμήνου, οι προσδοκίες των αναλυτών έχουν μειωθεί επιθετικά τους τελευταίους μήνες, από +7% για τον δείκτη S&P 500 σε -7%. Παρόμοια εξέλιξη παρατηρείται και στην Ευρώπη, όπου η ετήσια αύξηση στα κέρδη ανά μετοχή (EPS) για το α’ τρίμηνο ανέρχεται σήμερα στο -9%. Αυτές οι συγκρατημένες προσδοκίες είναι αρκετά διαδεδομένες, καθώς η μέση πρόβλεψη για την αύξηση των EPS των μετοχών είναι επίσης κάτω από το μηδέν, τόσο στις ΗΠΑ όσο και στην Ευρώπη», επισημαίνει η τράπεζα.

«Αντίθετα, η δραστηριότητα στα περισσότερα μέρη ήταν καλύτερη το α’ τρίμηνο σε σχέση με το προηγούμενο τρίμηνο. Ειδικότερα, οι δείκτες PMI της Ευρωζώνης προχώρησαν υψηλότερα. Ο συνδυασμός των χαμηλών επιτοκίων και της βελτίωσης των θεμελιωδών μεγεθών αποτελεί ‘καλό οιωνό’ για τα εταιρικά αποτελέσματα. Από την άλλη, οι θετικές εκπλήξεις στα αποτελέσματα, ενδέχεται να μην οδηγήσουν σε αναβαθμίσεις για το υπόλοιπο της χρονιάς», εξηγεί ο Mislav Matejka.

Οι προβλέψεις για το 2023 συνεχίζουν να κινούνται χαμηλότερα. Επίσης, το ερώτημα είναι αν οι μετοχές σημειώσουν πολύ μεγαλύτερο ράλι με βάση τα κέρδη, μετά από ένα ήδη ισχυρό ράλι. «Σας συμβουλεύουμε να αξιοποιήσετε την όποια δύναμη των μετοχών, απόρροια των θετικών αποτελεσμάτων του α’ τριμήνου, για να μειώσετε την έκθεση σε μετοχές», συνεχίζει ο Matejka.

«Τα έσοδα, σύμφωνα με τους αναλυτές, μπορεί να συνεχίσουν να αυξάνονται, τόσο στην Ευρώπη όσο και στις ΗΠΑ το α’ τρίμηνο, γεγονός που σημαίνει ότι τα περιθώρια κέρδους θα απομακρυνθούν από τα υψηλά επίπεδα ρεκόρ τους. Αυτό θα μπορούσε να οδηγήσει σε ηπιότερες αγορές εργασίας στη συνέχεια. Τέλος, οι προσδοκίες των αναλυτών είναι για μια νέα επιτάχυνση των περιθωρίων κέρδους το 2024, η οποία θα μπορούσε να αποδειχθεί πολύ αισιόδοξο σενάριο, καθώς η τιμολόγηση ομαλοποιείται», καταλήγει ο αμερικανικός οίκος.

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μέρκελ: Η ελληνική κρίση, ο Θεοδωράκης και ο Τσίπρας στα απομνημονεύματά της

- Γιάννης Χατζηθεοδοσίου: Αναγορεύτηκε Επίτιμος Διδάκτορας του Γεωπονικού Πανεπιστημίου

- ΚΕΠΕ: Στο 19,2% το 2022 το ποσοστό των νοικοκυριών με οικονομική αδυναμία για ικανοποιητική θέρμανση τον χειμώνα

- Η Ασφάλιση ως Καταλύτης για τις Επενδύσεις στις Ανανεώσιμες Πηγές Ενέργειας (ΑΠΕ)